Vorschau auf das FOMC-Meeting - Hawkish, aber wird es hawkish genug sein?

Was bei der Sitzung zu beachten ist

Uhrzeit: Erklärung des FOMC (20:00 MESZ) und Pressekonferenz von Jay Powell (20:30 MESZ)

Erneut sind die Erwartungen an kurzfristige Marktbewegungen hoch, wobei die implizite 1-Wochen-Volatilität der G10-FX am oberen Ende ihrer jeweiligen 12-Monats-Spannen liegt.

Dies ist zum großen Teil auf die Erwartung zurückzuführen, dass die FOMC-Sitzung in dieser Woche die Marktvolatilität erhöhen dürfte, obwohl ich nicht sicher bin, ob wir einen großen Volatilitätsauslöser bekommen, da so viel von dem, was wir wahrscheinlich hören werden, bereits erwartet wird. Es wird ein weiterer Termin sein, in dem sich der breite USD-Markt gegen eine hawkishe Fed positioniert - aber wird sie angesichts dessen, was in den Zinsmärkten bereits eingepreist ist, hawkish genug sein, um die Erwartungen zu erfüllen?

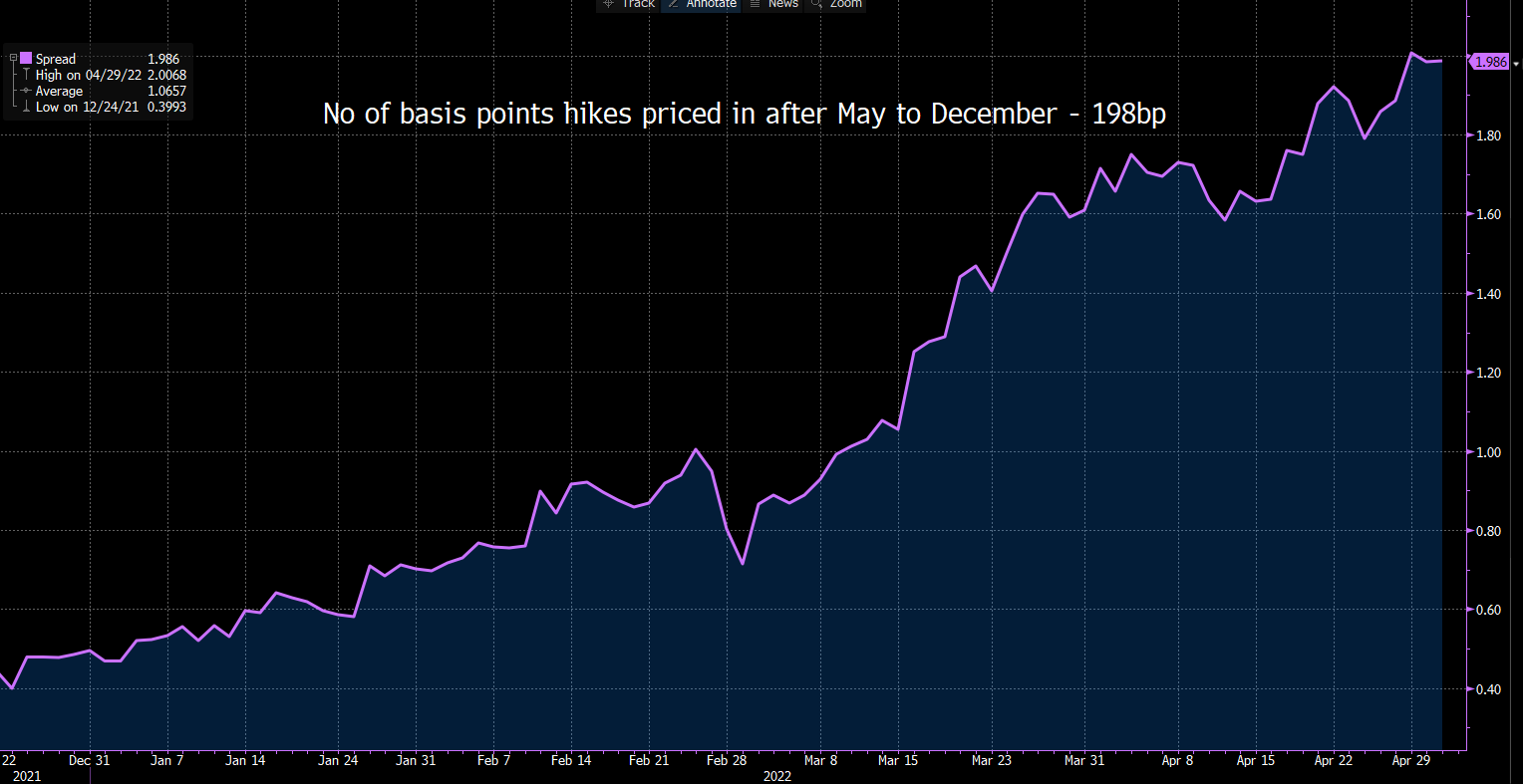

Es wäre eine unglaubliche Überraschung, wenn die Fed die Zinsen auf dieser Sitzung nicht um 50 Basispunkte anheben würde. Dies ist gut eingepreist, denn der Swap-Markt rechnet mit einer Anhebung um 51 Basispunkte. Ein Problem sehen wir in der Preisgestaltung rund um die FOMC-Sitzung im Juni, wo die Wahrscheinlichkeit einer Anhebung um 75 Basispunkte bei 25 % liegt. Das scheint etwas hoch gegriffen, aber die Wahrscheinlichkeit ist von 50 % in der letzten Woche zurückgegangen. Ein weiterer Blick auf die Zinskurve zeigt, dass nach dieser Sitzung bis zum Jahresende weitere 200 Basispunkte (bzw. 8) an Erhöhungen eingepreist sind. Man bedenke, dass die Fed den "neutralen" Zinssatz (d.h. den Leitzins, der im Hinblick auf die erwartete Wirtschaftsdynamik weder stimulierend noch restriktiv ist) bei 2,4 % ansetzt. Bei der derzeitigen Preisgestaltung erwartet der Markt also, dass die Fed den Leitzins bis September über den neutralen und in den restriktiven Bereich anhebt - dies würde Erhöhungen um 50 Basispunkte im Mai, Juni, Juli und September erfordern.

(Quelle: Bloomberg)

Die Fed hat erklärt, dass sie den Leitzins "zügig" auf ein neutrales Niveau anheben wird - der Markt weiß also, dass sie wild entschlossen ist, den Leitzins schnell zu erhöhen, um die Nachfrage mit dem Angebot ins Gleichgewicht zu bringen - die Frage und die Besorgnis ist, ob sie den Leitzins weiter bis in den restriktiven Bereich hinein erhöhen wird, selbst wenn die Arbeitslosigkeit steigt, der Immobilienmarkt anfällig wird und die Inflationserwartungen ins Wanken geraten. An dieser Stelle kommt die Sorge vor einem möglichen politischen Fehler ins Spiel, und die möglicherweise beste Absicherung dürfte in den Augen des Marktes derzeit in einer Long-Position in USD bestehen.

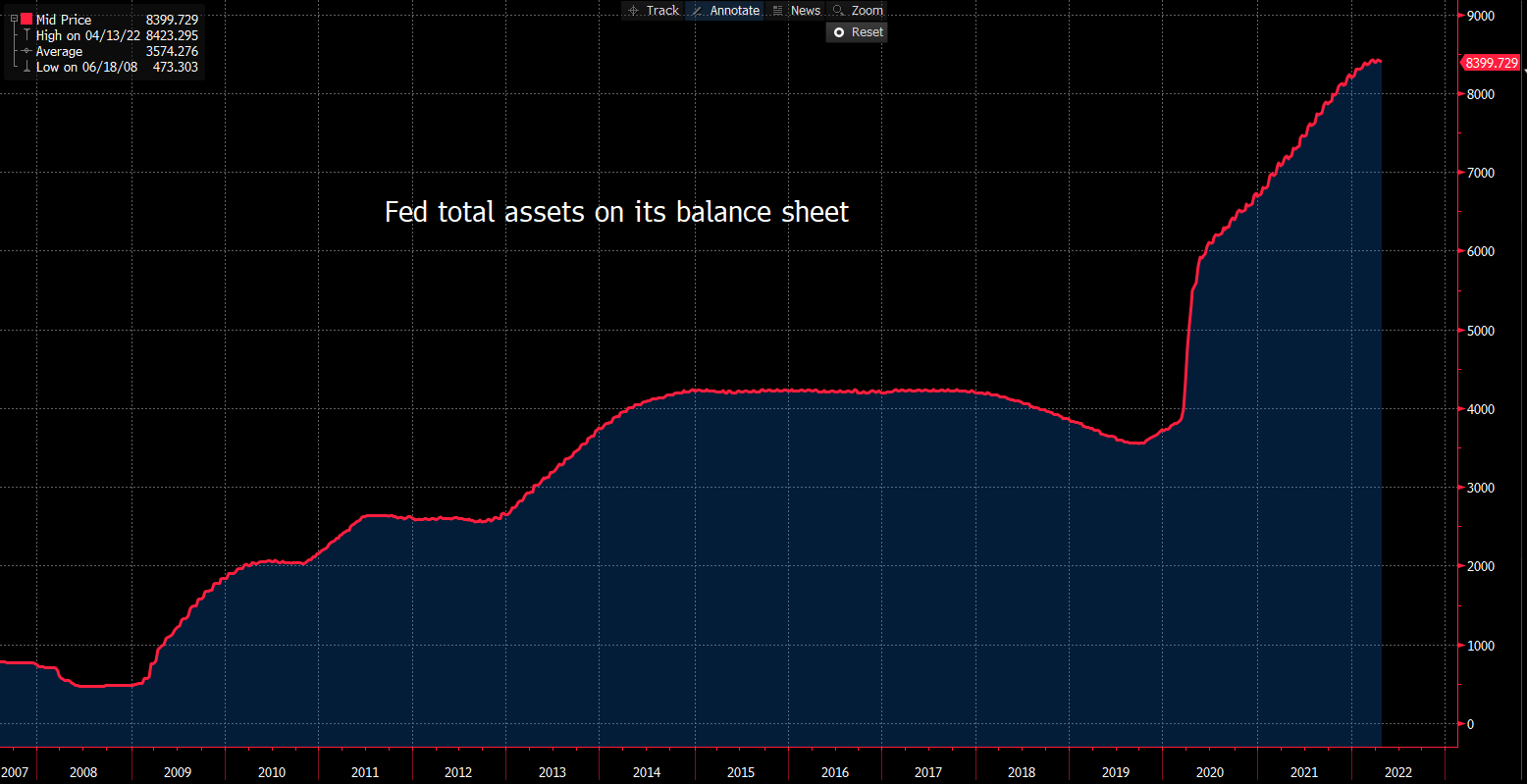

Wir wissen auch, dass die Fed mit einer Bilanzverkürzung oder quantitativen Straffung ("QT") beginnen wird - sie wird im Juni damit beginnen, ihre Bestände an US-Schatzpapieren und Hypothekenpapieren in einem Tempo von 30 Mrd. USD pro Monat abzubauen und dies in den folgenden Sitzungen auf 95 Mrd. USD steigern. Über einen Zeitraum von 12 Monaten entspricht die QT der Wirkung von 50 Basispunkten zusätzlicher Zinserhöhungen, so dass auch hier deutlich wird, warum die Aktienhändler so besorgt über den Aspekt der übermäßigen Straffung sind, der zu steilen Kursverlusten an Märkten wie dem NAS100 geführt hat.

In Anbetracht der Tatsache, dass die US-Notenbank (Fed) die Reduzierung der Aktiva in ihrer Bilanz sehr deutlich gemacht hat, sollte eine weitere Abschwächung der Konjunktur theoretisch nicht schockieren und die Märkte daher nicht allzu sehr bewegen.

(Quelle: Bloomberg - Performance der Vergangenheit ist kein Indikator für künftige Performance.)

Die Zusammenfassung all dieser Faktoren ist ein Markt, der Volatilität erwartet - ebenso hohe Erwartungen an zukünftige Zinserhöhungen - sowie eine hawkish Fed - die Frage ist, ob sie hawkish genug sein wird?

Die Bewegungen bei den Renditen werden zeigen, wie der Markt die Erklärung der Fed und die Pressekonferenz von Powell verdaut - der USD, der NAS100 und möglicherweise Gold sollten sich hier im Einklang bewegen. Höhere Renditen (die auf Verkäufe hindeuten) sollten zeigen, dass der Markt die Sitzung als hawkish ansieht was sich positiv auf den USD auswirken sollte und umgekehrt.

Letztlich sollten wir den Wunsch der Fed, die Inflation zu senken, nicht unterschätzen. Dies bedeutet einen höheren USD, höhere Kapitalkosten (schwächere Nachfrage) und niedrigere Aktienkurse. Die Frage ist, ob das Fed-Statement und die Pressekonferenz von Powell den aktuellen Marktpreisen gerecht werden?

Eines ist klar: Der Markt wird an jedem Wort von Powell hängen.

Related articles

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.