So sehen manche Aktienbullen beispielsweise beim US500 eine gute Unterstützung unterhalb von 3920, und ein weiterer Durchbruch durch 4039 könnte den Index auf 4081 bringen. Man sieht, dass der NAS100 einen bullischen Ausbruch versuchen könnte, wenn er über 12.800 schließt, was einer Bullenflagge Glaubwürdigkeit verleihen könnte.

Eine Bullenflagge beim NAS100

Zugegeben, die Rallye des US500 beruht auf einer Rotation in technische und defensive Sektoren - Versorger, REITS und Grundnahrungsmittel -, es existiert auch kein Ansturm, Aktien einfach zu verkaufen, und die Nachfrage nach Aktienvolatilität (als Absicherung) ist nicht übermäßig hoch. Gold stößt weiterhin auf viel Angebot bei ca. 2.000 $, während Kryptowährungen konsolidieren, aber ein Ausbruch (bei Bitcoin) über 28.500 $ könnte die Marke von 30.000 $ in greifbare Nähe rücken.

Abgesehen von der Rotation ist die Kombination aus der Tatsache, dass der Markt - vielleicht optimistisch - 95 Basispunkte für Zinssenkungen der Fed in diesem Jahr eingeschätzt, einem sinkenden Diskontsatz, einem Mangel an großer Überzeugung eine herausragende Währung zu sehen, und der Ausweitung der Fed-Bilanz (selbst wenn es sich nur um vorübergehende Kreditlinien handelt), alles Gründe, die für den Cashflow angeführt werden. Widerstandskraft bei Aktien scheint angesagt.

Die Banken in den USA und der EU stehen weiterhin im Mittelpunkt, und es gilt weiterhin die Daten zu den wöchentlichen Geldflüssen, die Nachfrage nach Krediten aus den wöchentlichen Liquiditätsoperationen der Fed (die am Donnerstag veröffentlicht werden) und vor allem die Zuflüsse in Geldmarktfonds zu beobachten. Bankeinlagen verlassen weiterhin kleinere Banken und fließen in Geldmarktfonds, so dass der Markt Anzeichen für ein Nachlassen dieser Geldflüsse sehen möchte, um eine echte Aktienrallye zu rechtfertigen. Sollten hingegen weitere Abflüsse von Einlagen und eine deutliche Verschlechterung der Kreditmärkte, insbesondere bei hochverzinslichen Unternehmensanleihen, stattfinden (alle haben sich auf die durch gewerbliche Hypotheken gesicherten Wertpapiere konzentriert), könnten sich die Aktien überschlagen, und der USD könnte sein Mojo finden.

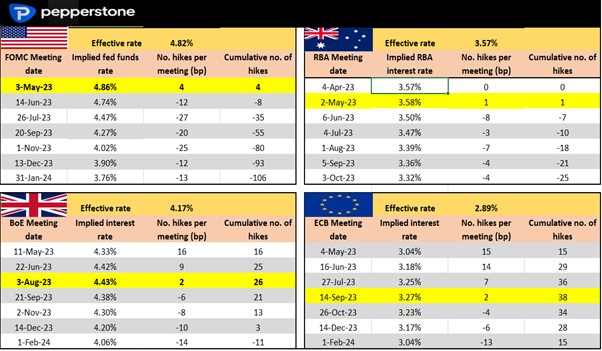

Sicherlich reagieren die Devisenmärkte sehr empfindlich auf die Kursentwicklung der Banken, und wenn die EU-Banken unterdurchschnittlich abschneiden, könnte es zu EURUSD-Verkäufen kommen, und wenn die EU-Banken gut abschneiden, könnte es zu EURUSD Käufen kommen. Man sieht, dass die Zinserwartungen (für den Zeitraum zwischen Mai und Dezember 2023) steigen, und Gold und der USD reagieren darauf. Wir erleben auch eine mögliche Rotation innerhalb der Indizes, und die Technologiebranche arbeitet weiterhin gut und unterstützt den NAS100 und den US500 - Nvidia, Microsoft und Meta arbeiten alle gut und haben aktuell ein solides Momentum.

EU-Banken/US-Banken gegenüber EURUSD

Monats- und Quartalsende sowie Trader-Absicherungen könnten diese Woche ebenfalls eine große Rolle spielen. Mit Blick auf den Kalender und die potenziellen Stolpersteine für Trader bleibt abzuwarten, wie einflussreich diese Daten sein werden, wenn der Markt die Entwicklung der Banken beobachtet. Es sprechen eine Reihe von EZB-, BoE- und Fed-Vertretern, und während alle die Zahlen rund um das steigende Rezessionsrisiko (verursacht durch höhere Kreditkosten und ein knappes Kreditangebot) aufstellen, scheint der Markt auf den wirtschaftlichen Auslöser zu warten, der das Ausmaß der jetzt eingepreisten Kürzungen rechtfertigt.Wir haben von Neel Kashkari, einem der größten Falken unter den Fed-Mitgliedern, gehört, dass die Turbulenzen in den Banken das Rezessionsrisiko erhöhen, aber werden andere Fed-Sprecher diese Ansicht teilen?Was steht auf dem Event-Risikokalender?

Montag

Deutschland: IFO-Umfrage (10:00 Uhr)- der Konsens rechnet mit einem leichten Rückgang der 'Erwartungen' auf 88,3 (von 88,5), während die 'aktuelle Einschätzung' bei 94,1 (von 93,9) erwartet wird.EU: M3 Geldmenge und Kredite an den privaten Sektor (10:00 Uhr) - Normalerweise würde man hier nicht allzu genau hinschauen, alle Informationen über Einlagen- und Geldflüsse werden jedoch angesichts der starken Konzentration auf EU- und US-Banken stärker beachtet.EU: EZB Schnabel spricht (17:00 Uhr) - als eines der aufschlussreicheren Mitglieder der EZB könnte Schnabel Einblicke in die kürzlich veröffentlichten Geldmengen- und Kreditdaten geben, und alle Erkenntnisse über die Risikoposition der Finanzinstitute könnten die EU-Banken und damit auch den EUR bewegen.

UK: BoE Direktor Bailey spricht (19:00 Uhr) - Die britischen Zinssätze werden wahrscheinlich an der BoE-Sitzung am 11. Mai um 16 Basispunkte angehoben (64 % Wahrscheinlichkeit einer Anhebung, stand jetzt), wobei 29 Basispunkte auf den erwarteten Höchststand von 4,45 % im August eingepreist werden. Mal sehen, ob Bailey hier das Ruder herumreißt – der GBPUSD bewegt sich in einer Spanne von 1,2300 - 1,2200 und ist des Öfteren anfällig für Ausbrüche

US: Fed-Mitglied Jefferson spricht über die Geldpolitik (23:00 Uhr) - US-Swaps preisen für die FOMC-Sitzung im Mai Erhöhungen um 4 Basispunkte ein, so dass der Markt - vielleicht verfrüht - zuversichtlich ist, dass die Fed mit den Zinserhöhungen fertig ist und bald in einen Lockerungszyklus eintreten könnte. Es ist unwahrscheinlich, dass der Markt seine Bewertung aufgrund von Jeffersons Rede ändert, jeder klare Einblick in seinen Rahmen für eine Lockerung könnte den USD jedoch beeinflussen. Sollte Jefferson hingegen das Inflationsrisiko hochspielen und sagen, dass die Fed noch mehr zu tun hat, könnte dies zu einer Abflachung der Renditekurve, einem starken USD und Druck auf die US-Banken führen.

DienstagAustralien: Februar-Einzelhandelsumsätze (02:30 Uhr) - der Konsens sieht die australischen Einzelhandelsumsätze bei 0,1% (von 1,9% im Januar), so dass ein Rückgang des Wachstums Tempos erwartet wird. Da für die RBA-Sitzung im Mai nur 1 Basispunkt an Zinserhöhungen vorgesehen ist, ist der Markt zuversichtlich, dass eine Pause im Zinserhöhungszyklus bevorsteht. Man könnte diesen Datenpunkt als ein Non-Event sehen, denn der AUD hat in dieser Woche andere Faktoren zu berücksichtigen und wird sich an den Aktienbewegungen und der allgemeinen Risikoposition orientieren.UK: BoE-Direktor Bailey´s Aussage über SVB Financial (10:45 Uhr) - könnte einige Aufmerksamkeit erhalten, obwohl er erst kürzlich zu den Märkten gesprochen hat und neue Erkenntnisse fehlen könnten.

US: CB Verbrauchervertrauen(16:00 Uhr) - der Markt erwartet, dass das Verbrauchervertrauen auf 101 (von 102,9) fallen wird - es wird ein verstärktes Augenmerk auf die Verbrauchertrends in der Zukunft gelegt werden, und diese Umfrage könnte einflussreich sein, aber für den Moment gibt es keinen Anlass, dass sich dies als ein volatiles Ereignis erweist. Es sei denn, es handelt sich um eine große Über- oder Unterschreitung.

US: Der stellvertretende Vorsitzende der Aufsichtsbehörde Michael Barr sagt vor dem Bankenausschuss des Senats aus (16:00 Uhr) - der Fokus wird weiterhin auf der Einlagensicherung liegen, so dass jegliche Kommentare hier den Markt bewegen könnten, ebenso wie weitere Informationen darüber, wie er den jüngsten Kreditkanal für US-Banken sieht.

Australien: Feb (monatlich) CPI (02:30 Uhr) - der Markt sieht die monatliche Inflation bei 7,2 % (von 7,4 %), was das Vertrauen in die Marktpreisgestaltung erhöhen könnte, wo man ab Juni mit Preissenkungen beginnen und bis Oktober eine volle Senkung um 25 Basispunkte einpreisen könnte. Dieser monatliche VPI-Wert würde im Wesentlichen ca. 80 % des vierteljährlichen VPI-Warenkorbs für Q1 abdecken (veröffentlicht am 26. April).

Mittwoch

Donnerstag

Deutschland: VPI (14:00 Uhr) - der Markt erwartet einen Gesamt-VPI von 7,3 % (von 8,7 %) und einen harmonisierten EU-VPI von 7,5 % (9,3 %). Es wird erwartet, dass beide Messgrößen nach unten gehen, und das Ergebnis könnte den EU-VPI-Druck am Donnerstag beeinflussen. Für die EZB-Sitzung im Mai werden derzeit Zinserhöhungen in Höhe von 16 Basispunkten erwartet, was sich auf die Preisgestaltung und damit auch auf den EUR auswirken könnte.US - PCE-Kerninflation (14:30 Uhr) - der Markt erwartet 0,4% MoM / 4,7% YoY (die Spanne der Ökonomen wird zwischen 4,9% und 4,7% gesehen) - obwohl dies ein wichtiger Datenpunkt für die Fed ist, da die Inflation vorübergehend von Bankkreditdaten, Einlagen und Geldflüssen verdrängt wird, könnte der Einfluss auf die Märkte begrenzt sein, es sei denn, dieser PCE-Kernwert wird deutlich übertroffen/verfehlt. Der US-Kerninflationsindex wird am 12. April erwartet und könnte die Märkte beeinflussen - ein Termin, den man sich vormerken sollte.

Freitag

Monats- und QuartalsendeJapan: Tokio CPI (01:30 Uhr) - der Markt erwartet eine Inflation von 3,2% YoY (von 3,4%) und einen Kern CPI von 3,1% (3,3%) - also weitere Anzeichen dafür, dass die Inflation in Japan ihren Höhepunkt erreicht hat, was Kurodas dovishe Haltung bestätigt. Der USDJPY scheint eine gute Unterstützung zwischen 130,60 und 130,00 zu haben und konzentriert sich scheinbar weiterhin stark auf die Renditedifferenzen zwischen den USA und Japan, man sollte jedoch sowohl Japans 10-Jahres-JGB als auch 10-Jahres-Swap-Sätze im Auge behalten.

China: PMI des verarbeitenden Gewerbes und des Dienstleistungssektors (03:30 Uhr) - der Markt schaut auf den Index des verarbeitenden Gewerbes mit 51,8 (von 52,6) und den Index des Dienstleistungssektors mit 54,3 (56,3) - ein gewisser Cashflow, der diejenigen enttäuschen wird, die sich von der Wiedereröffnung mehr erhofft hatten.

EU: VPI-Schätzung (11:00 Uhr) - der Markt erwartet einen Rückgang der Inflation auf 7,1% (von 8,5%), mit einer Kerninflation von 5,7% (5,6%) - einer der wichtigsten Datenpunkte der Woche. Während der spanische und der deutsche Verbraucherpreisindex den Ton angeben werden, könnte der aggregierte Verbraucherpreisindex der EU den EUR beeinflussen, obwohl die Kursentwicklung der EU-Banken einen größeren Einfluss haben könnte. Es könnte bei der EZB-Sitzung am 4. Mai Zinserhöhungen in Höhe von 16 Basispunkten geben.EU: EZB-Präsidentin Lagarde spricht (17:00 Uhr)US - Fed-Mitglieder Williams (Sa. 21:05 Uhr) und Cook (23:00 Uhr) sprechen.Zinsrückblick - wir werden sehen, was die Märkte für die kommende Sitzung eingepreist haben und wie hoch die Zinserhöhung pro Sitzung (in Basispunkten) ausfallen könnte.

Related articles

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.