Rezession handeln: Welche Strategien funktionieren am besten und wie Händler Risiken minimieren können

Märkte schwanken, Risiken steigen – doch eine Rezession kann auch Chancen bieten! Erfahren Sie, welche Indikatoren Sie beobachten sollten, welche Strategien funktionieren und wie Sie Ihr Kapital in unsicheren Zeiten schützen.

Was bedeutet Rezession?

Bei der Frage, wann eine Rezession in den USA vorliegt, orientieren sich die Märkte meist an den Einschätzungen des National Bureau of Economic Research (NBER). Wichtige Faktoren sind dabei Tiefe, Dauer und Ausbreitung der wirtschaftlichen Schwäche sowie verschiedene Wirtschaftsindikatoren, nicht nur das BIP. Das NBER definiert eine Rezession als einen signifikanten Rückgang der wirtschaftlichen Aktivität, der die gesamte Wirtschaft betrifft und länger als ein paar Monate anhält.

Eine Früherkennung ist möglich, indem die folgenden Indikatoren regelmäßig überwacht werden und auf Abweichungen von normalen Mustern geachtet wird.

Wichtige wirtschaftliche Indikatoren für eine Rezession

Rückgang des BIP

Eine häufig verwendete Definition einer Rezession ist ein negatives BIP-Wachstum in zwei aufeinander folgenden Quartalen. Die vierteljährlichen BIP-Berichte können erste Anzeichen liefern. Es wird jedoch oft behauptet, dass die Wirtschaft die Rezession bereits verlassen hat, wenn sie offiziell bestätigt wird.

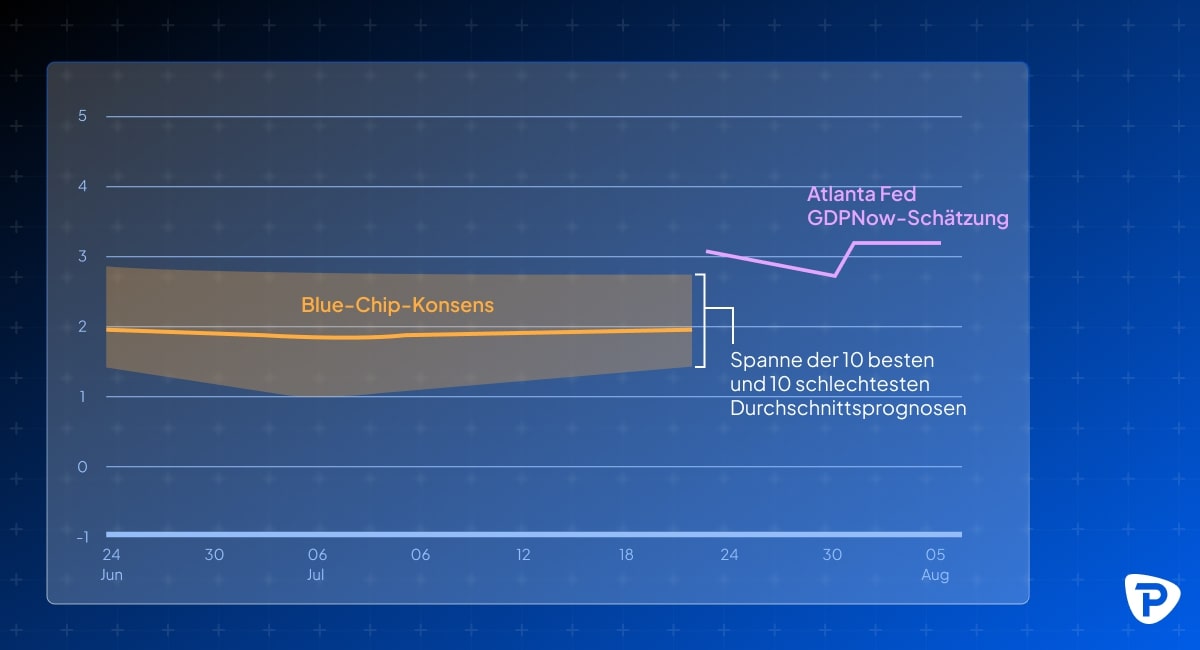

Das Atlanta Fed GDPNow-Modell ist ein Echtzeit-Prognoseinstrument des US-BIP-Wachstums auf Basis aktueller Wirtschaftsdaten. Dieses Modell bietet eine dynamische Projektion, die häufig aktualisiert wird, um die neuesten wirtschaftlichen Informationen und Bedingungen widerzuspiegeln. Diese Schätzung wird ständig aktualisiert und ist oft relativ genau, da sie ähnliche Methoden wie das Bureau of Economic Analysis verwendet.

Steigende Arbeitslosigkeit

Steigende Arbeitslosenzahlen deuten auf wirtschaftliche Probleme hin. Die monatlichen Arbeitsmarktzahlen sollten genau beobachtet werden. Besonders relevant sind:

- Der Non-Farm Payrolls (NFP)-Bericht

- Der Sahm-Rezessionsindikator, der eine Rezession signalisiert, wenn der gleitende Dreimonatsdurchschnitt der nationalen Arbeitslosenquote um mindestens 0,50 Prozentpunkte über den niedrigsten Wert der vorangegangenen 12 Monate steigt.

Sinkendes Verbrauchervertrauen

Geringere Konsumausgaben und sinkendes Verbrauchervertrauen deuten auf eine wirtschaftliche Belastung hin. Achten Sie auf einen Rückgang der Umfragen zur Konsumentenstimmung. Einige Ökonomen und Agenturen betrachten das Verbrauchervertrauen als einen nachlaufenden Indikator, d. h. als einen Indikator, der sich ändert, wenn sich eine andere damit zusammenhängende wirtschaftliche Variable ändert. Andere Organisationen, wie die OECD, betrachten ihn als Frühindikator.

Der wohl beste Indikator für die Verbraucherstimmung, der auf Anzeichen eines wirtschaftlichen Abschwungs hin beobachtet werden sollte, ist der Consumer Sentiment Index der Universität Michigan (MCSI). Der MCSI spiegelt die Erwartungen der Verbraucher an die zukünftige Wirtschaftslage wider und gibt häufig ein frühes Signal, in welche Richtung sich die Wirtschaft entwickeln könnte. Dies macht ihn zu einem Frühindikator, da Veränderungen der Stimmung in der Regel Veränderungen der tatsächlichen wirtschaftlichen Aktivität vorausgehen.

Abnehmende Aktivität im verarbeitenden Gewerbe - Ein Rückgang der Produktion und der Auftragseingänge im verarbeitenden Gewerbe kann auf eine Verlangsamung hindeuten. Einige Händler stützen sich auf Indizes des verarbeitenden Gewerbes wie die Einkaufsmanagerindizes (PMI), bei denen es sich um Diffusionsindizes handelt, die auf Fragebögen beruhen, in denen nach einer Zunahme oder Abnahme der Aktivität im Vergleich zum Vormonat gefragt wird.

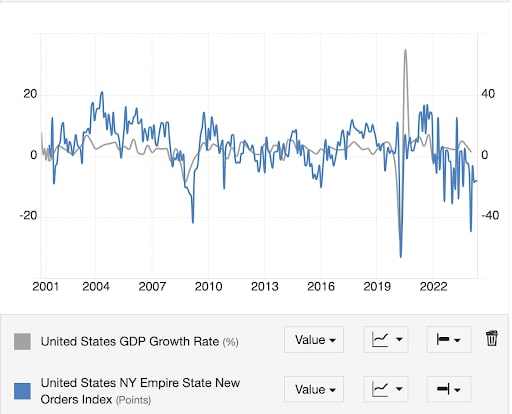

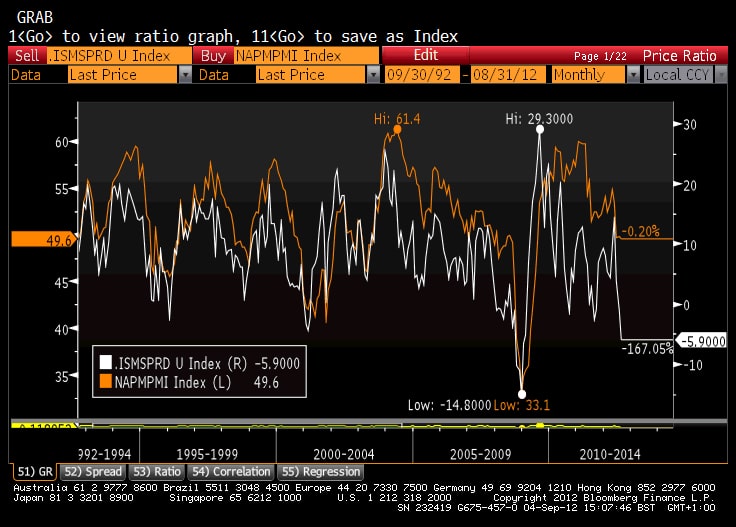

Andere bevorzugen die aussagekräftigere Komponente der Auftragseingänge, wie den Empire Manufacturing New Orders. Eine weitere Überlegung ist der Index des Institute For Supply Management. Auch hier können die Komponenten einen besseren Hinweis auf die Richtung der Entwicklung geben. Beispielsweise kann die ISM-Unterkomponente "Auftragseingänge minus Lagerbestände", ausgedrückt als Spanne, dem breiteren Index um drei Monate vorauslaufen.

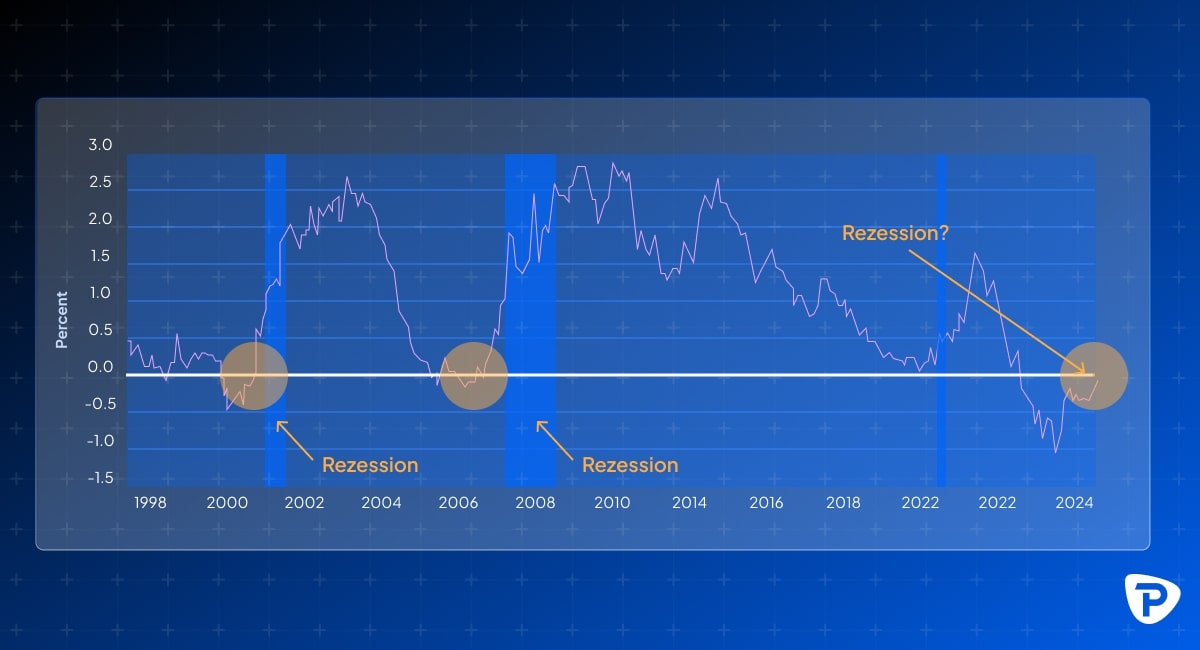

Umgekehrte Renditekurve - Verfolgen Sie die Renditekurvenspanne zwischen 10- und 2-jährigen Treasury-Renditen. Wenn die kurzfristigen Zinssätze über den langfristigen Zinssätzen liegen, kann dies in den meisten Fällen ein Vorbote einer Rezession sein. (Siehe Grafik unten)

Sinkende Unternehmensgewinne

Sinkende Unternehmensgewinne können Vorboten eines wirtschaftlichen Abschwungs sein. Achten Sie auf Gewinnberichte und Gewinnwarnungen großer Unternehmen. Unternehmen wie FactSet bieten kostenlose „Earnings Insights“ an, die dabei helfen können, rezessionsbedingte Verlangsamungstendenzen zu erkennen.

Wie entwickeln sich verschiedene Anlageklassen typischerweise während einer Rezession?

Händler können ihre Portfolios heutzutage stärker diversifizieren als je zuvor. Um die Vorteile der Diversifizierung in vollem Umfang nutzen zu können, ist es wichtig zu verstehen, wie diese alternativen Anlagen in wirtschaftlich angespannten Zeiten funktionieren. Diese Muster sind nicht absolut, sondern spiegeln allgemeine Trends wider, die in früheren Rezessionen beobachtet wurden.

Aktien

Aktien schneiden in Rezessionen in der Regel schlecht ab, da die Unternehmensgewinne sinken und die wirtschaftliche Unsicherheit zunimmt. Anleger verkaufen häufig risikoreichere Anlagen, was zu niedrigeren Aktienkursen führt.

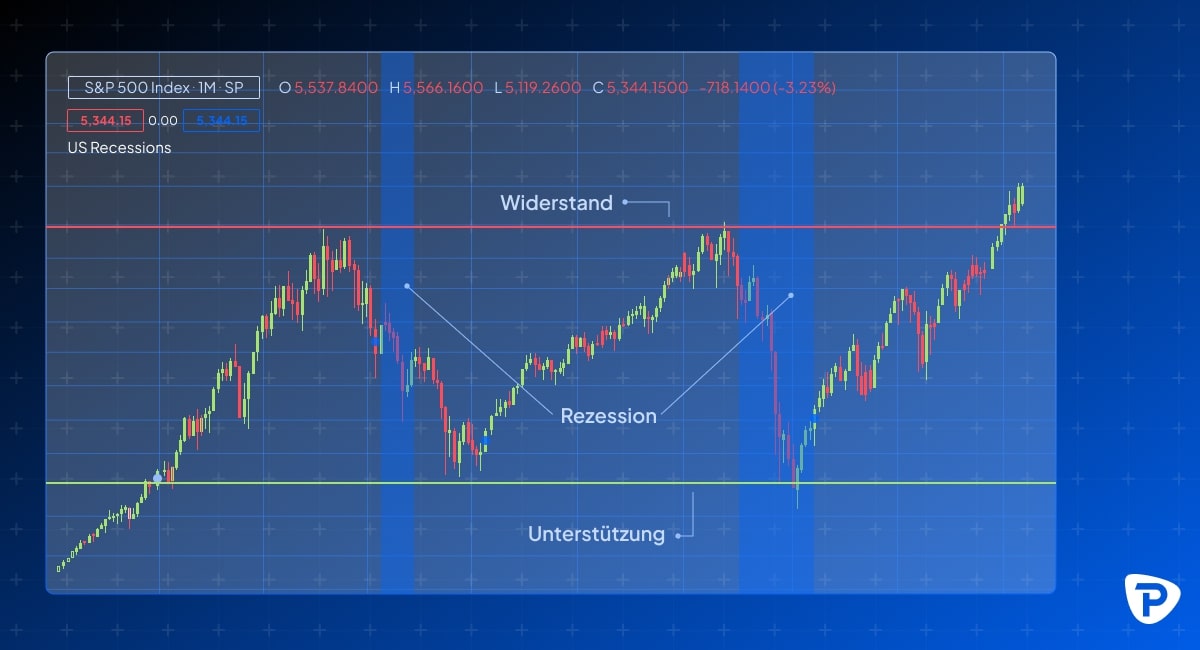

In der Vergangenheit ist der S&P 500 während Rezessionen durchschnittlich um 20-30 % gefallen. Während der Finanzkrise 2008 beispielsweise fiel der S&P 500 von seinem Höchststand im Oktober 2007 bis zu seinem Tiefststand im März 2009 um rund 57 %.

Während der Dotcom-Bubble Anfang der 2000er Jahre fiel der S&P 500 von seinem Höchststand im März 2000 bis zu seinem Tiefststand im Oktober 2002 um rund 49 %.

Während der durchschnittliche Rückgang signifikant ist, kann die genaue Performance je nach Schwere und Dauer der Rezession sowie den anfänglichen Marktbedingungen variieren. Trotz dieser erheblichen Rückgänge erholte sich der S&P 500 im Laufe der Zeit, und das langfristige Wachstum setzte wieder ein, als sich die Wirtschaft stabilisierte und wieder zu wachsen begann.

Anleihen

Staatsanleihen, insbesondere aus stabilen Volkswirtschaften, entwickeln sich in der Regel gut, da Anleger sichere Anlagen suchen. So werden US-Staatsanleihen in Rezessionszeiten in der Regel stärker nachgefragt, was zu steigenden Kursen und sinkenden Renditen führt.

Unternehmensanleihen können jedoch riskant sein, insbesondere wenn sie von Unternehmen mit schwachen Bilanzen stammen, da Zahlungsausfälle wahrscheinlicher werden. Während der Finanzkrise 2008 fiel die Rendite 10-jähriger US-Staatsanleihen von ca. 4,0 % Mitte 2007 auf ca. 2,0 % Anfang 2009, was einen deutlichen Anstieg der Anleihekurse widerspiegelt.

Rohstoffe

Rohstoffe wie Öl und Industriemetalle verlieren in der Regel aufgrund einer geringeren Nachfrage an Wert. Edelmetalle wie Gold hingegen steigen häufig, da sie in Zeiten des wirtschaftlichen Abschwungs als Wertaufbewahrungsmittel angesehen werden. So stieg der Goldpreis während der Rezession 2008 deutlich an.

Auf welche Wirtschaftsnachrichten und -ereignisse sollte ich während einer Rezession besonders achten?

Zusätzlich zu den oben genannten Wirtschaftsdaten (Arbeitslosigkeit, BIP, Verbrauchervertrauen und Unternehmensgewinne) sollten die folgenden Daten kontinuierlich beobachtet werden, um das Risikomanagement zu unterstützen und Portfolios anzupassen:

Konjunkturindikatoren

Was ist zu beachten: Der Citi Economic Surprise Index sollte beobachtet werden, um einen breiten Überblick über die Markterwartungen in Bezug auf Wirtschaftsdaten zu erhalten.

Warum: Er hilft, Markttrends zu antizipieren, Investitionsentscheidungen zu treffen, die Wirksamkeit politischer Maßnahmen zu bewerten und frühe Anzeichen einer Erholung zu erkennen, was eine bessere Finanzplanung und ein besseres Risikomanagement in unsicheren Zeiten ermöglicht.

Der Citi Economic Surprise Index versucht zu messen, wie gut (oder schlecht) die Daten im Vergleich zu den wirtschaftlichen Erwartungen ausgefallen sind. Für den Markt ist es nicht so wichtig, ob die Daten gut oder schlecht sind, sondern ob sie besser oder schlechter als erwartet ausfallen. Positive Zahlen bedeuten, dass die Daten „besser“ sind als erwartet. Negative Zahlen bedeuten, dass sie „fehlen“. Der Index ist negativ.

Es ist wichtig, sich vor Augen zu halten, was im Grunde passiert, da es sich in der Regel um einen Zyklus handelt. Die Erwartungen steigen, weil sich die Daten verbessern, und dann wird es wahrscheinlicher, dass die Daten enttäuschen. Das bedeutet nicht, dass die Daten schlechter werden, sondern nur, dass sie entgegen den Erwartungen enttäuschen. Dann tritt das Gegenteil ein, um den Zyklus zu vervollständigen.

Ankündigungen der Zentralbank

Was ist zu beachten: Zinsentscheidungen und geldpolitische Erklärungen der Federal Reserve oder anderer Zentralbanken.

Warum: Die Maßnahmen der Zentralbanken können Reaktionen auf die Wirtschaftslage signalisieren und die Marktliquidität beeinflussen.

Die Federal Reserve veröffentlicht beispielsweise viermal im Jahr ihre Prognosen; der "Dot Plot", der auf den Seiten der Zusammenfassung der Wirtschaftsprognosen zu finden ist, ermöglicht es Ihnen, zu verfolgen, wie die einzelnen Mitglieder der Fed die zukünftigen Zinssätze einschätzen.

Kann der Dot Plot zukünftige Zinsentscheidungen vorhersagen?

In gewisser Weise ja, aber nicht zuverlässig. Das liegt daran, dass die Fed-Mitglieder ihre Prognosen wahrscheinlich ändern, wenn neue Wirtschaftsdaten eintreffen. Man kann sie aber nutzen, um besser zu verstehen, was die Fed gerade denkt und was sie bei der nächsten FOMC-Sitzung tun könnte.

Fed Fund Futures und 2-jährige Treasury-Renditen sind wichtige Indikatoren für die Markterwartungen hinsichtlich zukünftiger Zinsentscheidungen der Federal Reserve. Fed Fund Futures spiegeln den Marktkonsens über die zukünftige Höhe des Fed Funds Target Rate wider, wobei sich die Preise an die erwarteten Änderungen auf Basis von Wirtschaftsdaten und Fed-Kommunikation anpassen.

Die Renditen 2-jähriger Staatsanleihen reagieren sensibel auf die kurzfristigen Zinserwartungen und steigen, wenn Zinserhöhungen erwartet werden. Wenn beide Indikatoren auf steigende Zinsen hindeuten, kann die Fed ihren Leitzins nach oben korrigieren, um sich den Markterwartungen anzupassen und Marktstörungen zu vermeiden. Umgekehrt können sinkende Erwartungen die Fed zu einer Zinspause oder -senkung veranlassen.

Inflation

Was ist zu beachten: Verbraucherpreisindex (VPI) und Erzeugerpreisindex (EPI).

Warum: Inflationstendenzen beeinflussen die Kaufkraft und die Politik der Zentralbank. Während einer Rezession geht die Inflation aufgrund der geringeren wirtschaftlichen Nachfrage tendenziell zurück. Ein Rückgang des EPI kann sich auf die gesamte Produktkette auswirken und den Verbraucherpreisindex in den Folgemonaten weiter nach unten treiben.

Unternehmensberichte

Was ist zu beachten: Vierteljährliche Gewinnberichte und -prognosen großer Unternehmen.

Warum: Sinkende Unternehmensgewinne können auf allgemeine wirtschaftliche Probleme hinweisen. In einer Rezession schränken Unternehmen auch ihre Investitionen ein.

In den letzten vier Rezessionen in den USA waren die Wachstumsraten der Unternehmensgewinne ein relativ konsistenter Frühindikator für Probleme. Auch wenn zwei Quartale mit positiven Daten im Abstand von mehr als einem Jahr nur ein Ausrutscher sein können, ist es doch bemerkenswert, dass es seit 1989 keine Periode gab, in der einer Rezession kein Rückgang der Unternehmensgewinne vorausging, manchmal (wie 1991) sogar zwei Jahre im Voraus.

Der Citigroup Earnings Revision Index (ERI) gibt Aufschluss über die Korrekturen der Wachstumsraten durch die Analysten. Der ERI errechnet sich aus dem Anteil der Analysten, die ihre EPS-Schätzungen für börsennotierte Unternehmen erhöhen, abzüglich des Anteils der Analysten, die ihre EPS-Schätzungen für börsennotierte Unternehmen senken. Ein Indexwert über Null bedeutet, dass die Analysten die Gewinnaussichten der Unternehmen im Durchschnitt optimistisch einschätzen und der MSCI Europe Index mit höherer Wahrscheinlichkeit steigt. Ein Wert unter Null bedeutet hingegen, dass die Analysten pessimistisch sind und der MSCI Europe Index fallen könnte.

Finanzpolitik der Regierung

Was ist zu beachten: Konjunkturpakete, Steueränderungen und staatliche Ausgabenpläne.

Warum: Die Finanzpolitik kann die wirtschaftliche Erholung und die Marktstimmung beeinflussen. Sie bietet einen umfassenden Überblick über die Wirtschaftslage und hilft, fundierte Handels- und Investitionsentscheidungen zu treffen. Die staatliche Kreditaufnahme wird aufgrund der automatischen Stabilisatoren und der expansiven Fiskalpolitik zunehmen.

Nach der Verabschiedung des britischen Mini-Budgets am 23. September 2022, das nicht finanzierte Steuersenkungen in Höhe von 45 Mrd. GBP vorsah, kam es zu tagelangen Marktturbulenzen, einem Wertverlust des Pfund Sterling und einem Anstieg der Kosten für britische Staatsanleihen und Hypothekenzinsen. Es herrschte allgemeiner Konsens darüber, dass das Mini-Budget eine fiskalische Expansion darstellte, die kurzfristig zu einem Anstieg der Nachfrage, des BIP, der Inflation und der Zinssätze führen würde. Längerfristig jedoch zu einem Anstieg der Staatsverschuldung, der eine Rücknahme der Steuersenkungen erforderlich machen würde, wenn die öffentlichen Finanzen tragfähig bleiben sollten.

Dies führte zu einem Anstieg der Risikoprämien für britische Staatsanleihen und damit zu einem dramatischen Anstieg der Renditen von Staatsanleihen, wobei beispielsweise der 10-jährige Kassazinssatz zwischen dem 21. September und dem 27. September um etwas mehr als einen Prozentpunkt anstieg, während das Pfund Sterling gegenüber dem Dollar auf den niedrigsten Stand seit 1985 fiel.

Der Anstieg der Renditen von Gilts führte zu einer Krise für Pensionsfonds, die in festverzinsliche Anlagen investiert hatten, so dass die Bank of England am 28. September auf den Anleihemärkten intervenierte. Durch diese Intervention konnten die Anleihezinsen wieder gesenkt werden.

Nach der Ablösung des Premierministers und der Rücknahme der wichtigsten Vorschläge des Mini-Budgets fielen die Risikoprämien wieder in etwa auf das Niveau vor dem Mini-Budget zurück.

Handelsstrategie und Analyse

Welche Handelsstrategien sind in einer Rezession am effektivsten?

Während einer Rezession sollten sich Handelsstrategien auf Kapitalerhalt, Risikomanagement und das Ausnutzen bestimmter Marktbedingungen konzentrieren. Hier einige erfolgreiche Strategien:

Defensive Aktien

Strategie: Investieren Sie in Aktien von Unternehmen, die wichtige Güter und Dienstleistungen anbieten (z.B. Versorger, Gesundheitswesen, Basiskonsumgüter).

Grund: Diese Sektoren reagieren in der Regel weniger empfindlich auf wirtschaftliche Abschwünge und bieten stabile Erträge.

Short Selling (Leerverkauf)

Strategie: Aktien verkaufen, von denen man erwartet, dass sie an Wert verlieren, und sie zu einem niedrigeren Preis zurückkaufen.

Grund: Während einer Rezession können die Kurse vieler Aktien fallen, was Gelegenheiten für Leerverkäufe bietet.

Diversifikation

Strategie: Verteilen Sie Ihre Investitionen auf verschiedene Anlageklassen und Sektoren.

Grund: Reduziert das Risiko und mildert die Auswirkungen einer schlechten Performance in einer einzelnen Anlageklasse. Anpassung der Asset Allocation an den Konjunkturzyklus.

In Anleihen investieren

Strategie: Konzentrieren Sie sich auf erstklassige Staatsanleihen, Unternehmensanleihen mit Investment-Grade-Rating oder entsprechende defensive ETFs.

Grund: Diese sind in der Regel stabiler und bieten in Zeiten des wirtschaftlichen Abschwungs konstante Erträge.

Gold und Edelmetalle

Strategie: Investieren Sie in Gold und andere Edelmetalle.

Grund: Sie gelten oft als sicherer Hafen in Zeiten wirtschaftlicher Instabilität und Marktvolatilität.

Bargeld

Strategie: Halten Sie einen wesentlichen Teil des Portfolios in Bargeld oder Bargeldäquivalenten.

Grund: Bietet Flexibilität (oft als „trockenes Pulver“ bezeichnet), um Chancen zu nutzen, und verringert die Anfälligkeit für Marktabschwünge.

Langfristig investieren

Strategie: Auf Unternehmen mit starken Fundamentaldaten und langfristigem Wachstumspotenzial fokussieren.

Grund: Qualitätsaktien können sich nach einer Rezession stark erholen und bieten gute langfristige Anlagemöglichkeiten.

Risikomanagement betreiben

Strategie: Anwendung strenger Risikomanagementpraktiken, einschließlich der Festlegung von Stop-Loss- und Take-Profit-Orders.

Grund: Trägt dazu bei, das Kapital zu schützen und Gewinne bei Marktschwankungen zu sichern.

Wie kann ich die technische Analyse nutzen, um fundierte Entscheidungen in einem volatilen Markt zu treffen?

Die technische Analyse kann dabei helfen, in einem volatilen Markt fundierte Handelsentscheidungen zu treffen, indem sie Einblicke in Kurstrends, Marktstimmung und potenzielle Einstiegs- und Ausstiegspunkte bietet.

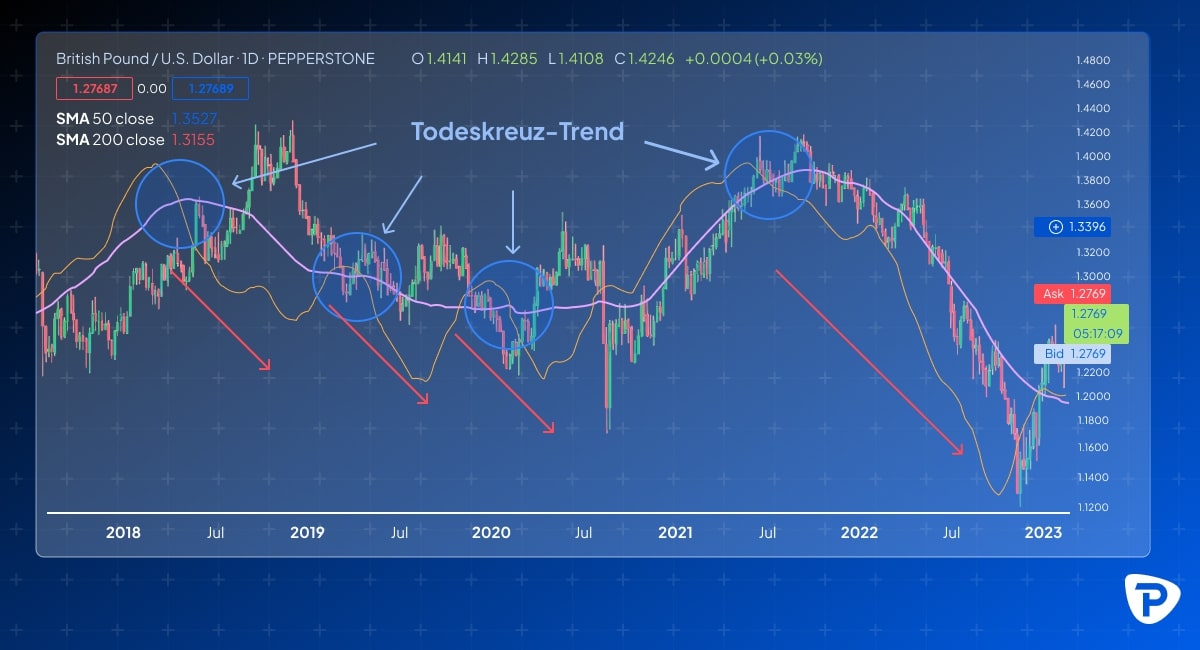

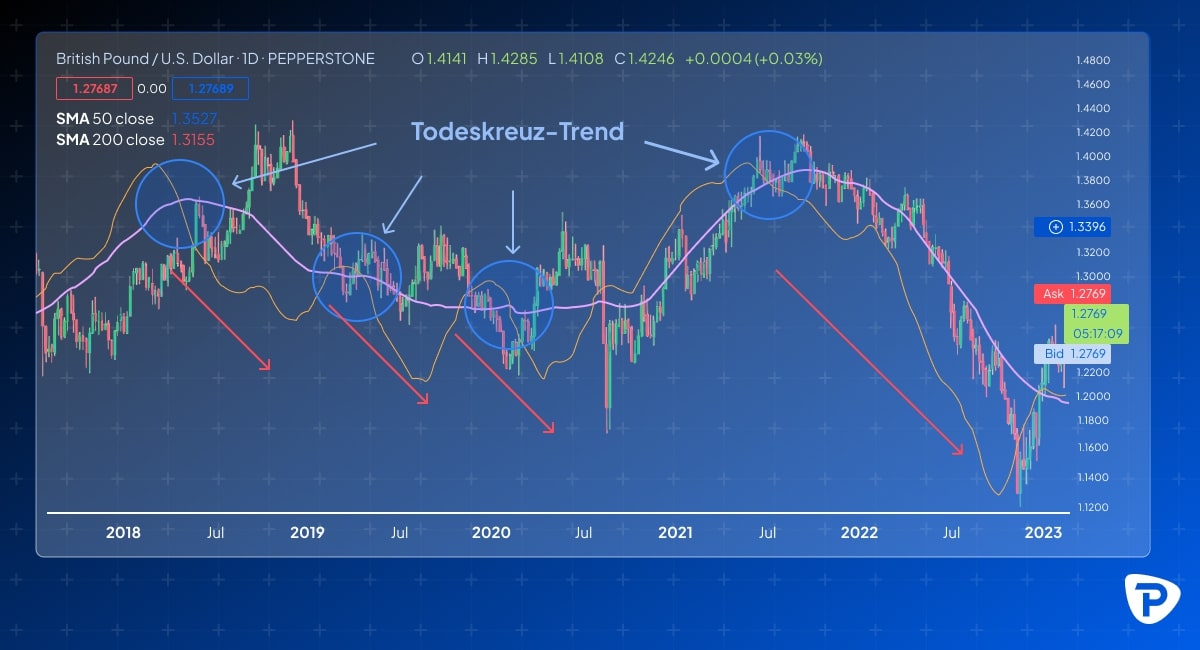

Trends mit gleitenden Durchschnitten

Werkzeuge: Verwenden Sie einfache gleitende Durchschnitte (SMA) und exponentielle gleitende Durchschnitte (EMA).

Anwendung: Achten Sie auf Kreuzungen wie das „Todeskreuz“ (ein kurzfristiger gleitender Durchschnitt wie der 50-Tage-SMA fällt unter einen längerfristigen 200-Tage-SMA), um Änderungen des Abwärtstrends zu erkennen. In volatilen Zeiten können kurzfristige gleitende Durchschnitte helfen, unmittelbare Trends zu erkennen.

Unterstützungs- und Widerstandsniveaus

Werkzeuge: Chartmuster, horizontale Linien.

Anwendung: Identifizieren Sie wichtige Unterstützungs- und Widerstandsniveaus, um potenzielle Wendepunkte oder Ausbruchsbereiche zu ermitteln. Diese Niveaus helfen bei der Bestimmung von Stop-Loss- und Take-Profit-Orders.

Volatilitäts-Indikatoren

Werkzeuge: Average True Range (ATR), Bollinger Bands.

Anwendung: ATR misst die Marktvolatilität und hilft bei der Anpassung von Stop-Loss-Niveaus. Bollinger Bänder dehnen sich mit der Volatilität aus und ziehen sich zusammen, was auf potenziell überkaufte oder überverkaufte Bedingungen hinweist. Höhere ATR-Werte deuten auf eine erhöhte Volatilität hin, während niedrigere Werte auf ruhigere, weniger volatile Marktbedingungen hindeuten.

Oszillatoren für überkaufte/überverkaufte Situationen

Werkzeuge: Relative-Stärke-Index (RSI), Stochastik-Oszillator.

Anwendung: Der RSI und der Stochastik-Oszillator können helfen, überkaufte oder überverkaufte Bedingungen zu erkennen, die auf potenzielle Wendepunkte oder Trendbestätigungen hindeuten.

Chart-Muster

Werkzeuge: Muster wie Kopf und Schultern, doppelte Hochs und Tiefs, Flaggen und Wimpel.

Anwendung: Chart-Muster können potenzielle zukünftige Preisbewegungen vorhersagen, basierend auf historischem Verhalten. Muster können Hinweise auf mögliche Ausbrüche oder Trendwenden geben.

Volumentrends überwachen

Werkzeuge: Volumenindikatoren, On-Balance-Volumen (OBV).

Anwendung: Volumen kann Trends bestätigen. Zum Beispiel kann ein steigendes Volumen während eines Aufwärtstrends Stärke signalisieren, während ein sinkendes Volumen eine Abschwächung des Trends signalisieren kann.

Was sind die besten Praktiken für die Anwendung der Fundamentalanalyse während einer Rezession?

Die Anwendung der Fundamentalanalyse während einer Rezession erfordert einen Ansatz, der dem schwierigen wirtschaftlichen Umfeld Rechnung trägt. Durch die Konzentration auf die folgenden Bereiche kann die Fundamentalanalyse dazu beitragen, solide Anlagechancen zu identifizieren und Risiken während einer Rezession zu mindern:

Finanzielle Gesundheit

Unternehmen mit soliden Bilanzen, geringer Verschuldung und hohen Barreserven schneiden in einer Rezession in der Regel besser ab. Unternehmen mit soliden finanziellen Fundamentaldaten sind besser in der Lage, Rezessionen zu überstehen und sich schneller zu erholen. Nutzen Sie kostenlose Aktien-Screener wie Market Screener, um günstig bewertete Aktien zu identifizieren.

Stabilität der Erträge

Suchen Sie nach Unternehmen mit stabilen Erträgen und Einnahmequellen. Unternehmen in wichtigen Branchen oder mit diversifizierten Einnahmequellen sind in der Regel widerstandsfähiger gegen Konjunkturabschwünge.

Bewertungskennzahlen berücksichtigen

Berücksichtigen Sie Bewertungskennzahlen wie das Kurs-Gewinn-Verhältnis (KGV), das Kurs-Buchwert-Verhältnis (KBV) und die Dividendenrendite, um unterbewertete Aktien zu identifizieren. Rezessionen können Gelegenheiten bieten, Qualitätsaktien zu niedrigeren Preisen zu kaufen.

Analyse der Branchenperformance

Konzentrieren Sie sich auf Sektoren, die in der Vergangenheit weniger empfindlich auf Konjunkturzyklen reagiert haben, wie Versorger, Gesundheitswesen und Basiskonsumgüter. Diese Sektoren weisen in Rezessionszeiten oft eine stabile Nachfrage auf und bieten daher verlässlichere Anlagemöglichkeiten.

Cashflow überwachen

Überprüfen Sie die Cashflow-Rechnungen der Unternehmen, um sicherzustellen, dass sie einen positiven Cashflow aus ihrer Geschäftstätigkeit erwirtschaften. Ein zuverlässiger Cashflow ist entscheidend für die Aufrechterhaltung des Geschäftsbetriebs und die Rückzahlung von Schulden während eines wirtschaftlichen Abschwungs.

Managementqualität berücksichtigen

Bewerten Sie die Qualität und die Erfolgsbilanz des Managementteams eines Unternehmens. Ein effektives Management ist entscheidend für die Bewältigung einer Rezession und die Umsetzung von Anpassungs- und Sanierungsstrategien.

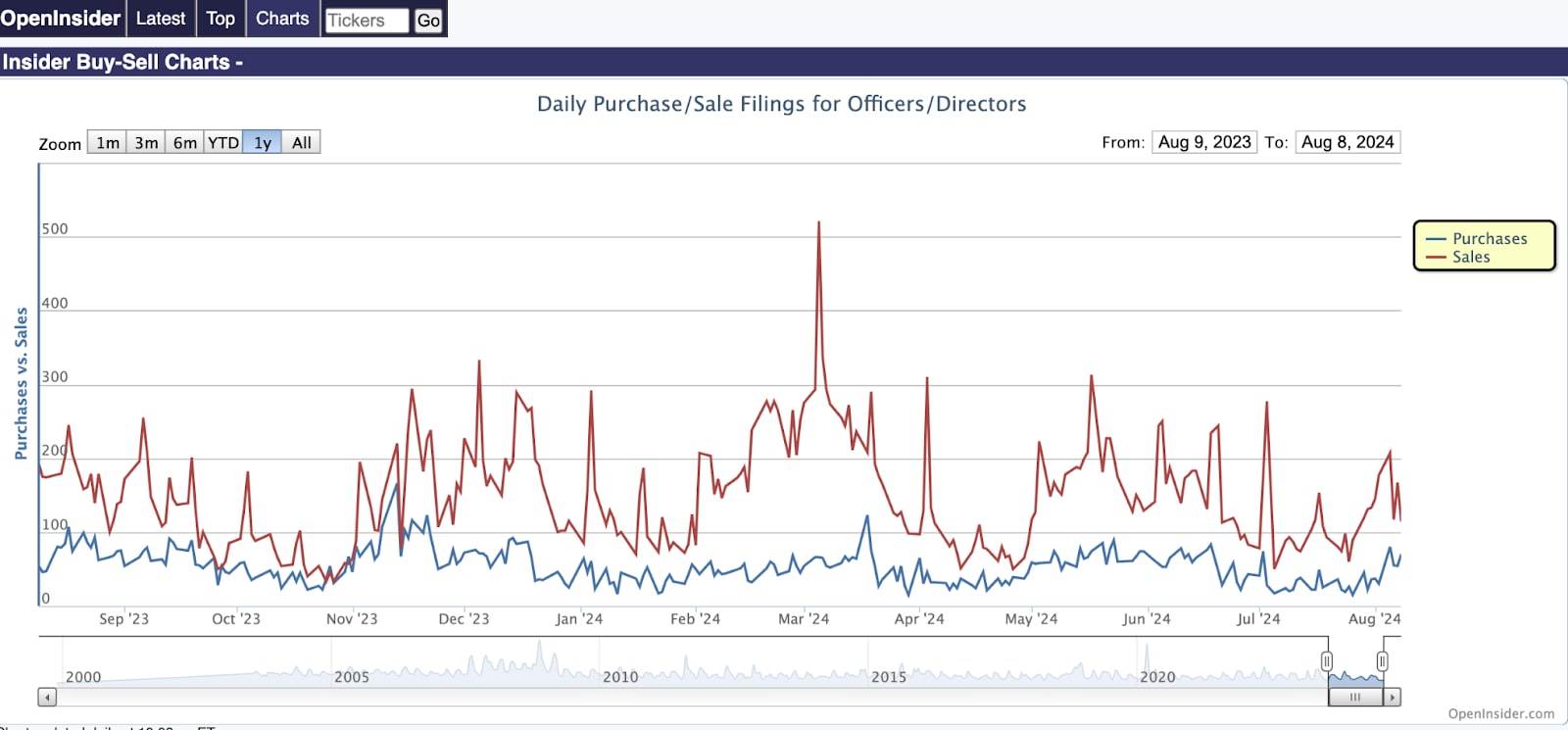

Berücksichtigen Sie auch Insiderverkäufe und -käufe. Insiderverkäufe werden oft als negatives Signal interpretiert, aber tatsächlich sagen uns Insiderkäufe viel mehr als Insiderverkäufe.

Es gibt viele Gründe, warum Insider verkaufen, aber es gibt nur einen Hauptgrund, warum Insider kaufen. Sie kaufen, weil sie die Aktie für unterbewertet halten. Ein neues Vorstandsmitglied kann dazu ermutigt werden, Aktien zu kaufen, nur um den Anschein zu erwecken, aber das ist eine Ausnahme von der Regel.

Praktische Überlegungen

Wie sollte ich meinen Geschäftsplan und meine Ziele als Reaktion auf ein rezessives Umfeld anpassen?

Die Anpassung von Handelsplänen und -zielen während einer Rezession bedeutet eine Neukalibrierung der Strategien, um erhöhte Risiken zu bewältigen und Chancen effektiv zu nutzen. Durch die Umsetzung der folgenden Anpassungen kann ein strategischer Ansatz für Handel und Investitionen beibehalten werden.

Neubewertung der Risikotoleranz

Anpassung der Risikolimite: Verringerung des Gesamtrisikos durch Reduzierung der Positionsgrößen und der Hebelwirkung.

Fokus auf Kapitalerhalt: Kapitalerhalt hat Vorrang vor dem Streben nach hohen Renditen.

Handelsziele überdenken

Setzen Sie realistische Ziele: Passen Sie Ihre Gewinnziele an die aktuellen Marktbedingungen und die erhöhte Volatilität an.

Stabilität in den Vordergrund stellen: Streben Sie nach stetigen Gewinnen statt nach risikoreichen und hochprofitablen Trades.

Verstärkter Fokus auf Fundamentaldaten

Analyse der Finanzlage: Bevorzugen Sie Unternehmen mit soliden Bilanzen, stabilen Erträgen und geringer Verschuldung.

Wirtschaftsindikatoren beobachten: Wichtige Wirtschaftsdaten und Trends, die sich auf die oben genannten Marktbedingungen auswirken, genau beobachten.

Technische Analysemethoden anpassen

Kürzere Zeitrahmen: Verwenden Sie kürzere Zeitrahmen für die technische Analyse, um schnellere und unmittelbare Trends zu erfassen.

Anpassung der Indikatoren: Passen Sie die Einstellungen der technischen Indikatoren (gleitende Durchschnitte usw.) an die sich verändernde Volatilität an.

Risikomanagement verbessern

Setzen Sie engere Stop-Loss-Orders: Setzen Sie engere Stop-Loss-Orders, um potenzielle Verluste zu begrenzen.

Margin Level überwachen: Überwachen Sie Ihre Margin Level und passen Sie diese an, um Nachschusspflichten und Zwangsliquidationen zu vermeiden.

Liquidität erhöhen

Höhere Barreserven halten: Höhere Barreserven halten, um zukünftige Chancen zu nutzen und sich gegen Volatilität abzusichern.

Investitionen diversifizieren

Risikostreuung: Diversifizierung über verschiedene Anlageklassen und Sektoren hinweg, um die Abhängigkeit von einem einzelnen Markt zu verringern.

Sichere Häfen berücksichtigen: Investieren Sie in sichere Häfen wie Gold oder erstklassige Staatsanleihen.

Tools und Ressourcen

Welche Tools und Plattformen eignen sich am besten für den CFD-Handel während einer Rezession?

Wenn Sie während einer Rezession mit CFDs (Contracts for Difference) handeln, kann die Wahl der richtigen Tools und Plattformen Ihre Handelseffizienz, Ihr Risikomanagement und Ihre Marktanalyse verbessern. Hier sind einige der besten Tools und Plattformen, die Sie in Betracht ziehen sollten:

Handelsplattformen

MetaTrader 4 (MT4) / MetaTrader 5 (MT5)

Merkmale: Fortschrittliche Charting-Tools, technische Indikatoren und automatisierte Handelsfunktionen.

Vorteile: Beliebt wegen der umfangreichen Anpassungsmöglichkeiten und der robusten Tools zur Performance-Analyse.

cTrader

Merkmale: Hohe Ausführungsgeschwindigkeit, fortschrittliche Charting- und Handelstools.

Vorteile: Bietet eine Reihe von technischen Indikatoren und Chartmustern und ist bekannt für seine benutzerfreundliche Oberfläche.

TradingView

Merkmale: Webbasierte Plattform mit leistungsstarken Charting-Tools, Social Trading-Funktionen und einer großen Auswahl an technischen Indikatoren.

Vorteile: Hervorragend geeignet für Echtzeitanalysen und den Austausch von Handelsideen mit einer Gemeinschaft von Händlern.

Tools für technische Analyse

Handels-Indikatoren

Werkzeuge: Gleitende Durchschnitte, Relative Strength Index (RSI), Bollinger Bands, Average True Range (ATR).

Vorteile: Hilft bei der Identifizierung von Trends, Volatilität und potenziellen Einstiegs-/Ausstiegspunkten.

Volatilitäts-Indikatoren

Werkzeuge: Bollinger Bänder, Volatilitätsindex (VIX), TRIN-Index, MOVE-Index.

Vorteile: Hilft, die Marktvolatilität zu verstehen und Handelsstrategien entsprechend anzupassen.

Werkzeuge für das Risikomanagement

Stop-Loss- und Take-Profit-Orders

Funktionen: Automatisierte Aufträge zur Schließung von Geschäften bei vordefinierten Niveaus.

Vorteile: Schützt vor großen Verlusten und sichert Gewinne.

Margin-Rechner

Werkzeuge: Online-Margenrechner oder integrierte Plattform-Tools.

Vorteile: Hilft bei der Berechnung der erforderlichen Margin und der Risikobewertung.

Automatisierung und Alarmierung

Automatisierte Tradingsysteme

Tools: Expert Advisors (EAs) für MT4/MT5 oder Handelsroboter.

Vorteile: Automatisiert Handelsstrategien und führt Trades nach vordefinierten Kriterien aus.

Kurs-Alerts

Tools: Alarme für bestimmte Kursniveaus oder Trigger für technische Indikatoren.

Vorteile: Hält Sie über die Marktbedingungen auf dem Laufenden, ohne dass Sie diese ständig überwachen müssen.

Weiterbildungsressourcen

Webinare und Tutorials

Plattformen: Viele Handelsplattformen bieten Lernressourcen und Webinare an.

Vorteile: Hilft Ihnen, über Markttrends auf dem Laufenden zu bleiben und Ihren Handel zu verbessern.

Demo-Konten

Funktionen: Üben Sie den Handel ohne finanzielles Risiko.

Vorteile: Ermöglicht das Testen von Strategien und Werkzeugen in einer simulierten Umgebung.

Wo finde ich zuverlässige Studien und Analysen zu den Marktbedingungen während einer Rezession?

Zuverlässige Untersuchungen und Analysen der Marktbedingungen während einer Rezession sind für fundierte Handels- und Investitionsentscheidungen unerlässlich. Hier sind einige wichtige Quellen, die Sie berücksichtigen sollten:

Finanznachrichten-Websites

Bloomberg: Bietet eine umfassende Berichterstattung über Marktnachrichten, Wirtschaftsdaten und eingehende Analysen.

Reuters: Bietet Echtzeit-Updates und Analysen zu globalen Märkten und wirtschaftlichen Bedingungen.

PiQ: Zugang zu Nachrichtenfeeds mit zeitnahen Datenveröffentlichungen. Kostenlose Aggregationsplattformen wie PiQ bieten über 100 Informationsquellen wie Reuters und Bloomberg.

Wirtschaftsforschungsinstitute

Federal Reserve Economic Data (FRED): Bietet eine umfangreiche Datenbank mit Wirtschaftsindikatoren und historischen Daten.

Bureau of Economic Analysis: Bietet offizielle Daten zu BIP, persönlichem Einkommen und anderen Wirtschaftsindikatoren.

National Bureau of Economic Research (NBER): Bietet Forschung und Berichte zu Konjunkturzyklen und Rezessionen.

Office of National Statistics: Das ONS ist die offizielle Statistikbehörde des Vereinigten Königreichs und stellt Daten zu Wirtschaft, Bevölkerung und Gesellschaft bereit.

Eurostat: Das statistische Amt der Europäischen Union, das statistische Informationen zur Unterstützung der EU-Politik bereitstellt.

Politik und Entscheidungsfindung der EU

Destatis: Das Statistische Bundesamt liefert umfassende statistische Daten über Wirtschaft, Gesellschaft und Umwelt in Deutschland für die politische Entscheidungsfindung.

Finanz-Research-Plattformen

Morningstar: Bietet detaillierte Analysen und Bewertungen von Aktien, Investmentfonds und anderen Anlagen.

S&P Global: Bietet Forschungsberichte, Ratings und Daten zu globalen Märkten und Sektoren.

FactSet: Bietet Finanzdaten und Analysen, einschließlich Wirtschaftsprognosen und Marktanalysen.

Anbieter von Wirtschafts- und Marktdaten

Wirtschaftskalender: Websites wie Pepperstone bieten Zeitpläne für bevorstehende Wirtschaftsereignisse und Prognosen.

Consensus Economics: Bietet Prognosen und Umfragen von Wirtschaftswissenschaftlern zu Wirtschaftsindikatoren und Marktbedingungen.

Soziale Medien und Finanzforen

LinkedIn: Folgen Sie Branchenexperten und Finanzanalysten, die regelmäßig Einblicke und aktuelle Informationen teilen.

X: Folgen Sie angesehenen Finanzanalysten und Wirtschaftswissenschaftlern für Echtzeit-Updates und Meinungen. Folgen Sie den Senior Analysten von Pepperstone, Chris Weston (@ChrisWeston_PS) und Michael Brown (@MrMBrown) auf X (Twitter), um einen Einblick in die verschiedenen Vorbehalte zu erhalten, auf die Sie bei Veröffentlichungen achten sollten.

Psychologische Überlegungen

Wie kann ich mit dem psychologischen Stress umgehen, den der Handel in einem hochvolatilen und unsicheren Markt mit sich bringt?

Die Handelspsychologie ist der Schlüssel zur Bewältigung der Komplexität der Märkte und umfasst sechs grundlegende Aspekte:

Verstehen des Marktverhaltens: Märkte werden von einer Vielzahl von Faktoren beeinflusst, darunter Wirtschaftsindikatoren, die Stimmung der Anleger und geopolitische Ereignisse. Die Erkenntnis, dass Märkte irrational und unvorhersehbar sein können, hilft Händlern, Überreaktionen auf kurzfristige Schwankungen zu vermeiden.

Überwindung von Voreingenommenheiten: Häufige kognitive Voreingenommenheiten wie die Bestätigungsverzerrung (Bevorzugung von Informationen, die bereits bestehende Überzeugungen bestätigen) und die Verlustaversion (Angst vor Verlusten, die größer ist als die Wertschätzung von Gewinnen) können zu schlechten Entscheidungen führen. Erfolgreiche Händler lernen, diese Voreingenommenheit zu erkennen und auszugleichen, indem sie sich auf objektive Analysen statt auf emotionsgeleitete Entscheidungen verlassen.

Erstellung eines Geschäftsplans: Schafft Struktur und Klarheit. Ein gut definierter Plan enthält spezifische Kriterien für die Eröffnung und Schließung von Geschäften, Regeln für das Risikomanagement und klare Ziele. Dieser Plan dient als Fahrplan und hilft den Händlern, sich zu konzentrieren und impulsives Handeln aufgrund von Marktschwankungen zu vermeiden.

Aufrechterhaltung der Disziplin: Gewährleistet die Einhaltung des Handelsplans. Disziplin bedeutet, an einer Strategie festzuhalten, auch wenn der Markt zu Abweichungen verleitet. Sie hilft, emotionale Entscheidungen zu vermeiden, wie z.B. die Jagd nach Verlusten oder das Festhalten an Verlustpositionen aus Hoffnung.

Emotionsmanagement: Emotionen wie Angst und Gier können das Urteilsvermögen trüben und zu Fehlern führen. Händler, die ihre Emotionen unter Kontrolle haben und ruhig und objektiv bleiben, treffen eher rationale Entscheidungen.

Langfristige Perspektive: hilft Händlern, widerstandsfähig zu bleiben. Anstatt sich von den täglichen Marktschwankungen mitreißen zu lassen, können Händler, die sich auf langfristige Ziele und das Gesamtbild konzentrieren, kurzfristige Rückschläge aushalten und an ihrer Gesamtstrategie festhalten.

FAQs zum Handel in einer Rezession

Ist Handel in einer Rezession gut?

Der Handel während einer Rezession kann aufgrund der erhöhten Volatilität und Unsicherheit eine Herausforderung darstellen. Für diejenigen, die gut vorbereitet sind, kann sie jedoch auch Chancen bieten. Händler können von Marktkorrekturen profitieren, sich auf defensive Sektoren konzentrieren und Strategien wie Leerverkäufe oder Hedging einsetzen.

Der Erfolg hängt von einem guten Risikomanagement, Anpassungsfähigkeit und einer gründlichen Analyse ab. Der Handel kann gewinnbringend sein, erfordert aber eine sorgfältige Planung und eine hohe Risikotoleranz, da unvorhersehbare Marktbewegungen zu erheblichen Verlusten führen können, wenn sie nicht richtig gemanagt werden.

Ist eine Rezession gut für die Börse?

Eine Rezession ist im Allgemeinen nicht gut für den Aktienmarkt, da Wirtschaftsabschwünge häufig zu niedrigeren Unternehmensgewinnen, geringeren Verbraucherausgaben und größerer Unsicherheit führen. Aktien fallen in der Regel aufgrund dieser negativen Faktoren.

Rezessionen können jedoch auch Chancen für langfristig orientierte Anleger bieten, die unterbewertete Vermögenswerte und Unternehmen mit starken Fundamentaldaten identifizieren. Auch wenn der Markt anfangs Schwierigkeiten hat, kann er sich schließlich erholen, wenn sich die Wirtschaft stabilisiert und das Wachstum wieder einsetzt.

Das hier bereitgestellte Material wurde nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Anlageforschung erstellt und gilt daher als Marketingkommunikation. Obwohl es keinem Verbot des Handels vor der Verbreitung von Anlageforschung unterliegt, werden wir nicht versuchen, uns vor der Bereitstellung an unsere Kunden Vorteile zu verschaffen.

Pepperstone übernimmt keine Gewähr für die Richtigkeit, Aktualität oder Vollständigkeit des hier bereitgestellten Materials und sollte daher nicht als solches betrachtet werden. Die Informationen, ob von Dritten oder nicht, sind nicht als Empfehlung, Kauf- oder Verkaufsangebot, Aufforderung zum Kauf oder Verkauf von Wertpapieren, Finanzprodukten oder -instrumenten oder zur Teilnahme an einer bestimmten Handelsstrategie zu verstehen. Die finanzielle Situation oder die Anlageziele der Leser werden nicht berücksichtigt. Wir raten allen Lesern dieser Inhalte, sich selbst zu informieren.