Vorschau auf die US-Gewinnzahlen für Q3 - ein Leitfaden für Trader

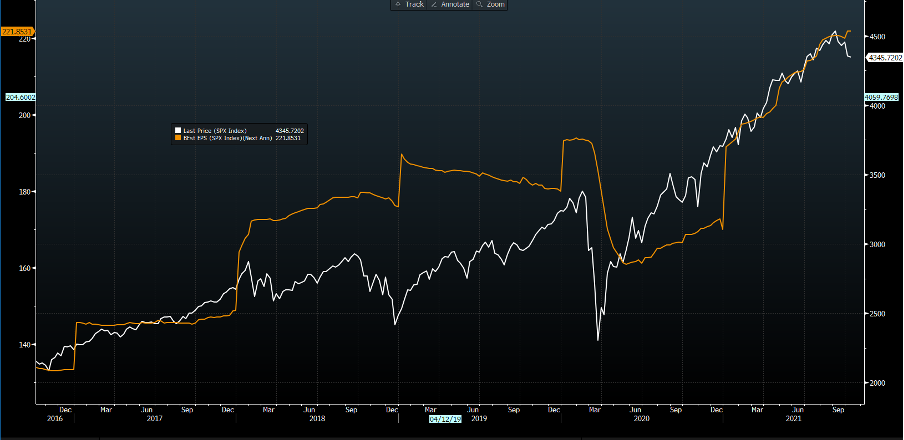

Es wird behauptet, dass die Aktienmärkte ausschließlich durch Liquidität und Kapitalfluss angetrieben werden und ich habe Verständnis für diese Ansicht. Wenn wir jedoch die aggregierten Gewinnerwartungen des S&P 500 mit dem S&P 500 selbst überlagern, können wir sehen, dass Gewinnsteigerungen das Herzstück der Aktienrenditen sind.

Weiß - US500, orange - konsensuale Earning per Share (EPS) -Erwartungen für 2022

(Quelle: Bloomberg)

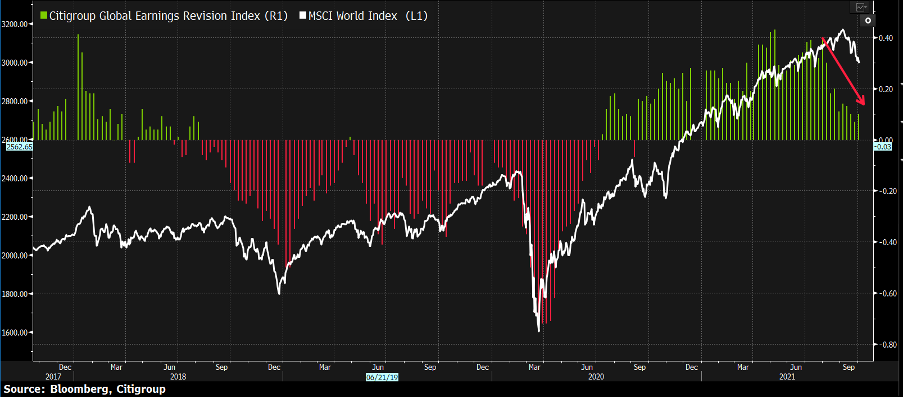

Dies gilt auch für die globalen Märkte.

Die globale Gewinnrevision der Citigroup im Vergleich zum US500

(Quelle: Bloomberg)

Im dritten Quartal haben die Analysten ihre Gewinnschätzungen um rund 3 % angehoben und auch die Umsatzerwartungen sind stetig gestiegen, was die Bewertungen der verschiedenen US-Indizes gesenkt hat. Zum Vergleich: Auf der Grundlage der aktuellen Gewinnschätzungen wird der S&P 500 mit dem 21,4-fachen des Gewinns von 2021 gehandelt, was deutlich unter den Bewertungen zu Jahresbeginn liegt, aber immer noch 13 % über dem langfristigen Durchschnitt.

Wenn verschiedene Messgrößen für die Marktvolatilität erhöht sind, wie dies derzeit der Fall ist, kann der Einfluss der Bewertung eine größere Rolle im Anlageprozess spielen. In einem Umfeld, in dem die Zentralbanken beginnen, ihre Politik zu normalisieren, wird der Markt, wenn er sich für das Risiko und die Opportunitätskosten nicht angemessen entschädigt fühlt, Kapital in andere, besser bewertete Aktienmärkte umschichten oder sogar eine Neugewichtung der Portfolios in Barmittel vornehmen, was wiederum bedeutet, dass die Bewertung ein ausreichendes Polster bieten muss.

In Anbetracht des makroökonomischen Gegenwinds ist diese Gewinnsaison von großer Bedeutung - egal, ob es sich um einzelne Aktien oder den US500, US30, US2000 oder NAS100 handelt, die Gewinne dürften einige überzeugende Handelsmöglichkeiten eröffnen. Und wenn die Volatilität der Aktienindizes ansteigt, wird dies auch auf die Devisen- und Rohstoffmärkte übergreifen. Wenn der VIX wieder auf 25 % steigen kann, wird der USD neue Käufer anziehen.

Erträge - Was ist die Erwartung?

Mit Blick auf die Berichte für das dritte Quartal erwartet der Markt für das dritte Quartal ein EPS-Wachstum von 27 % (im Jahresvergleich), was das drittschnellste Wachstumstempo seit 2010 darstellt, aber einen deutlichen Rückgang gegenüber der Veränderung von 92 % im zweiten Quartal bedeutet. Die größte prozentuale Veränderung des Gewinnwachstums wird in den Sektoren Werkstoffe (89 %) und Industrie (+68 %) zu verzeichnen sein. Die Umsätze werden voraussichtlich um rund 15 % steigen.

Das vielleicht größte Problem für Händler ist das Ausmaß, in dem die Erwartungen übertroffen bzw. verfehlt werden. Im 2. Quartal übertrafen 86 % der Unternehmen die EPS-Erwartungen, wobei die durchschnittliche Übertreffung 16 % betrug. Beim Umsatz übertrafen 83 % die Erwartungen um durchschnittlich 4,6 %. Da die Analystenschätzungen immer zu niedrig angesetzt sind, könnte der Markt die Aktien abwerten und die verschiedenen US-Indizes könnten Probleme bekommen, wenn die EPS-Übertreffungsrate unter 78 % und die durchschnittliche Übertreffungsrate unter 10 % liegt.

Die Hintergründe

Im Vorfeld der Gewinnprognosen haben 56 S&P 500-Unternehmen positive Prognosen abgegeben, während 47 Unternehmen negative Prognosen abgegeben haben. Das Verhältnis von positiven zu negativen Prognosen ist zwar niedriger als im zweiten Quartal, doch ist dies das fünfte Quartal in Folge, in dem die Zahl der Unternehmen, die bessere Ergebnisse erwarten, höher ist als die Zahl der negativen Prognosen. Bei genauerer Betrachtung können wir bereits erkennen, dass eines der Themen der Unternehmen vor der Veröffentlichung der Prognosen die Auswirkungen der Lieferketten waren. Diejenigen Unternehmen (vor allem aus dem Industrie- und Konsumgüterbereich), die über Lieferketten gesprochen haben, mussten negative Auswirkungen auf ihre Aktienkurse hinnehmen.

Die wichtigsten Brennpunkte

Die Lieferketten stehen sowohl bei Aktienhändlern als auch bei Makrobeobachtern im Mittelpunkt, und die Kommentare der CEOs darüber, wie sich Engpässe auf die Gewinnspannen auswirken und wie schnell sich diese ihrer Meinung nach normalisieren werden, könnten sich ebenfalls stark auf die Erträge und die wirtschaftlichen Erwartungen auswirken - dies ist der seltene Fall, in dem die Mikrodaten die Makrodaten beeinflussen.

Lohndruck - Ein weiterer wichtiger Bereich, auf den man sich konzentrieren sollte, sind die Arbeitskosten - wir sehen in mehreren Datenpunkten einen steigenden Lohndruck. Steigende Löhne wirken sich negativ auf die Gewinnspannen aus, haben aber auch Auswirkungen auf die Wahrnehmung der Inflation, die natürlich derzeit das große Makro-Thema ist - jeder Kommentar über den Lohndruck sollte bei den Anlegern Widerhall finden.

Entwicklung der Rohölpreise - Angesichts der Tatsache, dass WTI-Rohöl auf 80 $ und Brent-Rohöl auf über 80 $ zusteuert, werden wir von verstärkten Investitionen zur Steigerung der Rohölförderung hören. Da die OPEC die zuvor vereinbarte Produktionssteigerung (um 400.000 b/d) beibehält, könnte es große Auswirkungen auf den Rohölpreis haben, wenn es so aussieht, als würden die an der US-Börse notierten Produzenten ihren Cashflow für Bohrungen einsetzen, was zu einer erhöhten Produktion führen würde. Jeder Kommentar zu den Aussichten für Rohöl könnte die Märkte ebenfalls bewegen.

Einzelne Aktien im Fokus

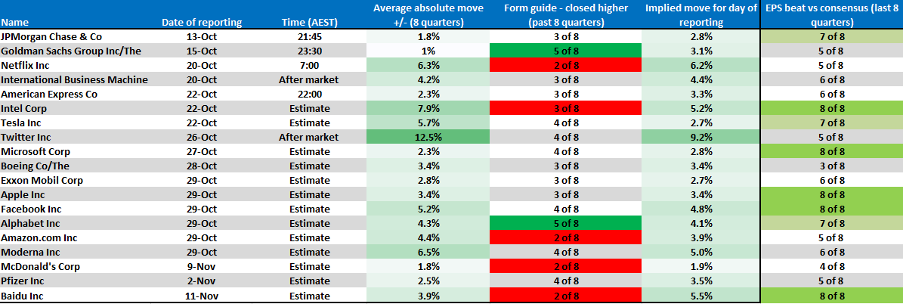

Die großen Namen werden den Löwenanteil der Kundenströme auf sich ziehen. Hier sehen Sie den Formularleitfaden zu den Gewinnen, die historischen Bewegungen am Tag der Gewinne und die implizierten Werte. Alle Angaben mit "Schätzung" beruhen darauf, dass das Datum noch nicht bestätigt wurde, aber Bloomberg berücksichtigt neben anderen Faktoren auch frühere Berichtstermine - überprüfen Sie Ihren Berichtskalender, wenn der Zeitpunkt näher rückt.

Viele dieser großen Namen können jetzt sowohl auf MT4 als auch auf MT5 gehandelt werden.

(Quelle: Pepperstone)

Günstig handeln?

Suche nach Aktien, die 30 % oder mehr unter dem 12-Monats-Kursziel des Konsens liegen.

(Quelle: Bloomberg)

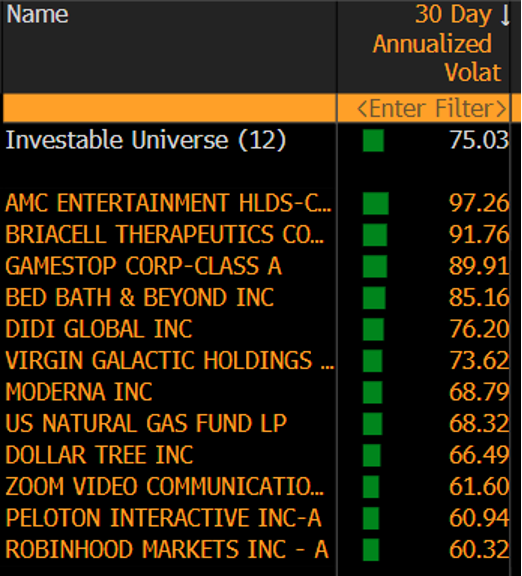

Aktien mit hoher Volatilität

Suche nach Aktien mit der höchsten realisierten 30-Tage-Volatilität. Hier schauen wir uns an, welche Aktien die höchste Volatilität vor den Erträgen aufweisen.

(Quelle: Bloomberg )

Am meisten geshortet - Suchen Sie nach Aktien mit dem höchsten Short-Interesse in Prozent des Streubesitzes. Wenn die Erträge besser ausfallen, könnte es zu überdimensionalen Bewegungen kommen, da die Fonds ihre Leerverkäufe zurückkaufen.

(Quelle: Bloomberg)

Wir werden die Erträge laufend aktualisieren, aber es könnten sich einige großartige Möglichkeiten ergeben und Sie können Ihre Strategie hier bei Pepperstone entweder long oder short handeln.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.