Vorschau auf die FED-Sitzung - Auf dieses Treffen schaut die Welt

Allgemeine Erwartungen - Von 94 von Bloomberg befragten Ökonomen sprechen sich acht für eine Anhebung um 75 Basispunkte (oder 0,75 %) und 86 für eine Anhebung um 50 Basispunkte aus. Der Markt rechnet mit einer Wahrscheinlichkeit von 97 % für eine Anhebung um 75 Basispunkte.

Management des Risikos

Es ist die Sitzung, die jeder auf dem Radar hat - die implizite Volatilität bei Aktien und Devisen ist erhöht und steigt und der Markt wird an jedem Wort hängen, das der Fed-Vorsitzende Jerome Powell zu sagen hat - es ist ein echtes Risikoereignis, das die Händler in Betracht ziehen sollten.

Trader müssen ihre Engagements während dieses Treffens abwägen und während die Positionsgröße immer von größter Bedeutung ist, müssen die Händler jetzt mehr denn je vor ihrem Bildschirm sitzen. Wenn ein potenzieller Volatilitätsschock bevorsteht, ist dies das Einmaleins des Risikomanagements, und Händler, die dies richtig machen, überleben und werden möglicherweise erfolgreich sein.

Die Fed hat den Markt zuvor auf eine Anhebung um 50 Basispunkte gelenkt, aber seit ihrer Blackout-Periode (die ihre Kommunikation einschränkte) hatten wir eine enorme Inflation von 8,6 %, und sowohl Anleihen als auch Aktien wurden attackiert - der USD wird auf 20-Jahres-Hochs gehandelt, mit großen Bewegungen gegenüber Devisen mit hohem Beta - NOK, AUD und NZD - und GBPUSD-Shorts scheinen es auf die Marke von 1,2000 abgesehen zu haben. Der Markt weiß, dass die Fed mit Gewalt einen negativen Vermögenseffekt herbeiführt, der sich auf die Nachfrage auswirken wird, und das bedeutet, dass der "Fed-Put" nicht mehr im Spiel ist.

Trader stellen sich die Frage, ob die Fed sich besorgt über die Marktabschwächung und die strengeren finanziellen Bedingungen zeigt oder ob sie dies sogar begrüßt - Risikoanlagen könnten von dieser Stimmung profitieren.

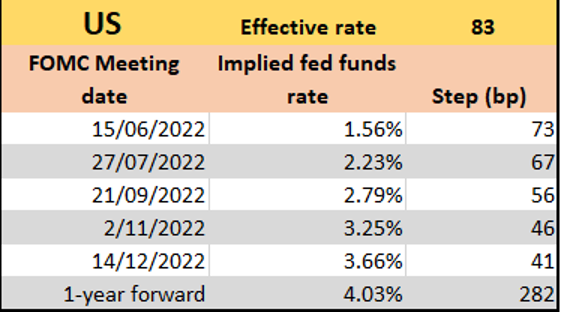

Wie das WallStreet Journal feststellte, erlaubt es der neue US-Verbraucherpreisindex der Fed, von ihrer vorherigen Prognose (50 Basispunkte) abzuweichen und die Zinsmärkte haben sich vollständig in die Idee eingekauft, dass wir eine Anhebung um 75 Basispunkte erleben werden - dies ist in den Märkten vollständig eingepreist. Auch für die Juli-Sitzung ist eine Anhebung um 67 Basispunkte eingepreist. Damit erreicht der Leitzins den so genannten "neutralen Satz" (das Niveau des Leitzinses, das weder als akkommodierend noch als restriktiv eingeschätzt wird) - das ist das Niveau, auf dem der Leitzins wirklich sein sollte, und zwar schnell.

(Quelle: Pepperstone)

Eine Zinserhöhung um 50 Basispunkte dürfte daher einen schwächeren USD begünstigen, aber es ist nicht sofort klar, wie die Aktien auf dieses Ergebnis reagieren werden - theoretisch müsste es zu einem Anstieg der Aktienkurse führen, aber das ist wirklich unklar. Der Markt könnte leicht das Risiko sehen, dass die Fed weiter hinter die Inflationskurve zurückfällt und in einen weiteren Risikoaversionsmodus übergeht.

Wirtschafts- und Fed-Funds-Projektionen

Trader werden auf die Wirtschaftsprognosen der Fed achten - erwarten Sie einen deutlichen Rückgang der BIP-Erwartungen für 2022 (von 2,8 % auf 2 %). Achten Sie auf die Arbeitslosenprognosen der Fed für 2023, da diese einen echten Hinweis auf eine mögliche Rezession geben könnten, und es würde nicht überraschen, wenn die Fed ihre Schätzung für 2023 von 3,5 % auf 3,8 % senken würde - der Markt könnte darauf reagieren. Was die Inflation betrifft, so wird es nicht überraschen, wenn die Kerninflation im Jahr 2022 von 4,1 % auf über 4,5 % steigt.

Auch das Punktdiagramm der US-Notenbank wird im Mittelpunkt stehen - die aktuelle Projektion für den Leitzins liegt bei 1,9 % für 2022, 2,8 % für 2023, 2,8 % für 2024 und die längerfristige Schätzung bei 2,4 % - sollte die Fed den Leitzins um 75 Basispunkte anheben, dürfte die Schätzung für 2022 auf über 3 % steigen.

Zusammenfassung - Der Markt will Antworten auf die Verpflichtung der Notenbank, die Inflation zu bekämpfen, und auf die Frage, ob es irgendwelche Bedenken wegen des Marktrückgangs gibt - er hat das Gefühl, dass die Risiken für weitere Abwärtsbewegungen bei Risikoanlagen benannt sein könnten.

Related articles

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.