Trading in Zeiten einer Rezession

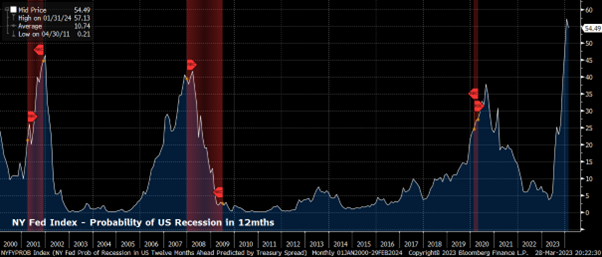

Auch wenn eine Rezession noch nicht Konsens ist, scheint ein solches Ergebnis immer wahrscheinlicher zu werden, da viele marktbasierte Indikatoren - wie die steiler werdende Renditekurve der Staatsanleihen - immer hellere Warnlampen aufleuchten lassen. Folglich beginnen viele Trader und Anleger, sich Gedanken darüber zu machen, wie sie sich am besten für einen solchen Konjunkturabschwung positionieren können.

Bevor wir jedoch dazu kommen, ist es wichtig, zwei Dinge zu klären - die Art der Rezession und eine mögliche Reaktion der Zentralbank auf eine Rezession im Lichte dieser Tatsache.

Was den ersten Punkt betrifft, so muss man sich fragen, ob es sich um eine inflationäre oder deflationäre Rezession handeln wird. Da der Verbraucherpreisindex in der gesamten DM deutlich über dem 2 %-Ziel der Zentralbanken liegt und die Kerninflation sich als besonders hartnäckig erweist, scheint es logisch, dass eine bevorstehende Rezession eine sein wird, bei der die Inflation auf einem hohen Niveau bleibt - ein "Stagflationsszenario", wenn man so will.

Anschließend muss man sich fragen, wie die Zentralbanken in einem solchen Umfeld wahrscheinlich reagieren werden. Werden die Zentralbanken die Zinsen senken und die Liquiditätshähne aufdrehen, wie sie es in der Vergangenheit so gerne getan haben, oder werden die Zinsen hoch bleiben, da der Kampf gegen die Inflation weitergeht? Wenn man die Äußerungen der politischen Entscheidungsträger für bare Münze nehmen würde und davon ausgehen würde, dass die Inflationsbekämpfung nicht auf Kosten der Finanzstabilität geht, müsste man davon ausgehen, dass der "Zentralbank-Put" dieses Mal nicht automatisch zum Tragen kommt.

Traden in einem solchen Umfeld erfordert eine ganz andere Herangehensweise und eine andere Denkweise als die "traditionelle" Rezessions-Herangehensweise, bei der man sich einfach in Häfen wie Anleihen verstecken würde, bis der Sturm vorüber ist.

Das liegt daran, dass in einem Umfeld, in dem die Zinssätze hoch bleiben, insbesondere wenn Zinssenkungen in den nächsten sechs bis zwölf Monaten stark eingepreist sind, Anleihen wahrscheinlich verkauft werden würden und nicht die Nachfrage nach einem Zufluchtsort finden würden, die normalerweise während eines starken Abschwungs zu beobachten ist.

Stattdessen könnten Inflationsabsicherungen Interessenten finden. Hier könnten zum Beispiel Gold - das am Kassamarkt nur knapp unter seinem Allzeithoch liegt - und andere Edelmetalle auf eine gesteigerte Nachfrage treffen.

Zu den anderen Vermögenswerten, die in einem solchen Szenario in den Fokus der Anleger rücken könnten, dürfte der USD gehören, der sich in Zeiten von Turbulenzen tendenziell gut entwickelt, sowie defensive Aktiensektoren wie Basiskonsumgüter, Versorger und Energie, die ihre zyklischen Pendants wahrscheinlich übertreffen dürften. Dies wäre die Ausgangsbasis für eine Rezession im Jahr 2023.

Im Gegensatz dazu sieht das Playbook anders aus, wenn man sich auf eine Rezession zubewegt, in der mit einer lockeren Zentralbankpolitik zu rechnen ist, die wahrscheinlich auf eine kühlere Inflation zurückzuführen ist. Während Gold und der USD weiterhin solide Zufluchtsorte bleiben dürften, ist es auch plausibel, dass Anleihen steigen würden, da die Märkte einen dovisheren politischen Ausblick einpreisen und die Anleger Schutz in Staatsanleihen suchen könnten. Darüber hinaus könnte zu erwarten sein, dass Devisen mit hohem Beta unterdurchschnittlich abschneiden würden (Währungen wie AUD, NZD und GBP), während zyklische Aktien mehr Zuspruch finden könnten als in dem von uns skizzierten Szenario.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.