Strategie im Fokus - Warum Momentum die beste Waffe eines kurzfristigen Traders ist

Casinos haben in jedem Spiel einen kleinen Vorteil und mit einer ausreichend großen Stichprobe können sie diesen ausnutzen - beim Trading ist das nicht anders.

Um sich einen Vorteil zu verschaffen, brauchen wir einen Prozess - ein Repertoire vom Einrichten der Handelsplattform bis hin zur Dokumentation und Überprüfung unserer Handelsaktivitäten. Die Strategie, die man innerhalb des Handelsprozesses einsetzt, ist eine, auf die ich hier eingehen werde, da sie der größte Einzelfaktor ist, auf den sich Retail- und Pro-Trader in ihrem Bestreben, konstant profitabel zu werden, konzentrieren.

Die beiden Strategien, die unserer Meinung nach dazu beitragen, die Chancen zu seinen Gunsten zu erhöhen, insbesondere beim Handel mit CFDs - einem der besten Handelsinstrumente, um kurzfristige Preisbewegungen, Long- oder Short-Positionen, in einer Vielzahl von Märkten zu nutzen - sind Momentum- und Mean-Reversion-Strategien.

Das Momentum-Trading ist jedoch bei weitem die intuitivere Strategie, daher werden wir hier näher darauf eingehen.

Der kurzfristige Handel konzentriert sich in erster Linie auf den Versuch, von der Anhäufung von Strömungen zu profitieren, seien es Investitionen, Absicherungen oder die Offshore-Nachfrage nach Waren und Dienstleistungen, von denen vieles nicht sofort offensichtlich oder leicht zu verfolgen ist. Die Preisaktion vermischt all diese Faktoren und ist der letzte Schiedsrichter. Indem wir also unsere Ausrichtung auf den Kapitalfluss und das Band, das auf den Charts zu sehen ist, abstimmen, können wir unserem Handel einen Vorteil verschaffen.

Newtons erstes Bewegungsgesetz besagt, dass "ein Körper, der sich bewegt, in Bewegung bleibt" und das ist der Kern des Momentum-Tradings. Natürlich wollen wir einschätzen, ob eine Bewegung übermäßig gestreckt, extrem oder ausgereift ist, aber wenn sich das Kapital in eine Richtung bewegt und die Käufer bereit sind, höhere Preise zu zahlen (und umgekehrt), ist die Idee, auf diese Bewegung aufzuspringen - unabhängig vom Zeitrahmen mit einer Bewegung mitzugehen, besonders wenn es sich um eine impulsive Bewegung mit erhöhter Bereichserweiterung (in der Kerze) handelt. Dies kann den Handel viel einfacher machen.

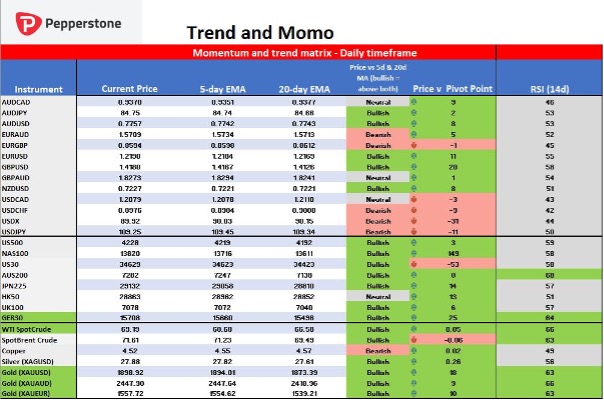

Die Rate of Change (ROC) ist einer der besten Momentum-Indikatoren, die Trader verwenden können. Um jedoch die Disziplin zu wahren, ist eine Übersicht, ein grundlegendes Momentum- und Trendmodell - das wir unseren Kunden zur Verfügung stellen und das Ihnen helfen kann, die Ansammlung und den Fluss des Kapitals zu sehen, noch vor dem mühsamen Scannen der Vielzahl von Charts. Es kann auf jedem Markt verwendet werden.

Das Modell

Die Logik

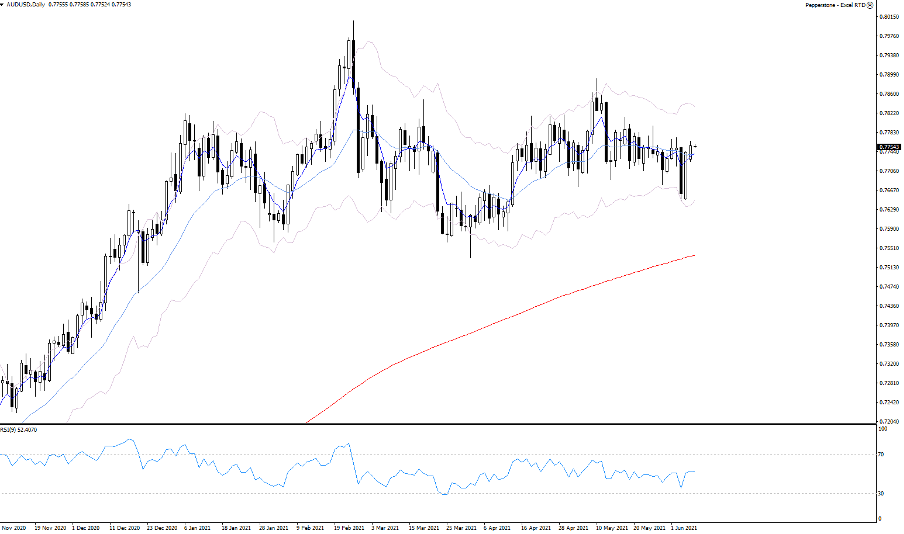

Wir verwenden in diesem Modell keine ROC, aber wir suchen nach Übereinstimmung bei drei Variablen - wenn der Preis über dem 5- und 20-tägigen exponentiellen gleitenden Durchschnitt ist, der Pivot-Punkt und der 14-tägigen RSI über 60 liegt, könnte man eine bullische Tendenz erwarten - dies ist in der Instrumentenspalte grün gefüllt. Wenn der Preis unter beiden gleitenden Durchschnitten, dem Pivot-Punkt und dem RSI unter 40 liegt, könnte man eine bärische Tendenz einnehmen (gekennzeichnet durch die rosa Füllung). Sehen wir einen Konflikt sollte man sich neutral verhalten.

Wenn das Modell eine bullische Haltung suggeriert und die aktuelle Tageskerze grün ist, kann man den Zeitrahmen in 5 oder 15 Minuten nehmen und zum Beispiel Momentum-Scalping-Strategien betrachten - aber diese ultra-kurzfristigen Trades sollten nur von der Long-Seite aus gehandelt werden. Das Gleiche gilt wiederum für Short-Bias, wo Short-Positionen innerhalb der unteren Zeitrahmen betrachtet werden können.

Dieses Modell kann auch für fundamentale Trader von großem Nutzen sein, da es zeigt, ob der Markt mit Ihrer Ansicht übereinstimmt - wenn man zum Beispiel der Meinung ist, dass die OPEC die Produktion erhöhen könnte und wir eine Periode des Drawdowns bei Spot Crude erleben, aber der Ölmarkt nach oben drängt, deutet dies auf ein Ergebnis mit geringer Wahrscheinlichkeit für Short-Positionen hin. Oder, wenn man das Gefühl hat, dass Gold im Begriff ist zu steigen und die Matrix diese Ansicht ebenfalls teilt, kann man eine höhere Überzeugung für den Handel haben - Übereinstimmung ist in diesem Fall gut.

Die Daten in der obigen Tabelle stammen direkt von MT4/MT5 unter Verwendung des Excel RTD Expert Advisors. Eines der vielen Werkzeuge innerhalb des Handelsplattformangebots, das Händlern aller Strategien und Zeitrahmen helfen kann, einen Vorteil zu erhalten, wenn sie technische oder Preisaktionsanalysen verwenden.

Natürlich ist dies nur ein Überblick, aber es kann beim Timing des Marktes helfen, wo es kostspielig sein kann, zu früh bei einer Ansicht zu sein - und wir müssen immer das Set-up betrachten und unser Risiko und die Positionsgröße einschätzen. Aber auf einer grundlegenden Ebene können wir durch die Betrachtung von Faktoren, die den Trend und das Momentum hinter der Bewegung zeigen, einen Teil unseres Prozesses strukturieren, der uns wirklich einen Vorteil beim Handel und eine positive Erwartung verschaffen kann.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.