Playbook für Trader: Kann ein USD, der sich bewegt, in Bewegung bleiben?

Wird diese Anhebung die letzte in diesem Zyklus sein?

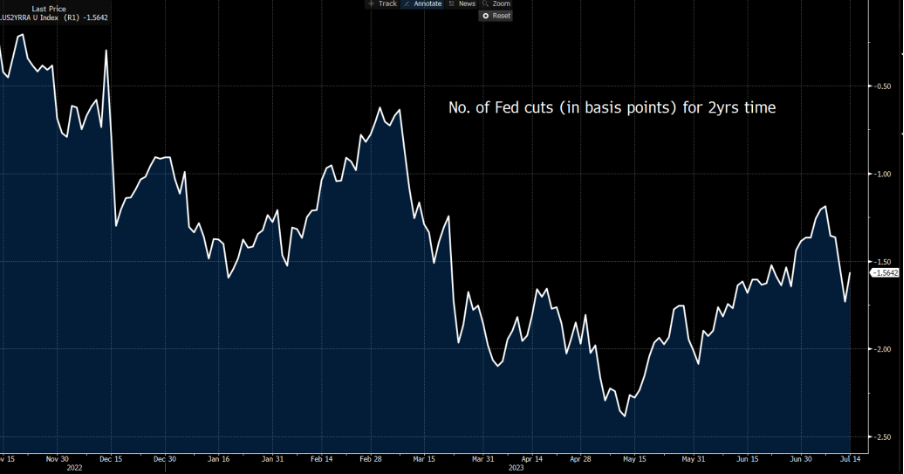

Der Markt spürt sicherlich die größere Überzeugung, dass die US-Inflation in die richtige Richtung tendiert, und die Bewegungen an den Terminmärkten für Zinssätze, die Preissenkungen im Jahr 2024 wieder ins Auge fassen, waren der Hauptgrund, warum der USD so stark verkauft wurde. Ein Blick auf den SOFR-Zinsmarkt zeigt, dass am Donnerstag aggressive Zinssenkungen in Höhe von -160 Basispunkten für das Jahr 2024 eingepreist wurden, die jedoch am Freitag mit -148 Basispunkten wieder zurückgenommen wurden. Der USD und der Goldpreis orientieren sich stark an diesen Erwartungen und dem Ausmaß der Lockerung durch die Fed ab März 2024.

Der Devisenmarkt geht von einer möglichen Normalisierung der Fed-Politik im Jahr 2024 aus, was risikoreichen Anlagen und Devisen mit hohem Beta (insbesondere NOK und SEK) Auftrieb verleiht. Die Frage ist also, ob der USD-Verkauf zu weit gegangen ist und Trader zu Beginn dieser Woche das Risiko einer Mittelwertumkehr haben - der Aufwärtstrend des USD wird wahrscheinlich dazu führen, dass die Aktienmärkte bessere Verkäufer finden, die alle letzte Woche große Gewinne verzeichneten.

In dieser Woche stehen die Unternehmensgewinne in den USA und Asien an, wobei SAP auch im Fokus der GER40-Trader steht, und in einer ruhigen Datenwoche könnten die Gewinne eine Rolle spielen. Ein weiteres Augenmerk liegt auf der speziellen Neugewichtung der NASDAQ, die darauf abzielt, Konzentrationsrisiken zu verringern.

Die Woche beginnt mit einem ruhigen Ton, da Japan wegen des Marinetages offline ist und die Märkte in Hongkong möglicherweise geschlossen bleiben, da der Tropensturm Talim zu einem Taifun Nr. 8 hochgestuft wurde.

Eines der wichtigsten Gesprächsthemen im Laufe der Woche ist jedoch die Frage, ob die BoJ ihre YCC-Politik auf der BoJ-Sitzung am 28. Juli ändern wird. Die jüngste Presse deutet darauf hin, dass eine Änderung der Obergrenze für 10-jährige JGB (japanische Staatsanleihen), die im Rahmen des YCC-Programms festgelegt wurde (derzeit bei -/+0,50%), eine reale Möglichkeit darstellt. Sollte die Obergrenze auf 0,75 % oder sogar 1 % angehoben werden, könnte dies große Auswirkungen auf den JGB-Markt und damit auch auf den JPY haben.

Trader stehen vor einer wichtigen Woche für den US-Zinsmarkt, und der USD bewegt sich sehr eng an dieser Preisgestaltung - der Markt geht davon aus, dass die Fed die Zinsen vor den anderen DM-Zentralbanken und in größerem Umfang senkt. Dies ist etwas, das der Markt sehr gerne erforscht und das weitreichende Auswirkungen auf den USD im dritten und sicherlich im vierten Quartal 23 haben könnte.

Alphaspiele in der Retrospektive - was letzte Woche am besten funktioniert hat:

G10- und EM-FX-Spiel der letzten Woche: Short USDSEK (-5,4% WoW), Short USDHUF (-4,9% WoW)

Aktienindex-Positionen - Long FRA40 (+3,6% WoW), Long AUS200 (+3,4% WoW), Long NAS100 (+3,4% WoW)

Rohstoffe - Long Kupfer (+3,9% WoW), Long XAGUSD (+8% WoW)

Aktien auf dem Radar - Tesla (berichtet am Mittwoch nachbörslich über die Gewinne) - die implizite Bewegung (am Tag der Gewinne) beträgt 3,5%. Die Aktie ist auf der Suche nach einer Richtung, wobei die Tendenz durch einen Bruch von $284,25 oder $265,10 definiert wird. Netflix berichtet am Donnerstag über die Gewinne, wobei der Markt eine implizite Bewegung von 4 % sieht.

Krypto-Positionen: Long XRP (+53,4% WoW)

Großes Risiko-Events für die kommende Woche:

US-Berichte für das 2. Quartal - in der kommenden Woche erhält der Markt Berichte von 11 % der Marktkapitalisierung des S&P500. Zu den Favoriten der Trader gehören Bank of America, IBM, Morgan Stanley, Goldman Sachs, Netflix, Tesla und AMEX.

Für Trader des GER40 ist zu beachten, dass SAP SE am 21. Juli (nachbörslich) die Ergebnisse für Q2 23 vorlegen wird - SAP ist mit 9,4 % im GER40 gewichtet und damit das größte Indexgewicht, so dass jede übermäßige Bewegung von SAP den Index beeinflussen könnte - Kann SAP über E130 und auf den höchsten Stand seit Oktober 2020 ausbrechen?

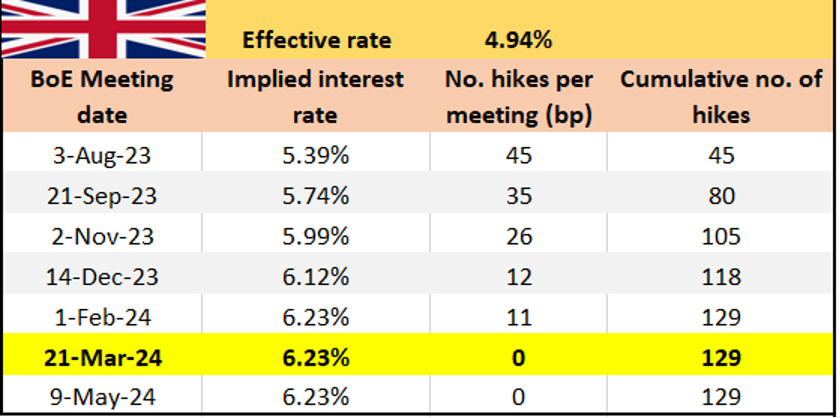

Britische VPI-Inflation (Mi 08:00 Uhr) - Der Markt erwartet, dass der britische Kerninflationsindex bei 7,1 % bleibt, während die Gesamtinflation auf 8,2 % (von 8,7 %) fallen dürfte. Die letzten 4 VPI-Kerndaten für das Vereinigte Königreich lagen deutlich über den Erwartungen. Da der Markt für die BoE-Sitzung am 3. August mit einer Anhebung um 45 Basispunkte rechnet, müssten Trader eine große Überraschung nach unten (beim Kern-VPI) erleben, um die Erwartungen einer weiteren Anhebung um 50 Basispunkte zu senken.

Britische Zinssätze - 45 Basispunkte für Erhöhungen sind für die BoE-Sitzung am 3. August angesetzt. 129 Basispunkte für Erhöhungen sind bis März eingepreist.

Australien (Juni) Beschäftigungsbericht - (Do 03:30 Uhr) - die mittlere Erwartung ist, dass im Juni netto 15k Arbeitsplätze geschaffen wurden, wobei die Arbeitslosenquote bei 3,6% bleibt. Während Trader sich auf den Aus Q2 CPI nächste Woche freuen, könnte der Beschäftigungsbericht die Erwartungen an die Maßnahmen der RBA am 1. August beeinflussen, die mit einer 36%igen Chance auf eine Anhebung um 25 Basispunkte bewertet wird.

Japan VPI-Inflation - der Markt sieht einen Anstieg der JP-Gesamtinflation auf 3,3 % (von 3,2 %), während die Kerninflation auf 4,2 % (4,3 %) geschätzt wird - da der Markt darüber debattiert, ob die BoJ ihr Yield Curve Control (YCC)-Programm auf der BoJ-Sitzung am 28. Juli ändern wird, könnten diese Daten diese Debatte beeinflussen und möglicherweise zu weiteren ausgeprägten Bewegungen im JPY führen.

Chinas Q2-BIP (Mo 04:00 Uhr) - es wird ein Anstieg des BIP auf 7,1% YoY (von 4,5% YoY) erwartet. Gleichzeitig werden auch die chinesische Industrieproduktion (Konsens 2,5%), die Einzelhandelsumsätze (3,3%) und die Anlageinvestitionen (3,4% YoY) veröffentlicht. Beobachten Sie die Kursentwicklung von CHINAH, Kupfer, USDCNH und AUD im Zusammenhang mit diesen Daten.

US-Einzelhandelsumsätze (Di 14:30 Uhr) - es ist eine ruhige Woche für US-Wirtschaftsdaten mit US-Einzelhandelsumsätzen und verschiedenen Daten zum Wohnungsbau unter den Höhepunkten - der Markt erwartet ein Wachstum der Einzelhandelsumsätze von 0,5% im Monatsdurchschnitt.

EU-Verbraucherpreisindex (Mi 11:00 Uhr) - Die Kerninflation dürfte bei 5,4 % bleiben, während der Gesamtverbraucherpreisindex auf 5,5 % (von 6,1 %) fallen könnte. Eine Anhebung um 25 Basispunkte auf der nächsten EZB-Sitzung ist so gut wie sicher, aber ein niedrigeres Inflationsergebnis könnte die längerfristigen Erwartungen sinken lassen.

Kanadische VPI-Inflation (Di 14:30 Uhr) - der Markt sieht den Gesamt-VPI bei 3 % (von 3,4 %) und den Kernmedian bei 3,7 % (3,9 %). Die nächste BoC-Sitzung findet erst am 6. September statt, so dass dieser CPI-Report den CAD nicht allzu sehr bewegen dürfte.

NZ CPI inflation (Mi 00:45) - Der Markt sieht die neuseeländische Inflation bei 5,9 % YoY (von 6,7 %) und 0,9 % QoQ - Eine Sache für die NZD-Trader, aber wenn es keine überragenden Zahlen gibt, sollte die RBNZ die Zinsen bei der nächsten Sitzung am 16. August unverändert lassen.

Sitzung der südafrikanischen Zentralbank (SARB) (Donnerstag - kein Termin) - Eine Sitzung für USDZAR-Händler, aber die Aussicht auf eine Zinserhöhung um 25 Basispunkte auf 8,5% scheint wahrscheinlich.

Sitzung der türkischen Zentralbank (CBT) (Do 13:30 Uhr) - der Markt erwartet, dass die CBT den einwöchigen Reposatz auf 18,25% (von 15%) anhebt - achten Sie auf Ihre USDTRY-Engagements.

Fed-Sprecher - Da die Fed in ihre Blackout-Periode eintritt, erwarten wir bis zum FOMC nächste Woche keine Fed-Sprecher.

EZB-Sprecher - Lagarde, Lane, Vasle, Elderson, Vujcic, Villeroy

BoE-Sprecher - Ramsden

RBA-Sprecher - Keine einzelnen Sprecher - Protokoll der RBA-Sitzung vom Juli (Di 03:30 Uhr)

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.