Playbook der EZB - Immer noch die entschlossensten Schritte in der G10

In letzter Zeit hat sich gezeigt, dass die EZB eine der entschlossensten, wenn nicht sogar die entschlossenste Zentralbank der G10-Staaten ist, wenn es darum geht, die Zinssätze zu erhöhen, die finanziellen Bedingungen zu verschärfen und zu versuchen, die Inflation wieder unter Kontrolle zu bringen. Der Kampf gegen die galoppierende Inflation wird auf der Februar-Sitzung fortgesetzt. Es wird mit einer weiteren Zinserhöhung um 50 Basispunkte gerechnet, und die EZB wird darauf hinweisen, dass im März mit einem weiteren derartigen Schritt zu rechnen ist.

Zinsausblick

Beide Schritte sind von den Geldmärkten vollständig eingepreist, wobei der EZB-Rat entschlossen auf dieses relativ aggressive Tempo der Straffung hingearbeitet hat. Eine Reihe von Rednern hat Präsidentin Lagarde auf der Dezember-Pressekonferenz die Leitlinien in diesem Sinne unterstrichen. Es war bemerkenswert, wie schnell und entschlossen die EZB Berichte von "Quellen", wonach eine Anhebung um 25 Basispunkte im März in Betracht gezogen werden könnte, widersprach. Im Gegensatz zu den meisten, fast allen anderen Zentralbanken der G10-Staaten ist der Wunsch der EZB, die finanziellen Bedingungen weiter zu straffen, für alle deutlich erkennbar.

Dieser Wunsch hat zwei Ursachen: Die Wirtschaftsleistung erweist sich als deutlich widerstandsfähiger als Ende letzten Jahres erwartet, und die Kerninflation bleibt erhöht, auch wenn der Verbraucherpreisindex weiter nach unten geht. In Anbetracht dieser beiden Faktoren scheint es eher unwahrscheinlich, dass die eher dovalen Mitglieder des EZB-Rats vorerst irgendwelche Zugeständnisse machen werden, so dass die bisherige Prognose einer Anhebung des Einlagensatzes auf 3 % auf der März-Sitzung wahrscheinlich bekräftigt werden wird.

Es ist der Zinspfad nach März, der die Aufmerksamkeit der Märkte auf sich ziehen wird und der Hauptfaktor für die Volatilität des EUR und der Euro-Anlagen im Allgemeinen sein wird. Wir gehen davon aus, dass die EZB im Mai eine weitere Zinserhöhung um 25 Basispunkte vornehmen wird, bevor sie eine Pause einlegt, um die Auswirkungen des gesamten Straffungszyklus auf die Wirtschaft des Euroraums zu bewerten. Es ist erwähnenswert, dass sowohl die Kreditkosten der privaten Haushalte als auch der Unternehmen die Auswirkungen der seit letztem Sommer vorgenommenen Straffung um 250 Basispunkte noch nicht vollständig widerzuspiegeln scheinen, ganz zu schweigen von weiteren Erhöhungen. Folglich könnte die EZB ihren Leitzins länger beibehalten als die anderen G10-Länder.

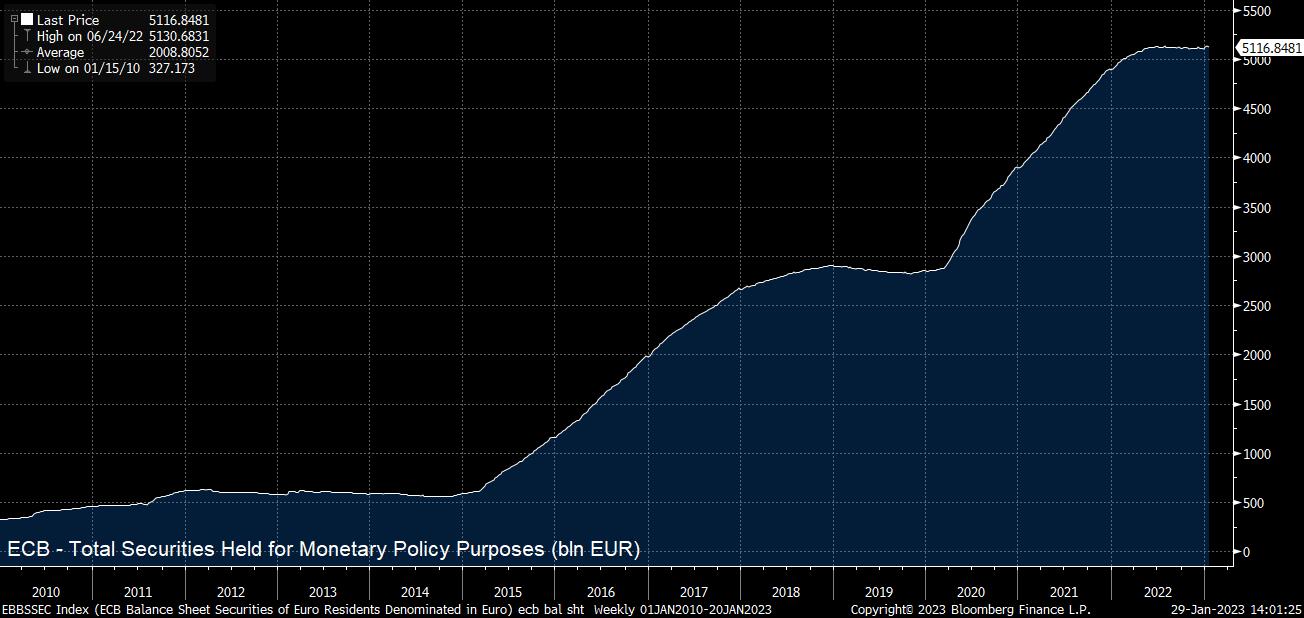

Die Bilanz

Natürlich sind die Zinssätze nicht der einzige Bereich, den es zu berücksichtigen gilt, denn auch die gigantische Bilanz von 5 Mrd. Euro dürfte auf dem Prüfstand stehen.

Auf der Dezember-Sitzung stellte der EZB-Rat fest, dass zu Beginn dieses Jahres weitere Informationen über den Verlauf der quantitativen Straffung vorgelegt werden. Zwar ist bereits bekannt, dass im zweiten Quartal jeden Monat Anleihen im Wert von rund 15 Mrd. EUR aus dem Portfolio auslaufen werden, doch ist die genaue Zusammensetzung der fällig werdenden Anleihen noch nicht klar, insbesondere die Aufteilung der Anleihen auf die einzelnen Länder, die jeden Monat/jedes Quartal abgestoßen werden sollen.

In Anbetracht der Bedeutung der Kern-Peripherie-Spreads für die genaue und zuverlässige Übertragung der Politik auf den gesamten Euroraum wird diesem oft übersehenen Bereich der Politik wahrscheinlich große Aufmerksamkeit geschenkt werden. Sollte das Tempo des Abbaus von Vermögenswerten aggressiver ausfallen als von den Märkten erwartet oder der Portfolioabbau stärker als erwartet auf die Volkswirtschaften der Peripherie ausgerichtet sein, könnte dies die Stabilität im Euroraum gefährden und den BTP-Bund-Spread wieder auf über 200 Basispunkte ansteigen lassen, was eine weitere Herausforderung für die Kommunikation der EZB darstellen würde.

Eingehende Daten lassen aggressiveres Handeln zu

Trotz einiger möglicher Bedenken hinsichtlich des Beginns einer Bilanzverkürzung und der genauen Art und Weise, in der diese stattfinden wird - direkte Verkäufe von Vermögenswerten sind vorerst ausgeschlossen - erlauben die eingehenden Wirtschaftsdaten der EZB, vorerst eine aggressive Haltung beizubehalten.

Die eingehenden Berichte haben seit dem Jahreswechsel durchweg die Erwartungen übertroffen, wobei sich die Wirtschaftstätigkeit als widerstandsfähiger erwiesen hat als vom Konsens erwartet, was vor allem darauf zurückzuführen ist, dass das unerwartet warme Wetter, die von einigen vorhergesagte Energiekrise verhindert hat. Folglich scheint es nun sehr unwahrscheinlich, dass der Euroraum die von vielen erwartete Winterrezession erleben wird, während die jüngsten PMI-Zahlen darauf hindeuten, dass die Wirtschaft zu Beginn des Jahres 2023 tatsächlich wieder gewachsen ist.

Was die Inflation betrifft, so sind die Energiepreise zwar deutlich zurückgegangen, und der Verbraucherpreisindex hat inzwischen einen deutlichen Höchststand erreicht, doch die Kerninflation steigt weiter an und erreichte im Dezember ein Rekordhoch von 5,2 %, und es wird erwartet, dass sie sich in der ersten Jahreshälfte weitgehend auf oder um dieses Niveau einpendeln wird, wobei sich der zugrunde liegende Preisdruck in weiten Teilen des Dienstleistungssektors verstärkt. Dies dürfte dem EZB-Rat genügend Munition geben, um seine derzeitige restriktive Haltung zumindest für das nächste Quartal beizubehalten, selbst wenn die nächste Runde der Wirtschaftsprognosen (die im März ansteht) wahrscheinlich eine deutliche Senkung der zuvor für das Jahresende prognostizierten Gesamtinflationsrate von 6,3 % ergeben wird.

Den Euro Traden

Man kann die EZB-Sitzung nicht isoliert betrachten, wenn man den EUR in dieser Woche betrachtet, da auch Entscheidungen des FOMC und der BoE anstehen, die beide in einen Trading-Plan einbezogen werden müssen. Aus fundamentaler Sicht scheint EUR/GBP ein einfacheres Handelsinstrument zu sein, da es einen entschlossenen Aufstocker in der EZB gegen einen zögerlichen Aufstocker mit dem Potenzial für eine dovishe Überraschung in Form der BoE ausspielt.

Das Währungspaar handelt derzeit in einer relativ engen Spanne zwischen dem gleitenden 50- und 100-Tage-Durchschnitt bei 0,8735 und dem Wert von 0,89. Ein Durchbruch zum oberen Ende dieser Spanne könnte im Laufe der Woche eine vernünftige Erwartung zu sein, insbesondere angesichts der impliziten 1-Wochen-Volatilität, die für die nächsten 5 Handelstage eine Spanne von +/- 360 Pips angibt.

Long-Positionen in EUR/USD könnten ebenfalls in Betracht gezogen werden und würden an Attraktivität gewinnen, wenn der Mittwoch eine dovishe Fed-Überraschung bringt, obwohl die Bullen wahrscheinlich nicht ernsthaft interessiert sein werden, solange wir nicht über 1,0930, dem oberen Ende der jüngsten Handelsspanne, schließen.

Europäische Indizes handeln

Auch die europäischen Indizes dürften aufgrund der EZB-Entscheidung ein hohes Maß an Volatilität aufweisen. Der paneuropäische Stoxx 50 stößt derzeit an den oberen Rand seiner jüngsten Handelsspanne, wobei ein Schlusskurs über 4195 die Tür zu einer Rückkehr zur 4300er-Marke öffnen könnte, die sich im Dezember 2021, vor Beginn des letztjährigen Bärenmarktes, als ziemlich hartnäckig erwies.

Andere europäische Indizes weisen aus rein technischer Sicht ähnliche Merkmale auf - sowohl der DAX 40 als auch der CAC 40 stoßen direkt an die Spitze der jüngsten Handelsspannen. In Anbetracht der breiteren Rotation von den USA nach Europa, die derzeit stattfindet, wäre es keine Überraschung, wenn alle drei großen europäischen Benchmarks die Woche auf neuen 12-Monats-Hochs beenden würden.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.