Zu Beginn der letzten Woche drohte der USD zu steigen, doch nun verlagert sich die Dynamik nach unten, da US-Treasuries bessere Käufer finden, die US-Zinsmärkte fast zwei Zinssenkungen bis zum Jahresende einpreisen, während der VIX-Index auf 13,5 % zurückgegangen ist und der S&P500 über dem Hoch vom 29. April geschlossen hat.

Abgesehen von einem schwachen Rückgang von 25 % im Vergleich zum Vorjahr bei Kakao und einem Anstieg von 32 % im Vergleich zum Vorjahr bei Erdgas - wobei Erdgas angesichts des Ausbruchs und des wachsenden Potenzials für einen Aufwärtstrend auf dem Radar bleiben sollte - sehen wir eine solide Bewegung beim HK50 (der 6,9 % im Plus schloss), während Bitcoin sich um 10 % von seinen Tiefstständen erholte und eine Rückkehr zum 50-Tage-MA bei 65.890 anvisiert. Am Devisenmarkt verzeichnete der CADJPY mit einem Rückgang von 3,6 % gegenüber dem Vormonat die größte prozentuale 5-Tages-Veränderung.

Die MAG7-Aktien scheinen angesichts solider Gewinne und einiger hochfliegender Investitionsprognosen wieder in Schwung gekommen zu sein. Dies deutet darauf hin, dass Wachstum und Innovation nach wie vor den Kern ihrer Anlagethese bilden, unterstützt durch erneute Rückkäufe und einige große Namen, die sogar Dividenden ausschütten. Auch chinesische Technologieunternehmen sind im Aufwind, da sowohl Tencent als auch Alibaba in letzter Zeit stark gelaufen sind und trotz dass sie überkauft sind bis zur Schwäche gut unterstützt sein dürften.

Das Blatt hat sich gewendet, und die beruhigende Aussage des Fed-Vorsitzenden Jay Powell, dass die Politik nach wie vor "ausreichend restriktiv" sei und "es unwahrscheinlich ist, dass der nächste Schritt eine Anhebung der Geldpolitik sein wird", hat die Bullen wieder gestärkt. In Verbindung mit den schwächeren US ISM-Daten für den Dienstleistungssektor und den mäßigen US-Arbeitsmarktdaten (Non-Farm Payrolls, NFP) hat der Markt mehr Vertrauen in die Tatsache gewonnen, dass die US-Wirtschaft nicht wirklich überhitzt ist. Die Überzeugung mag noch gering sein, aber die Voraussetzungen für einen Anstieg der risikobehafteten Anlagen in dieser Woche sind gegeben, insbesondere wenn die Gespräche über einen Waffenstillstand im Gaza-Streifen wirklich in Gang kommen.

Der Blick nach vorn und die Minen, durch die wir unsere Positionen navigieren:

Die US-Daten sind in der kommenden Woche dünn gesät, wobei die Umfrage der Senior Loan Officer zu den Kreditvergabepraktiken der Banken das einzige wirtschaftliche Risiko darstellt, mit dem man sich befassen muss - Trader können hier den KRE ETF (US-Regionalbank-ETF) handeln und auf die Interpretation der Umfrage durch die Märkte reagieren. Außerdem stehen 11 Reden von Fed-Mitgliedern auf dem Programm, aber bis zum US-VPI-Bericht (April) am 15. Mai werden sich die Trader vermutlich nicht allzu sehr mit dem Risiko befassen, ihre jeweiligen Ansichten zu halten.

Auf der Ebene der Zentralbanken wird es eine lebhafte Woche werden, da die RBA (Aussetzung), die BoE (Aussetzung), die schwedische Riksbank (Tendenz zur Zinssenkung), die Banxico (Zinssenkung) und die brasilianische Zentralbank (Zinssenkung um 50 Basispunkte) tagen werden.

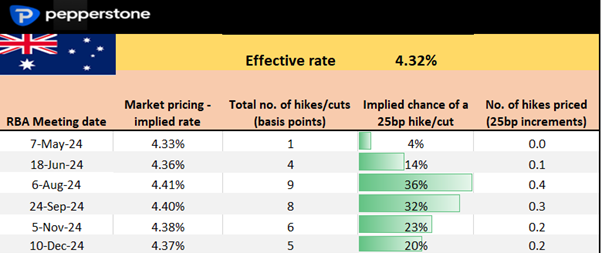

Die mexikanische Zentralbank dürfte den Leitzins um 25 Basispunkte und die brasilianische Zentralbank den Selic um 50 Basispunkte senken. Die RBA-Sitzung und die Erklärung zur Geldpolitik werden im Mittelpunkt des Interesses stehen. Während die RBA die Zinssätze mit ziemlicher Sicherheit bei 4,35% belassen und weiterhin andeuten wird, dass "der Vorstand nichts ausschließt", preisen Aussie-Swaps eine fast 40%ige Chance auf eine Zinserhöhung im August ein (siehe Preisgestaltung unten), so dass viele eine leichte Änderung ihres Kommentars und einen klareren Fahrplan für künftige Zinserhöhungen erwarten - sollte sich dies nicht in der Formulierung niederschlagen, könnte der AUD niedriger gehandelt werden, insbesondere im Vergleich zu den Wechselkursen.

Das GBP steuert auf die BoE-Sitzung am Donnerstag zu, wobei der breite Konsens einen dovish Split in der Abstimmung und eine Erklärung erwartet, die die in den Zinssätzen eingepreiste Ansicht rechtfertigt, wonach die BoE voraussichtlich im August ihre erste Zinssenkung vornehmen wird. Außerdem stehen das BIP des Vereinigten Königreichs für das erste Quartal, eine Rede des BoE-Chefvolkswirts Huw Pill und die 1-Jahres-Inflationserwartungen des DMP (Decision Makers Panel) auf dem Programm, die von einigen Marktteilnehmern mit Interesse verfolgt werden könnten. GBPJPY- und GBPAUD-Shorts sowie EURGBP-Longs waren in der vergangenen Woche die bevorzugten Positionen, und auch in dieser Woche hat sich an dem bislang nichts geändert.

Die Sitzung der Riksbank am Mittwoch bringt die SEK (Schwedische Krone) fest ins Spiel, wobei die Ökonomen geteilter Meinung darüber sind, ob die schwedische Zentralbank sich dem Lockerungszyklus der Schweizer Nationalbank anschließen wird. Der SEK-Swapmarkt impliziert eine Zinssenkung um 25 Basispunkte mit einer Wahrscheinlichkeit von etwa 80 %, so dass diejenigen, die Short-Positionen in der SEK halten, angesichts dieses Ereignisses einige Bedenken haben werden. Das Risiko-Ertrags-Verhältnis spricht für eine Short-Position in der NOKSEK während des Treffens, aber eine Zinssenkung um 25 Basispunkte ist eine Entscheidung auf Augenhöhe, und wie viele bestätigen werden, ist das Traden bei solchen Nachrichten eher eine Übung im Risikomanagement oder für diejenigen, die taktische Strategien oder Strategien für besondere Situationen verfolgen.

Wir erhalten auch Inflationsdaten aus Mexiko, Norwegen, Kolumbien, Chile, Brasilien und China. Die Handelsdaten aus China (Donnerstag - keine genaue Uhrzeit) werden ebenfalls im Mittelpunkt stehen, da ein Anstieg der Importe um 4 % erwartet wird.

In Japan muss man dem japanischen Finanzministerium und dem japanischen Justizministerium ein Lob aussprechen - sie haben die JPY-Shorts mit zwei Interventionsrunden hart getroffen, und wie es der Zufall will, haben sie von Jay Powell und dem ersten unter den Schätzungen liegenden NFP-Bericht seit Oktober 2023 eine helfende Hand bekommen. Diejenigen, die den JPY zur Finanzierung einer gesättigten Carry-Position nutzen, werden es sich in nächster Zeit sicherlich zweimal überlegen, ob sie den JPY taktisch einsetzen wollen, und bis wir einen besseren Trend bei den US-Daten sehen oder wenn wir heißere US-VPI-Zahlen sehen, hat der USDJPY Spielraum für ¥150. Umgekehrt würde ich auf Wochenbasis davon ausgehen, dass der Aufwärtstrend bei ¥155 gedeckelt ist und würde Erholungen bis ¥155,50 verkaufen.

Wie immer gilt: Ein offenes Ohr für Marktbewegungen (denn der Preis wird immer dorthin gehen, wohin er will) und ein dynamischer Ansatz zum Reagieren werden Ihnen in diesem Markt gute Dienste leisten.

*24-Stunden-Handel mit US-Aktien - Pepperstone hat vor kurzem den 24-Stunden-Handel mit Aktien-CFDs eingeführt - ein Konzept, das es Tradern ermöglicht, die wichtigsten US-Aktien zu jeder Tageszeit zu handeln. Wenn marktbewegende Nachrichten anstehen, können Trader die Gelegenheit nutzen oder dynamisch reagieren und das Risiko im Portfolio effizient verwalten. Weitere Informationen zur Markteinführung erhalten Sie auf Anfrage.

Aussie-Swap-Preise - wir sehen für die RBA-Sitzung in dieser Woche nur geringe Preise, mit einer 1/3-Chance auf eine Anhebung um 25 Basispunkte im August.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.