Kann man der USD-Rallye trauen?

Wie weiter unten erklärt wird, kann man nicht der Meinung sein, dass wir möglicherweise vor einem neuen einseitigen USD-Bullenmarkt stehen, denn dazu müssten viele der jüngsten negativen Faktoren umgekehrt werden.

Die Korrelation zwischen dem USD und dem Aktienmarkt ist seit Ende November gesunken, aber wenn die Aktienmärkte umkippen und stark fallen, was den VIX auf 30 steigen lässt, dann sollte die Nachfrage nach USD-Absicherungen steigen. Zum jetzigen Zeitpunkt ist das nicht der Fall - die Trader haben den USD am Freitag zwar stark steigen sehen, aber die Tatsache, dass wir ein wirtschaftliches Nirvana hatten - mit einem enormen Beschäftigungswachstum, einer Expansion des Dienstleistungssektors, aber sinkendem Lohndruck - bedeutete, dass wir uns mit Aktienverkäufen zurückhielten. Hätten wir einen durchschnittlichen Stundenlohn von über 4,6 % (und nicht 4,4 %) gesehen, hätte man sich eine Welt mit einem NAS100 von -3 % vorstellen können.

Die Schaffung von Arbeitsplätzen war unglaublich (517.000), während die wöchentlichen Anträge auf Arbeitslosenunterstützung zurückgingen und der ISM-Index für den Dienstleistungssektor stark expandierte - zugegeben, die Umfragen für das verarbeitende Gewerbe und für kleine Unternehmen sind mies, aber der US-Arbeitsmarkt deutet kaum darauf hin, dass sich die Wirtschaft hier zu stark zurückzieht - zum jetzigen Zeitpunkt. Dies hat den Markt dazu veranlasst, seine Zinserwartungen/-preise in Frage zu stellen, und wir haben gesehen, dass die endgültigen Fed-Preise sehr bescheiden auf über 5 % gestiegen sind. Während wir uns dem Ende des Zinserhöhungszyklus von BoC, BoE und EZB nähern, wird der Markt eine gewisse Unsicherheit bei der Preisgestaltung für die Fed-Fonds-Terminals verspüren - dies ist zwar positiv für den USD, dürfte aber kaum zu einem dauerhaften USD-Trend führen.

Tatsächlich werden die US-Rezessionsbefürworter mahnen, dass höhere Leitzinsen nur die Aussicht auf eine Rezession erhöhen werden, aber dieser Zeitplan wurde nach hinten verschoben.

Die Fed ist datenabhängig, und die Arbeitsmarktdaten geben ihr die Zuversicht, noch zwei weitere Zinserhöhungen vornehmen zu können - was sicherlich von der Ansicht ablenkt, dass es in diesem Jahr Zinssenkungen geben werden könnte. Und alles deutet darauf hin, dass die realen US-Zinsen weiter steigen könnten - was wiederum positiv für den USD ist. Am Freitag verzeichnete der Markt einen beeindruckenden Anstieg der realen 5-Jahres-Zinsen in den USA um 18 Basispunkte und schloss bei 1,32 % - ein Anstieg auf 1,50 % und der USD könnte möglicherweise weitere 2-3 % zulegen.

Nach der „Smile-Theory" für den USD könnte man sagen, dass die rechte Seite in bescheidenem Maße zugunsten des USD gewirkt hat - aber es müsste eine Verschlechterung der globalen Wirtschaftsdaten eintreten, um den USD wirklich in Schwung zu bringen - die europäischen und asiatischen Daten müssten sich überschlagen und die US-Ausnahmeerscheinung wieder in Mode bringen.

Europäische Real-Geld-Fonds haben Kapital nach Europa zurückgeführt, und diese Zuflüsse haben den EUR gestärkt - eine Underperformance der EU-Vermögenswertmärkte könnte also auch die USD-Bullen etwas beflügeln.

Der USD-Carry scheint zu fallen - die 1-Jahres-Terminsätze für EURUSD fielen von 272 Basispunkten im November auf einen Tiefststand von 200 Basispunkten - so dass die Kosten für die Übertragung des EUR-Engagements in die Zukunft sinken könnten und der Carry nicht mehr so hoch wäre. Eine wichtige Quelle für die USD-Stärke in 2021/22. Zugegeben, am Freitag gab es einen Anstieg der EURUSD-Terminkurse, aber damit der USD wirklich einen nachhaltigen Aufschwung erfährt, würde man sich wünschen, dass sich die USD-Terminkurse in Richtung der Niveaus von Q4/22 bewegen und die Fonds wieder USD für Carry-Zwecke kaufen.

Im Wesentlichen wäre die Checkliste für einen USD-Bullenmarkt:

-Die USA müssten vergleichsweise besser dastehen als andere G10- und EM-Volkswirtschaften

-Idiosynkratische Faktoren sollten zurückkehren - Komplikationen im Zusammenhang mit der Wiedereröffnung des chinesischen Marktes, höhere Nat-Gaspreise in der EU

-Die Aktienmärkte würden die Tiefststände vom Oktober angesichts der realisierten und impliziten Volatilität wieder erreichen

-Höhere US-Realzinsen im Vergleich zu anderen G10-Ländern

-Erhöhter USD-Carry

-QT und Bilanzverkürzung müssten die USD-Bullen wirklich inspirieren

Ich sehe aktuell keine Welt, in der diese Dynamik eine überzeugende Rendite abwirft, zumindest nicht auf kurze Sicht, und halte daher das Aufwärtspotenzial des USD für begrenzt, d.h. es scheint insgesamt eher unwahrscheinlich, dass der Markt mehr als 3 %, vielleicht 5 % erreichen könnte.

Handeln ist jedoch etwas anderes als eine Strategie. Man reagiert auf Kursbewegungen, achtet auf die Positionsgröße im Verhältnis zur Marktvolatilität und steuert die Risikoposition entsprechend - die Aufgabe des Traders ist es, den Ertrag im Verhältnis zum eingegangenen Risiko zu maximieren, und das bedeutet, dass wir oft falsch liegen könnten.

Ein Faktor, auf den sich Trader konzentrieren könnten, ist das breite Set-Up bei USD-Paaren. Der wöchentliche Zeitrahmen wird von kurzfristigen Tradern weniger beachtet, bietet aber einen hervorragenden Überblick über die Risikoposition. Hier sehen wir mehrere gescheiterte mögliche Durchbrüche und große Umkehrungen bei den USD-Paaren, und wenn die Tiefststände vom Freitag bei AUDUSD, EURUSD und GBPUSD überwunden werden sollten, könnte die Aussicht auf eine 3 %ige Aufwärtsbewegung des USD steigen.

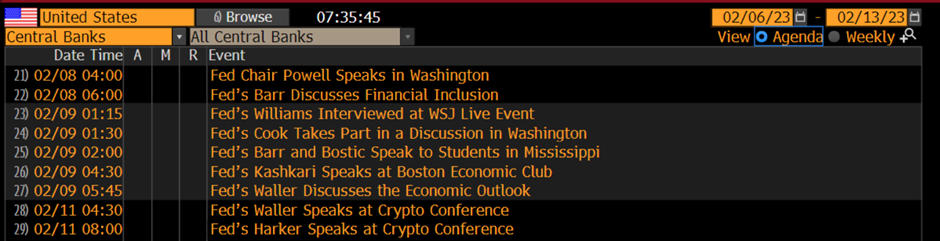

Redner der Fed diese Woche

Der EURUSD wurde in der vergangenen Woche von unseren Kunden gut gehandelt, wobei die Short-Position bei einem Anstieg über 1,0900 stark ausgeprägt war, obwohl sich dies jetzt eher ausgleicht - das Hauptrisiko, das es zu bewältigen gilt, sind die zahlreichen Redner der Fed und der EZB, die diese Woche erwartet werden. Das Hoch vom 15. Dezember bei 1,0736 scheint eine interessante kurzfristige Unterstützung zu sein, die evtl. mit einem erneuten Test der Tiefststände der Dezemberspanne von 103,04 im USDX zusammenfällt. Der GBPUSD scheint das Pivot-Tief vom 6. Januar bei 1,1841 im Auge zu haben, während der AUDUSD eine große Liquidation erlebte und das Tief vom 19. Januar bei 0.6871 genau im Auge zu halten scheint - natürlich könnte die morgige RBA-Sitzung hier einen Katalysator bieten.

Es gibt also einige wichtige Niveaus, die es zu beobachten gilt, da viele der USD-Shorts/Bären ihr Engagement genauestens überprüfen und möglicherweise handeln - erinnern Sie sich daran, dass Stärke in Zeiten wie diesen Stärke erzeugt, so dass Momentum zum Erfolg führen könnte. Nachdem dies gesagt wurde, sollte meine allzu einfache USD-Bullenmarkt-Checkliste überarbeitet werden und deutet dann auf eine möglicherweise höhere Wahrscheinlichkeit hin, dass der USD-Aufschwung auf etwa 3 % begrenzt sein wird - ich vertraue also nicht auf die USD-Rallye, aber wenn ich einen Momentum-Ansatz verfolge, spielt mein Vertrauen keine Rolle.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.