Der USD beendete eine fünfwöchige Aufwärtsbewegung und fiel in der vergangenen Woche um 0,9 %. Trotz dreier aufeinander folgender Aufwärtstage fiel der Rohölpreis auf Wochenbasis um 3,7 % zurück. XAUUSD verlor in dieser Woche 3,4 %, obwohl angesichts der Verflachung der US-Renditekurven und der zunehmenden Erwartung einer Umkehrung (d. h. längerfristige Anleiherenditen werden mit einer niedrigeren Rendite gehandelt als kurzfristige Zinssätze) die Liebe zum gelben Metall als Absicherung gegen potenziell zunehmende Rezessionsrisiken wieder aufleben könnte.

Der wichtigste Teil der Fed-Sitzung bestand darin, dass die US-Notenbank ihren endgültigen Leitzins auf 2,8 % und damit 40 Basispunkte über ihren neutralen Zinssatz anhob und andeutete, dass die Reduzierung der Bilanzsumme (QT) im Mai beginnen könnte - wir werden in dieser Woche mehr darüber erfahren, insbesondere, ob es Spielraum gibt, die Leitzinsprognose für 2023 (oder den endgültigen Zinssatz) auf über 3 % zu erhöhen.

Eine massive Verteidigung der Märkte durch mehrere Behörden in China hat dazu geführt, dass sich die chinesischen Aktienindizes stark erholt haben - insbesondere der CHINAH hat sich um 27% von seinen Tiefstständen erholt - rechnen Sie diese Woche mit einer weiteren Lockerung der Politik, wobei eine Senkung des Mindestreservesatzes (RRR) der Banken in Aussicht gestellt wird, was zu einer erhöhten Kreditvergabe an die Wirtschaft führen wird.

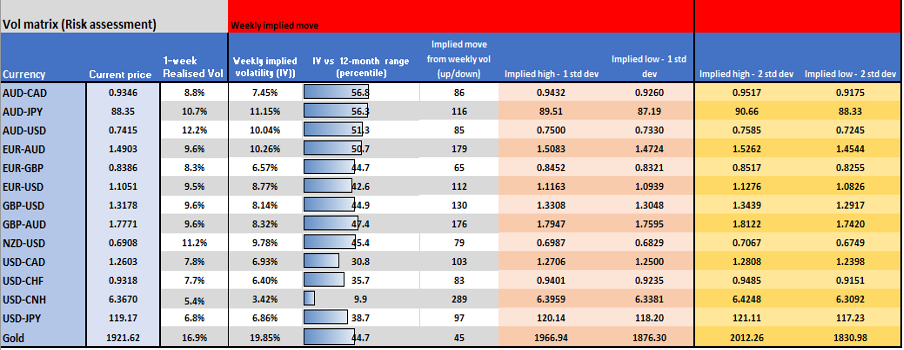

Matrix der impliziten Volatilität

Ein Blick auf die implizite Volatilität auf Wochenbasis zeigt, dass die erwartete Bewegung immer noch hoch ist, wenn auch etwas optimistischer als letzte Woche.

Hier ist die wöchentliche implizite Volatilitätsmatrix, die die implizite Bewegung (abgeleitet aus der Preisgestaltung von Optionen) mit einem Konfidenzniveau von 68 % und 95 % anzeigt. Sie ist gut geeignet, um die erwartete Bewegung in der Woche zu verstehen, was für das Risikomanagement und/oder die Mean Reversion nützlich sein kann.

(Quelle: Pepperstone)

Was könnte die Märkte diese Woche bewegen?

- Russland/Ukraine-Schlagzeilen - Während der türkische Außenminister (am Sonntag) erklärte, Russland/Ukraine hätten sich in vier kritischen Punkten eines Friedensabkommens "fast geeinigt", hat der Markt mehrere Fehlstarts bei diplomatischen Gesprächen und einer möglichen Deeskalation erlebt - nach einigen soliden Eindeckungen von Shortpositionen und geopolitischen Absicherungen will der Markt echte Klarheit sehen, bevor er neue Risikopositionen eingeht. Die Messlatte für einen erneuten Volatilitätsanstieg liegt jedoch hoch, und es könnte sein, dass der Rohölpreis wieder auf 130 Dollar steigen muss, damit die EU-Aktien und der EUR wieder nach unten tendieren.

- Die Redner der Zentralbanken werden in dieser Woche das Geschehen dominieren. Auf dem Terminkalender stehen u.a:

- 17 Fed-Redner, darunter Powell gleich zweimal die Woche am Dienstag und Mittwoch - da die FOMC-Sitzung eindeutig so hawkish war, wie wir es erwarten konnten, und frühere Über-Tauben (z. B. Kashkari) hawkish wurden, werden USD-Händler auf die Aussicht auf eine Anhebung um 50 Basispunkte (derzeit 55 %) im Mai und mehr Klarheit über die QT achten.

(Quelle: Bloomberg)

- 12 Reden von EZB-Vertretern, darunter EZB-Präsidentin Christine Lagarde am Montag und Mittwoch - wir sehen ein sich abzeichnendes Doppeltop in EURUSD bei 1,1123 USD

- BoE-Gouverneur Bailey am Mittwoch

- NATO-Gipfel der Staats- und Regierungschefs (Donnerstag)

- EU-Ratssitzung in Brüssel (Donnerstag bis Freitag) - im Mittelpunkt der Sitzung stehen die Auswirkungen der höheren Energiepreise, insbesondere für sozial schwache Bürger und KMU. Es ist unwahrscheinlich, dass dies ein wichtiges Ereignis für die Märkte sein wird.

- UK CPI am Mittwoch - der Markt erwartet eine Gesamtinflation von 6% und eine Kerninflation von 5%. Bei positiveren Zahlen dürfte die Aussicht auf eine Anhebung um 50 Basispunkte im Mai näher an die 50 %-Marke heranrücken (derzeit 25 %).

- Deutsche IFO-Umfrage am Freitag - Unwahrscheinlich, dass es sich um ein volatiles Ereignis handelt, aber der Markt erwartet eine mäßige Verschlechterung in allen drei Umfragen. Auch hier sind die Risiken für eine EUR-Schwäche in dieser Woche verzerrt.

(Quelle: Pepperstone)

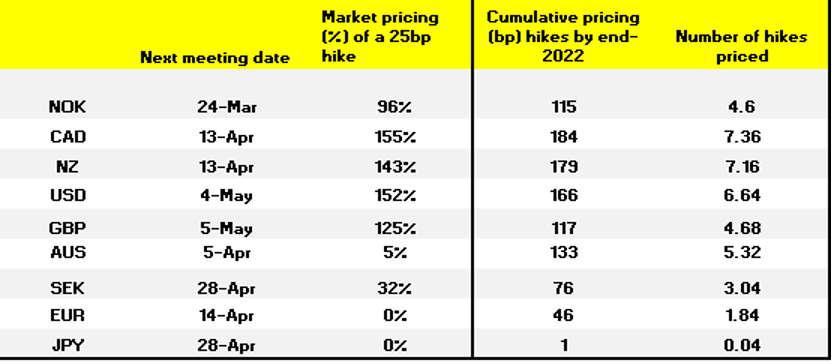

Da die FOMC-Sitzung hinter uns liegt und der Markt nach mehr Farbe in Bezug auf den Endkurs, die QT und die Frage, ob die Fed tatsächlich alles tun wird, was nötig ist, sucht, können wir aus den Marktpreisen ablesen, dass die kommenden Sitzungen lebhafte Ereignisse sein könnten - in einigen Fällen wird die Debatte über die Maßnahmen einer Zentralbank 25bp oder 50bp Erhöhungen umfassen, und das könnte zu einer erhöhten Volatilität an den Märkten vor und nach der Veranstaltung führen.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.