Ein Playbook für Trader für die kommende Woche - die sich entwickelnden Argumente für einen Goldpreisanstieg

Als Reaktion auf die schlechten Einkaufsmanager-Indizes für die EU (49,4) und die USA (47,5) kam es zu massiven Käufen von US-Treasuries (die UST 5 fielen um 14 Basispunkte), was wiederum Trader dazu veranlasste, sich auf den JPY zu stürzen. Der JPY hat sich fest als Standardanleihenersatz in den G10-Devisenmärkten etabliert und übertrifft die Performance, wenn die Anleiherenditen fallen und umgekehrt - dies könnte dazu führen, dass die BoJ bis September die einzige Zentralbank der G10 sein wird, die negative Zinssätze hat.

Der CADJPY war am Freitag der größte prozentuale Schwankungsfaktor. Unser Fokus lag auf dem USDJPY, da viele Trader auf eine Abwärtsbewegung dieses Paares setzten. 134,00 wäre eine mögliche die Untergrenze für USDJPY-Verkäufe in der kommenden Woche, angetrieben durch niedrigere nominale und reale USTs, wobei der 50-Tage-MA den Abverkauf begrenzen könnte. Wenn man den JPY tradet, könnten CADJPY oder GBPJPY aus Sicht des Momentums bessere Short-Positionen darstellen.

Auch Gold könnte wieder interessant werden, es könnte sein dass das gelbe Edelmetall in diesem Umfeld, in dem Trader die Frage stellen, ob der USD unsere Standardabsicherung gegen Aktienverluste ist, einen Aufschwung erlebt. Bei $1763/70 ist der kurzfristige Aufwärtstrend evtl. gedeckelt. Ein Durchbruch würde jedoch nicht nur eine allgemeine Ablehnung für alle G10-Devisen voraussetzen, sondern auch, dass Gold als (eigenständige) Währung funktioniert, und das erfordert schlechte US-Daten und eine dovishe Zinserhöhung der Fed.

In der kommenden Woche werden die Verfasser von Schlagzeilen das US-BIP für das zweite Quartal genau beobachten, für den Fall, dass die USA ein zweites negatives Quartal und eine technische Rezession ausweisen, obwohl es eine andere Sache ist, ob dies von der NBER bestätigt wird. Der Konsens ist, dass man für das 2. Quartal ein bescheidenes Wachstum sehen sollte, aber es würde nicht überraschen, wenn eine kleine Kontraktion auftreten würde - jeder Verkauf von Risiken wäre hier reine Semantik, da der Arbeitsmarkt immer noch sehr heiß ist.

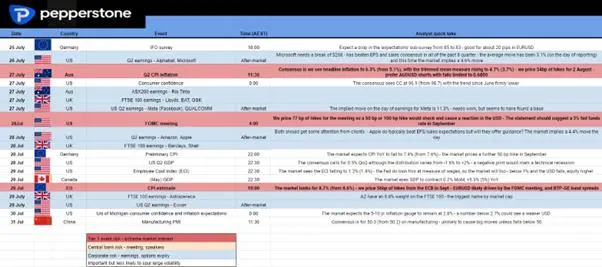

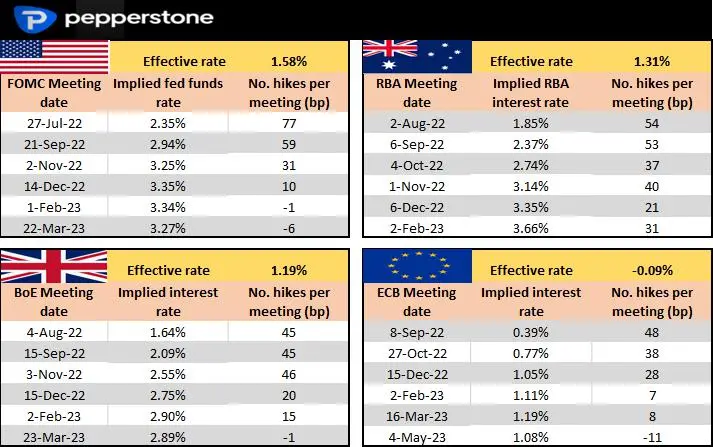

Der FOMC-Sitzung wird die meiste Aufmerksamkeit zuteil, und eine Anhebung um 75 Basispunkte ist die Standardeinstellung, wobei das Risiko einer Anhebung um 100 Basispunkte gering ist. Das größere Problem scheint die Bereitschaft zu sein, die Zinsen auf der September-Sitzung um 50 oder 75 Basispunkte anzuheben, sowie die zunehmende Sorge um das Wachstum. Wie wir in der Zinsübersicht sehen, erscheinen 50 Basispunkte für September angemessen, zumal das QT-Programm der Fed im September in die Gänge kommt und die Fed damit beginnt, die Aktiva in ihrer Bilanz um 95 Mrd. USD pro Jahr zu reduzieren. Die Fed wird auch einigermaßen zufrieden sein, dass die verschiedenen Inflationserwartungen nach unten tendieren.

Die Positionierung wird ein dominierender Faktor für den USD sein, und ein schwächerer USD in der kommenden Woche ist nicht abwegig, allerdings wird dies nicht auf eine dovishe Wende der Fed zurückzuführen sein. Es handelt sich eher um eine Reaktion auf Wachstumssorgen, die die Zinssätze für 2023 weiter in den negativen Bereich treiben - auch dies deutet auf Aufwärtsrisiken für Gold hin.

Der US-Employee Compensation Index (ECI) wird nach der FOMC-Sitzung veröffentlicht. Würde er vor der FOMC-Sitzung veröffentlicht werden, hätte dies ein echtes Volatilitätsereignis sein können. Da er jedoch einen Tag nach der FOMC-Sitzung erscheint und es bis zur September-Sitzung des FOMC so lange dauert, wird er weniger beachtet.

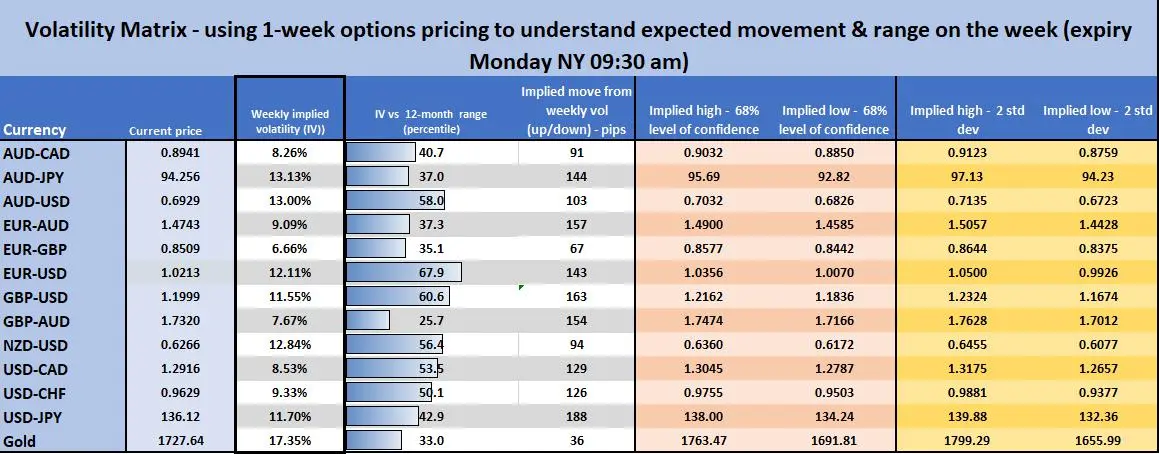

Es wird erwartet, dass der Verbraucherpreisindex der EU auf 8,7 % ansteigt und damit die Forderung der EZB von letzter Woche nach einer Anhebung um 50 Basispunkte bestätigt. Die implizite 1-Wochen-Volatilität von EURUSD hat sich nach dem enormen Anstieg in der vergangenen Woche auf 12,1 % erholt, doch der Tages-Chart von EURUSD zeigt, dass der Kurs in der Mitte des mehrmonatigen Regressionskanals feststeckt. Wie die Vol-Matrix zeigt, könnte 1,0300 bis 1,0050 ein vernünftiger Bereich für den EURUSD-Handel auf Wochenbasis zu sein.

Der australische Q2 CPI wird diese Woche veröffentlicht, und der Markt scheint überzeugt, dass es in den nächsten zwei aufeinanderfolgenden RBA-Sitzungen eine Anhebung um 100 Basispunkte geben wird, was den Leitzins in eine neutrale Position bringen würde. Der AUDUSD fungiert als Proxy für das Wachstum, und nach einem Anstieg auf 0,6977 hat das Rezessionsthema die Verkäufer auf den Plan gerufen, da Gewinnmitnahmen bis zum 50-Tage-MA zu einer Doji-Kerze auf dem Tages-Chart führten - diese Unentschlossenheit sollte sich korrigieren - trotz des negativen Gefühls für das globale Wachstum, erscheint kein eindeutiges Verkaufssignal für den AUDUSD auf den größeren Timeframes, da die Momentum-Indikatoren immer noch bullish sind - vieles hängt von den chinesischen und US-amerikanischen Aktienmärkten und dem Wachstumsbericht ab. Ein Durchbruch von 0,6859 nach unten würde darauf hindeuten, dass der Kurs das Niveau von 0,6700 wieder ins Visier nehmen könnte.

In dieser Woche legt die Hälfte der Marktkapitalisierung des S&P500 die Bücher offen. Wenn Sie also mit Einzelwerten oder Aktienindizes handeln, könnte es ein wenig wild zugehen, vor allem kurz nach dem US-Kassenschluss (22 Uhr MESZ). Es sieht danach aus, dass Apple, Meta, Intel, Amazon, Microsoft und Alphabet von den Kunden wieder positiv wahrgenommen werden, und dies könnte auch den Index bewegen. Man könnte diese Werte auf die Watchlist setzen.

Eine weitere wichtige Woche. Die Geschichte entwickelt sich mit der Preisentwicklung, aber eines ist sicher: Diese Märkte sind nie langweilig.

Die Implizite Volatilitätsmatrix (IVOL) - unter Berücksichtigung des oben genannten Risiko-Ereignises betrachtet man die impliziten Bewegungen, die sich aus der Preisgestaltung von Optionen ergeben. Man kann die erwartete Bewegung auf der Woche berechnen und hochrechnen, um eine erwartete Handelsspanne mit einem Vertrauensniveau von 68,2 % und 95 % zu erhalten. Dies ist positiv, um das wahrgenommene Risiko jedes Vermögenswerts und die Umkehr des Mittelwerts zu verstehen. Der EURUSD weist nach wie vor den höchsten relativen IVOL auf, obwohl er stark gefallen ist.

Zinsrückblick - wir betrachten die Zinsmarktpreise für die bevorstehende Zentralbanksitzung und dann den Schritt nach oben (in Basispunkten) für die folgenden Sitzungen. Man sieht, dass der Markt für die nächste FOMC-Sitzung eine Anhebung um 77 Basispunkte einschätzt und den Leitzins für September mit ca. 3 % ansetzt. 3 % im September - das könnte sich ändern, wenn die Fed im September vielleicht weitere 75 Basispunkte anhebt.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.