Ein Playbook für die kommende Woche - die Augen des Marktes richten sich auf Europa

Der US500 stieg am Freitag um 1,9% und Reduzierte den Verlust auf 1% - Der Index schloss am Session-High, wobei 93% der Aktien im grünen Bereich schlossen. Die Bullen hätten gerne dass der Index die Marke von 3950 zu durchbricht, was einen Trend auslösen könnte. Ein Blick auf die Netto-Short-Positionen im CFTC-Bericht (siehe unten) zeigt, dass, wenn die Rallye vom Freitag anhält, einige systematische Marktteilnehmer Short-Positionen eindecken und den Markt nach oben treiben könnten. Nicht außer Acht lassen sollte man die Auswirkungen, die dies auch auf die Market Maker von Optionen haben kann, auch die Notwendigkeit, Delta-Absicherungen zurückzukaufen (was den US500-Index nach oben treiben würde), ist ebenfalls gegeben.

In den USA werden diese Woche 14 % der Marktkapitalisierung der US500-Aktien Ihre Quartalszahlen vorlegen. Weitere Einzelheiten dazu finden Sie im Kalender weiter unten, aber ich könnte mir vorstellen, dass Netflix und Tesla von den Kunden beansprucht werden.

12.230 ist der Höchststand der Handelsspanne und das Niveau, auf das man beim NAS100 achten sollte. Ein Bruch dieses Niveaus könnte große Auswirkungen haben - mögliche wäre, dass man beim NAS100 bis 11.400 auf eine Short-Position umschwenken kann.

Die EU-Aktienmärkte haben sich gut gehalten, aber diese Woche gibt es politische Probleme in Italien, und eine Entscheidung bezüglich Nord Stream 1 (NS1) aus Russland hat das Potenzial, den EU-Aktien enorme Volatilität zu verleihen. Wie wir im Artikel über die Nord Stream 1-Entscheidung erörtert haben, sieht der Markt dies fast als binär an und könnte Erleichterung oder deutliche Besorgnis entfalten, je nachdem, was die Russen nach Abschluss der Wartungsarbeiten am Donnerstag tun - es könnte ein Fest der Schlagzeilen werden, welche es zu durchschiffen gilt.

Der USD erholte sich in der vergangenen Woche gegenüber allen G10-Devisen (mit Ausnahme der SEK und des CHF), wobei der USDX kurz vor der 109er-Marke stoppte - der USD steht derzeit eindeutig im Mittelpunkt der Märkte und der Wirtschaft, und ein fallender USD wäre eine willkommene Abwechslung für Aktien- und Rohstoffbullen. Es ist schwer zu sagen, ob die Rezession vollständig eingepreist ist, aber vieles hängt jetzt vom USD ab, und ein steigender USD wirkt sich auf die Schwellenländer aus, aber Europa ist jetzt besonders empfindlich, da die Bilanz der EZB rasant wächst (weil die von ihr gehaltenen Vermögenswerte in EUR bewertet werden), was zu einer weiteren EUR-Schwäche führt.

Diese Dynamik macht die EZB-Sitzung in dieser Woche zu einem wichtigen Ereignis - die EZB könnte einen stärkeren EUR gebrauchen, aber eine Zinserhöhung um 50 Basispunkte ist eine schwierige Option, vor allem, wenn Russland in NS1 nicht den Gasfluss zudreht. Die EZB muss auch einen glaubwürdigen Plan für den Umgang mit dem Ausbruch der italienischen und griechischen Anleiherenditen vorlegen, aber eine zu lockere Geldpolitik könnte auch ein großes Problem darstellen - was die Zentralbank betrifft, ist die Aufgabe der EZB so schwierig wie nur möglich.

Der EURUSD wurde bis auf 0,9952 gehandelt, ist aber seither wieder auf das Paritätsniveau zurückgefallen, und die Kunden sind hier in bescheidenem Umfang netto long (59 % der Positionen sind long) - Mit NS1 und der EZB im Spiel ist es keine Überraschung, dass die implizite Volatilität des EUR hoch ist - Bewegung wird erwartet. Die Bären könnten an Momentum verlieren, wenn der 3-Tages-EMA über den 8-Tages-EMA käme, aber mit einem binären Vol-Ereignis am Horizont könnte man, wenn die Russen die Hähne ausreichend aufdrehen würden, bis zum Freitagsschluss 1,0200 sehen. Wenn die Russen den Gasfluss verzögern, könnte der EURUSD unter 0,9800 gehandelt werden.

Der USDJPY könnte seinen Höchststand erreicht haben - auf dem 4-Stunden-Chart sieht man einen rückläufigen EMA-Crossover (3er & 8er), und der ROC (5er) ist niedriger. Angesichts der Blackout-Periode der Fed (bis zur FOMC-Sitzung sind keine weiteren Fed-Sprecher geplant) und der begrenzten Anzahl von Tier-1-US-Daten, die in dieser Woche anstehen, könnten sich die US-Anleihemärkte (ein wichtiger Treiber für den USD) auf externe Faktoren (NS1 und die EZB) konzentrieren - der USDJPY könnte sich bei einem Wert von 137,50 einpendeln, allerdings ist dies nur eine Möglichkeit.

Auch Rohstoffe stehen weiterhin im Mittelpunkt, wobei Weizen mit einem Rückgang von 12,6 % die schlechteste Woche seit einem Jahrzehnt erlebte. SpotBrent wurde auf dem Niveau gehandelt, auf dem es sich kurz vor der Invasion in der Ukraine befand, und bewegt sich jetzt innerhalb eines möglichen fallenden Keils, bei dem ein Durchbruch nach oben für ein bullisches Signal sorgen könnte. Ein Durchbruch unter 95,50 $ wäre hingegen eher positiv für Risikoanlagen, da die 1-Jahres-Inflationserwartungen in den USA kürzlich von 6,37 % im März auf 3,60 % gesunken sind - der in der letzten Woche veröffentlichte Verbraucherpreisindex für den Juni könnte mit 9,1 % den Höhepunkt der Inflation markiert haben, auch wenn es sich wahrscheinlich um eine zähe Abwärtsbewegung handeln wird.

Es steht also eine weitere wichtige Woche bevor.

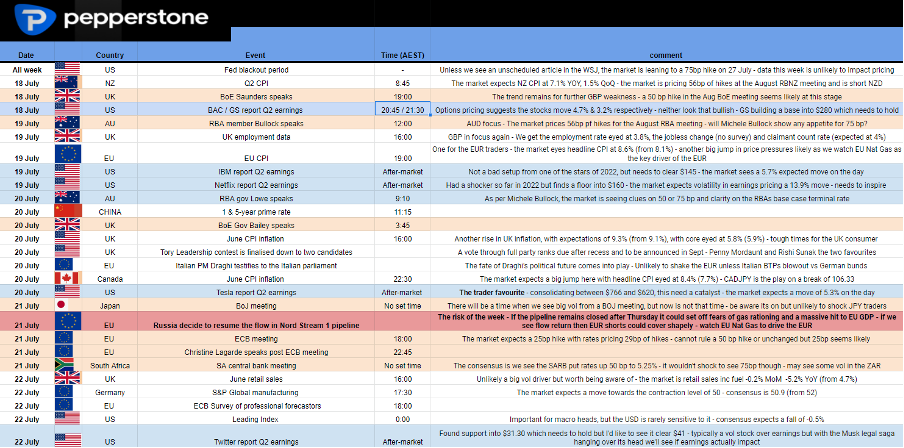

Der Kalender für Risiko-Ereignisse der kommenden Woche und das Playbook für Trader - für mehr Klarheit können Sie sich zum Twitter-Thread klicken.

(Quelle: Pepperstone - vergangene Performance ist kein Indikator für künftige Performance.)

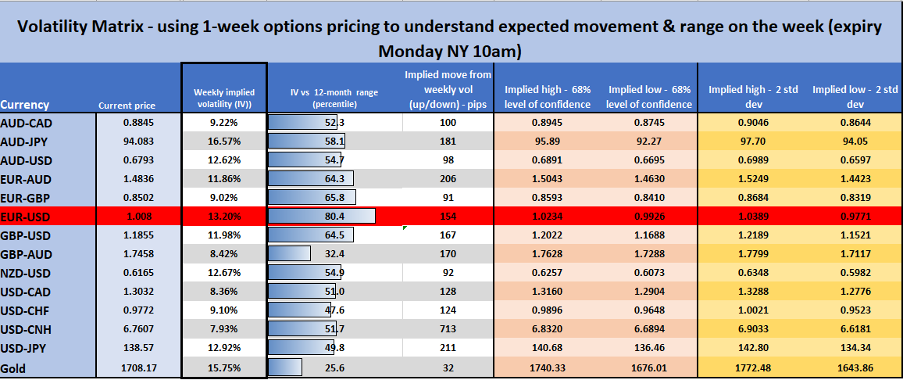

Matrix der impliziten Volatilität - unter Berücksichtigung der oben dargelegten Risiko-Ereignisse betrachten wir die impliziten Bewegungen, die sich aus den Optionspreisen ergeben. Wir können versuchen die erwartete Bewegung für die Woche zu berechnen, um eine erwartete Handelsspanne mit einem Vertrauensniveau von 68,2 % und 95 % zu erhalten. Europa steht diese Woche eindeutig im Mittelpunkt des Interesses - zu Recht, denn es geht um Nord Stream 1.

(Quelle: Pepperstone - vergangene Performance ist kein Indikator für künftige Performance.)

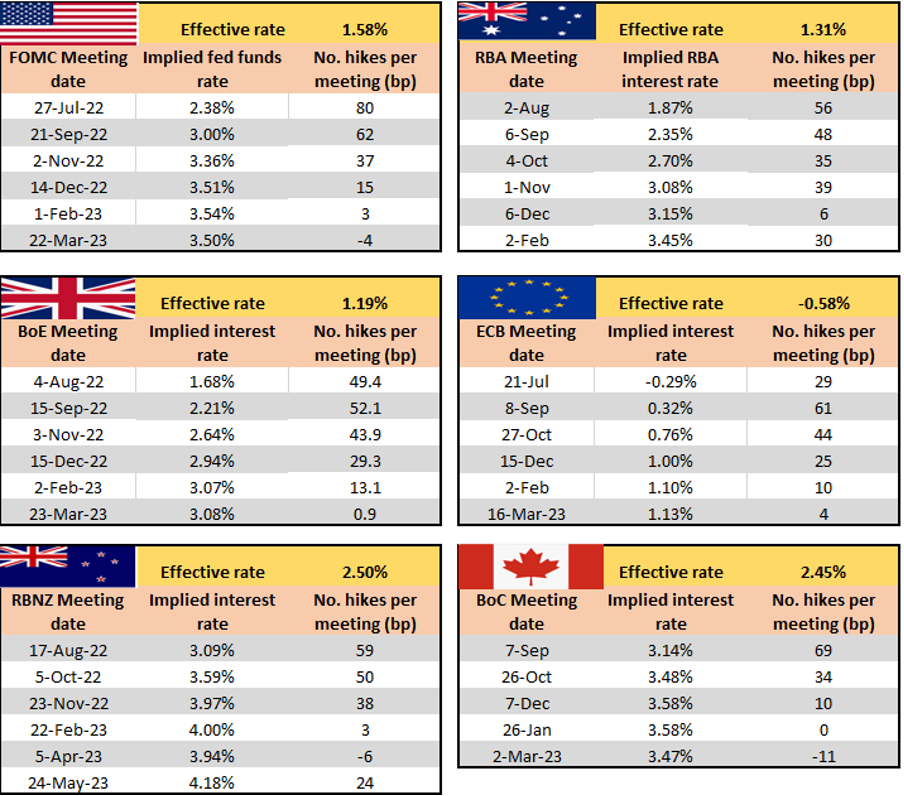

Zinsrückblick - wir betrachten die Zinsmarktpreise für die bevorstehende Zentralbanksitzung und dann den Schritt nach oben (in Basispunkten) für die folgenden Sitzungen. Man sieht, dass der Markt für die nächste FOMC-Sitzung eine Anhebung um 80 Basispunkte einschätzt und die Fed Funds Rate im September bei 3 % ansetzt. Für die nächste RBA-Sitzung am 2. August rechnet der Markt mit einer Anhebung um 56 Basispunkte. Der Einlagensatz der EZB wird diese Woche bei -0,29 % erwartet, was bedeutet, dass eine Anhebung um 25 Basispunkte vollständig eingepreist sein sollte.

(Quelle: Pepperstone - vergangene Performance ist kein Indikator für künftige Performance.)

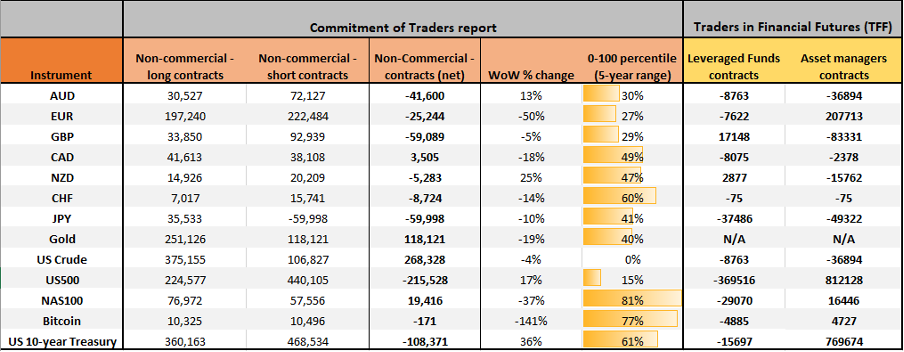

Positionierung - Wir werten den wöchentlichen Commitment of Trader-Bericht und den TFF-Bericht aus - für diejenigen, die den Bericht nicht kennen, hier eine Erläuterung.

Man sieht, dass die Netto-Longpositionen bei Rohöl auf den niedrigsten Stand seit 5 Jahren zurückgegangen sind. Die EUR-Shorts haben zugenommen, sind aber noch nicht extrem - dies könnte anders aussehen, wenn man von den Futures-Positionen ausgeht, aber man kann sehen, dass fremdfinanzierte Trader ihre Netto-Shorts beim EUR erhöht haben, was nicht überraschen sollte - sie wären die ersten, die sich eindecken würden, wenn Nord Stream 1 in dieser Woche wieder in Betrieb geht.

(Quelle: Pepperstone - vergangene Performance ist kein Indikator für künftige Performance.)

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.