Der Ausblick für Trader für die kommende Woche - Powell und die US-Arbeitsmarktdaten könnten den Markt in Brand setzen

-Der Ausblick für die kommende Woche

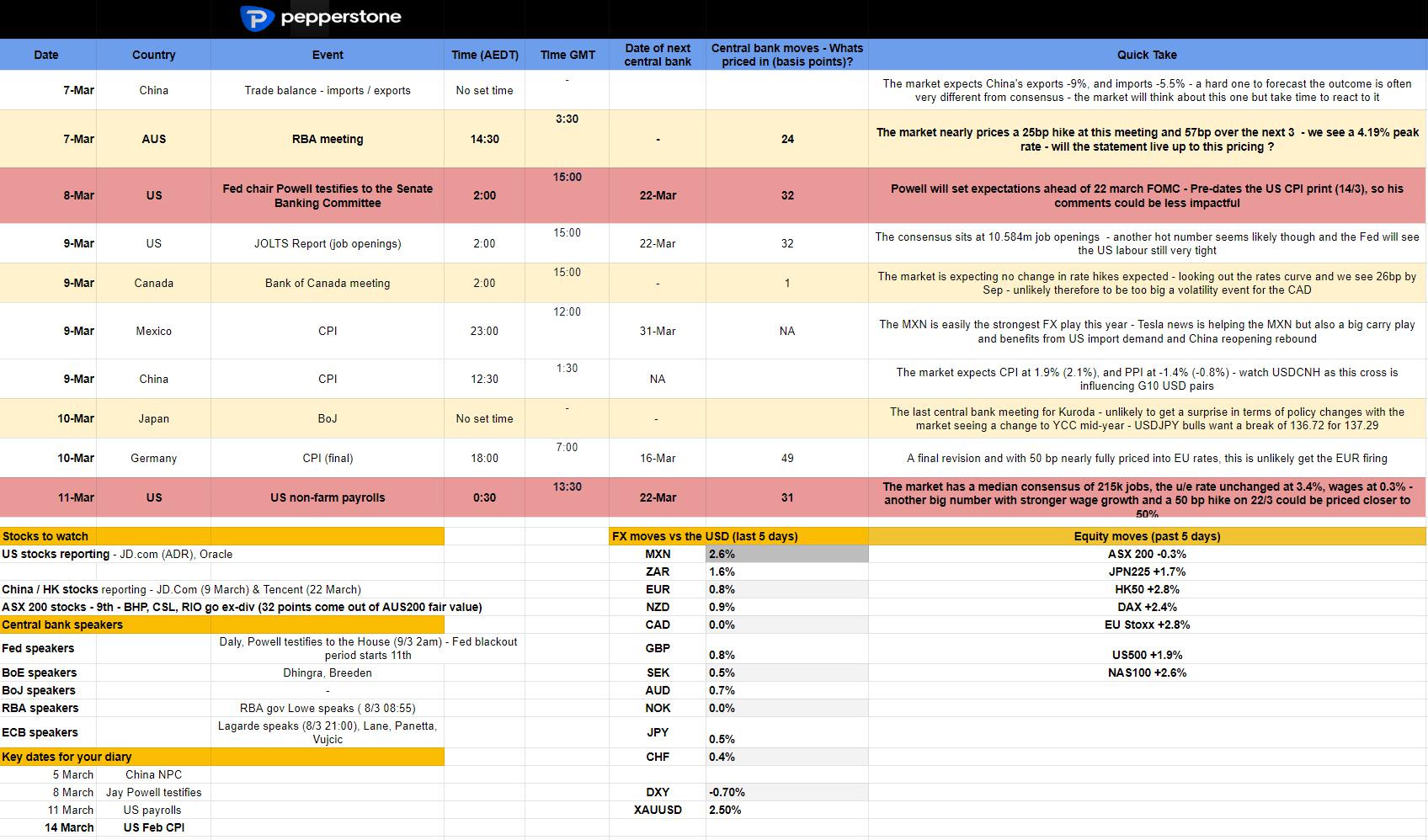

-Kalender der wichtigsten Risiko-Ereignisse

-Matrix der impliziten Volatilität - wie sieht der Markt die Risikoposition bei Ereignissen?

An den US-Zinsmärkten scheinen für die FOMC-Sitzung am 22. März, 31 Basispunkte für eine Anhebung eingepreist. Eine 25%ige Chance auf eine Anhebung um 50 Basispunkte wird daher impliziert - eine bescheidene Risikoposition von 50 Basispunkten erscheint als Absicherung für den Fall angemessen, dass es ein NFP-Ergebnis von über 300k und ein US-Kernpreisindex (14. März) von über 0,5% MoM geben wird.

In der vergangenen Woche hat der Markt die US-Terminkurse/Spitzensätze für September um 4 Basispunkte erhöht, so dass der Spitzenwert der Fed Funds nun bei 5,44 % liegt, während die 2-jährigen US-Staatsanleihen bei 4,85 % schlossen, nachdem sie zuvor bei 4,94 % lagen. Die 10-jährige US-Staatsanleihe notierten in der vergangenen Woche bei 4,06 %, schlossen aber am Freitag bei 3,95 %, was sich offenbar auf die Marktstimmung ausgewirkt hat - sollten die Anleiherenditen in dieser Woche sinken, könnten risikobehaftete Anlagen ein positives Echo finden.

Der NFP-Ausblick für den USD

Der USD reagiert nach wie vor empfindlich auf die Zinspreise, doch trotz der höheren Zinserwartungen der Fed kam es an anderen Zinsmärkten (z. B. bei den EZB-Preisen) zu einer aggressiveren, hawkistischen Neubewertung. In der Folge wurde der USD vom Markt gut aufgenommen, und der DXY schloss mit -0,7 %.

(DXY-Tages-Chart)

Es gibt ein gutes Angebot bis 104,92, das die USD-Bullen loszuwerden scheinen wollen, so dass 106 als nächster Halt in Frage kommen könnte. Die USD-Shorts könnten den Tiefststand vom 1. März bei 103,72 im Blick haben, wo die Käufer sich in den Weg stellen könnten. Ein NFP-Ergebnis unter 150k würde ihrer Position helfen, aber über 300k Jobs wäre eine Risikoposition, bei der der Markt auf den Blowout im Januar (517k) schaut und sagt, dass dies vielleicht nicht nur ein einmaliges saisonales Ergebnis war.

Powell wird den Tradern wichtige Erkenntnisse liefern

Der Vorsitzende Powell wird dann am Dienstag die Dinge ankurbeln - der Markt erwartet von seinen Worten eine gewisse Bewegung, da es knifflig ist, Statements zu traden, ist es ratsam zu reagieren und nicht antizipieren.

Powell wird wahrscheinlich die Maßnahmen der Fed verteidigen und erklären, dass sie alles in ihrer Macht Stehende tun wird, um die Inflation auf das Zielniveau zu senken.

Sowohl der Markt als auch die Fed hangeln sich von Datenpunkt zu Datenpunkt, so dass sie im Wesentlichen im Blindflug unterwegs sind, bis die NFP und US CPI veröffentlicht werden, die - theoretisch - dazu führen könnten, dass sie eine Endrate von über 6 % anstreben und 50bp-Schritte benötigen, um schneller dorthin zu gelangen. Natürlich wird dies in der "Dots-Plot"-Projektion (die in der März-Sitzung vorgelegt wird) dargestellt, die für 2023 weit nach oben korrigiert sein dürfte.

Der USDJPY reagiert besonders empfindlich auf die US-Arbeitsmarktdaten sowie auf die Reden von Powell, wo der Preis ein Sklave der Zinserwartungen bleiben wird. Trader haben bis 136,70 (38,2 % Fibo des Oktober-Jan-Verkaufs) verkauft, wo die Kunden die Risikopositionen nun als ausgewogen zu betrachten scheinen, was sich auch in der Long/Short-Position widerspiegelt.

RBA-Sitzung - eine Erhöhung um 25 Basispunkte scheint beschlossene Sache, aber sind 4,2% eine gemeinsame Vision?

Der AUDUSD dürfte in dieser Woche von Tradern, die sich auf die RBA-Sitzung konzentrieren, einen Ansturm erhalten - die implizite Volatilität des AUDUSD liegt auf 1-Wochen-Basis bei 12%, was eine Bewegung von 90 Pips in der Woche (nach oben oder unten) impliziert, Erwartungen, die darauf hindeuten, dass der Markt nicht allzu besorgt über eine Ausweitung der Handelsspanne scheint.

Eine Zinserhöhung um 25 Basispunkte scheint bereits beschlossene Sache. Es kommt also mehr auf die Leitlinien an und darauf, ob der Ton der Erklärung mit den Spitzenwerten der RBA von 4,2 % übereinstimmt.

Der AUDUSD könnte um ca. 0,6700 eine Unterstützung finden, so dass die Bären daran knabbern könnten, aber abgesehen von den Maßnahmen der RBA wird ein Großteil der AUD-Bewegungen durch den USDCNH und die Kursentwicklung des HK50 getrieben werden - insbesondere im Gefolge der Sitzung des chinesischen Nationalen Volkskongresses am Sonntag, wo der Markt auf das Wachstumsziel von 5 % reagieren könnte, welches einige als etwas zu niedrig ansehen dürften.

Der MXN ist das Aushängeschild eines solchen Geldflusses und der Markt hat eine Liebesaffäre mit dem MXN - die geringere Volatilität, solide Daten aus China und die Nachricht, dass Tesla die Produktion in Mexiko aufnimmt, haben allesamt dazu beigetragen - diese Woche könnte der mexikanische Verbraucherpreisindex eine weitere Anhebung um 25 Basispunkte (auf 11,25 %) durch die mexikanische Zentralbank bei der nächsten Sitzung am 31. März zementieren.

Der MXN ist derzeit der "flavour du jour" und die Währung mit der mit Abstand besten Performance weltweit, aber ist er zu weit gegangen? Es gibt keine Konsenserwartung für den mexikanischen VPI, aber ein Kern-VPI von 0,7 % im Monatsvergleich oder mehr dürfte den MXN weiter nach oben treiben - eine Sache für den Radar, und mit seiner Hebelwirkung auf einen wachsenden Anteil der US-Importe scheint dieses Paar der fundamentale und technische King Kong zu sein.

Bullische Ausbrüche bei Aktien möglich

Die Aktienmärkte bleiben angesichts höherer Zinsen widerstandsfähig - solange die Zinsen nicht steigen, bis das Wachstum wieder anzieht, könnten Trader sie weiterhin unterstützen - EU-Aktien sehen besonders bemerkenswert aus, mit wichtigen Ausbrüchen und neuen Zyklus-Höchstständen beim GER40, EUSTX50 und SPA35 - Unsere Kunden sind in diesen Indizes stark auf der Short-Seite und trauen dieser Entwicklung nicht.

Damit die Bären bei EU-Aktien wirklich einen Rückgang erleben, muss das Wachstum die vorherrschende Sorge sein – man sollte bedenken, dass es letzte Woche einen Anstieg der EU-Spitzensätze um 17 Basispunkte zu verzeichnen gab, wobei der Markt nun davon auszugehen scheint, dass die EZB noch in diesem Jahr eine Zinserhöhung auf fast 4 % vornehmen wird, was den EURUSD teilweise bis auf 1,0630 stützt - aber EU-Aktien hielten sich.

Die US-Aktien verzeichneten am Freitag ebenfalls eine solide Bewegung, obwohl ein Großteil davon auf die Eindeckung von Leerverkäufen zurückzuführen sein könnte. Die Erholung des US500 von der 200-Tage-Linie war allerdings beeindruckend, und man könnte beobachten, ob es zu einem Durchbruch kommt - die Long-Positionen könnten auf 4091 abzielen, wobei 4155 eine weitere Möglichkeit wäre.

Gold arbeitet sich auf $1861 vor

Gold wird von den Kunden ebenfalls stark beansprucht, und obwohl das Open Interest insgesamt hoch ist, liegt das Verhältnis bei den Long-/Short-Positionen jetzt bei 62 % Short. Zuletzt ist XAU in allen Währungen gestiegen, was darauf hindeutet, dass es sich bei dem Anstieg nicht nur um einen schwachen USD handelt und dass das Momentum hier die Long-Positionen begünstigt, obwohl das Tief vom 3. Februar bei $1861 Verkäufer anlocken könnte, zumal es mit dem 38,2%-Fibo des Februar-Ausverkaufs zusammenfällt. Während XAU den US-Anleihemarkt im Auge hat, ist der NFP-Bericht wohl das wichtigste Riskiko-Ereignis - die Goldbullen scheinen eine Zahl unter 150.000 zu wollen, um die Party in Gang zu bringen.

Nat-Gas wird ebenfalls gehandelt, und Trader sind von der Bewegung angezogen, da der Preis nun die Marke von 3 $ anvisiert, nachdem er in den letzten 8 Balken um 43 % gestiegen ist.

Der Kalender für die kommende Woche - die wichtigsten Ereignisse

Matrix der impliziten Volatilität - wir sehen die implizite Volatilität, die von Optionshändlern gepreist wird - dies bietet eine implizite Bewegung, die für Risikopositionen hilfreich sein kann.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.