Das Trader Playbook 2023 - die großen Themen des Jahres

Wir blicken zurück auf die großen Themen, die die Volatilität zwischen den einzelnen Vermögenswerten angetrieben haben, und auf die Bedingungen, unter denen wir alle unser Trading anpassen mussten - dazu gehören eine anhaltend hohe Inflation, ein besorgniserregender Anstieg der Lebenshaltungskosten und aggressive Zinserhöhungen bei gleichzeitig stabilem Wachstum. Wir können uns auch mit eher regional ausgerichteten Themen befassen - einem Wutanfall der britischen Gilt, der durch das nicht finanzierte Mini-Budget der Regierung Truss ausgelöst wurde, der Invasion in der Ukraine, der Intervention des Finanzministeriums/BoJ, um den JPY zu kaufen, und Chinas Covid Zero-Politik.

Das Zusammentreffen dieser Faktoren führte zu einer enormen Volatilität zwischen den einzelnen Vermögenswerten, zu einem jahrzehntelangen Wechsel des Marktregimes und zu dauerhaften Trendbedingungen.

Ein Blick ins Jahr 2023

Die Märkte leben in der Zukunft, und wir freuen uns auf die Schlüsselthemen, die im Jahr 2023 für Volatilität sorgen könnten. Es ist nicht nur wichtig, diese Makrofaktoren vollständig zu beachten, sondern auch die Auslöser zu verstehen, die eine höhere Überzeugung bieten, wann die Themen zum Ausdruck gebracht werden sollten - darüber hinaus ist es natürlich von Vorteil, die Märkte/Instrumente und Strategien zu kennen, die das Thema zum Ausdruck bringen.

Diese Themen könnten die Marktvolatilität, die Ausdehnung der Handelsspanne und die Marktstruktur verändern - unabhängig davon, ob Sie rein automatisiert oder diskretionär handeln, kann es sich also auszahlen, sich dessen bewusst zu sein.

Es gibt zwar noch viele weitere, aber dies sind fünf potenzielle Themen, die wir für 2023 genau im Auge haben und die, wenn sie ausgelöst werden, die von uns gehandelten Märkte beeinflussen würden.

1 - Hohe Inflationssorgen wandeln sich in Wachstumssorgen und eine höhere Wahrscheinlichkeit einer Rezession

Rückläufige Inflation in den USA und weltweit

- Die Marktpreise (d.h. der Markt für Inflationsprognosen) für die künftige Inflation zeigen, dass die VPI-Inflation in den USA bis zum Jahresende auf etwa 3 % fallen könnte.

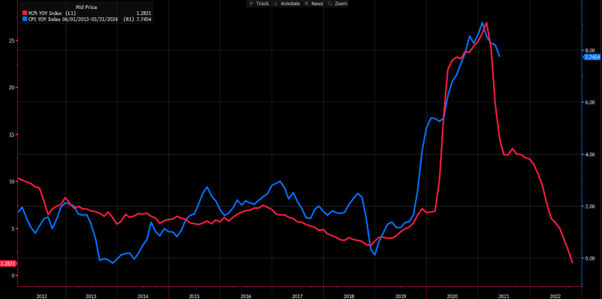

- Die M2-Geldmenge in den USA ist von 26 % auf 1,3 % gesunken - Der Verbraucherpreisindex in den USA weist in der Regel eine Verzögerung von 16 Monaten auf

- PMI-Lieferzeiten für das verarbeitende Gewerbe und Lieferkettendaten deuten auf einen starken Rückgang der Inflation im Jahr 2023 hin

- Lohnstückkosten sinken auf 2,1%

US-Verbraucherpreisindex (blau) im Vergleich zur Geldmenge M2 mit 16 Monaten Vorlauf

Wachstum - während die Wirtschaftswissenschaftler übereinstimmend davon ausgehen, dass die US-Wirtschaft eine Rezession knapp vermeiden wird, und die Erwartungen für den Gewinn pro Aktie nicht nach unten korrigiert wurden, um die rezessiven Bedingungen widerzuspiegeln, sehen die Märkte eine höhere Wahrscheinlichkeit für dieses Ergebnis - ich unterstütze die Märkte, aufgrund der folgenden Punkte:

- Alle Teile der US-Renditekurve sind invertiert - das Verhältnis zwischen 2er und 10er US-Renditen ist das invertierteste seit 1981.

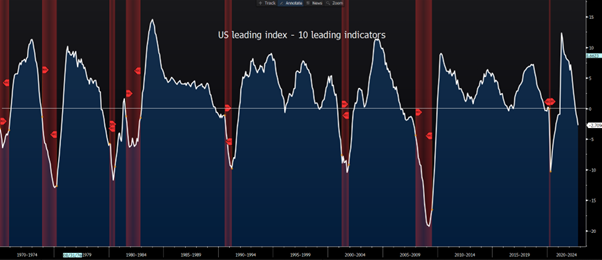

- Der US-Frühindikator (der 10 wichtige Wirtschaftsindikatoren misst) hat sich ins Negative gedreht und fällt schnell - er hat eine beispielhafte Bilanz bei der Vorhersage von US-Rezessionen.

- Kommentare der CEOs von Goldman Sachs und BoA, die vor härteren Zeiten warnen

US-Frühindikator - rote Bereiche stehen für eine Rezession in den USA

Handelbare Ereignisse, wenn wir eine Rezession einpreisen:

- Die Konsenserwartungen für den Gewinn pro Aktie werden um ca. 20 % (gegenüber den Höchstständen) gesenkt, was wiederum zu einem Anstieg der KGV-Multiplikatoren führt - Trader werden den Trade-off zwischen Gewinnherabstufungen und einem niedrigeren Diskontsatz bewerten

- Steilere Renditekurven sind ein Auslöser - jetzt ist zwar nicht der richtige Zeitpunkt, um Kurvensteiler anzulegen, aber wenn die Renditen kurzlaufender US-Staatsanleihen fallen/steigen, werden wir eine steilere Renditekurve sehen - dies könnte der Auslöser für eine starke Aktienrallye sein, angeführt von Finanzwerten

- Wenn sich die US-Daten verschlechtern, werden wir wahrscheinlich einen Rückgang der Aktienmärkte, Käufe von US-Staatsanleihen und Verkäufe von Risikodevisen erleben - wenn die Zentralbanker anerkennen, dass das Wachstum ein größeres Problem darstellt, wird sich der Markt in seiner Preisgestaltung für Zinssenkungen bestätigt fühlen - hier könnten wir eine Erholung der Risikoposition, breite USD-Verkäufe und eine Outperformance von Immobilien und Holz sehen

- Da die Anleiherenditen fallen, könnten wir eine solide Outperformance von JPY, CHF und EM-Anlagen sehen

- Der USD entwickelt sich zunächst selektiv gegenüber dem globalen Devisenmarkt, kehrt sich dann aber um, da die Überzeugung, dass die Fed die Zinsen senken wird, sich auswirkt und die Trader einen Tiefpunkt der globalen Wachstumsverlangsamung erwarten

- Gold und Silber würden in diesem Szenario als Absicherung gegen Rezessionsrisiken stark anziehen

2 - Die Politik der Zentralbanken - Bewertung des Potenzials für Zinssenkungen

Zinssätze vom 23. Juni bis 23. Dezember

3 - Die Wiedereröffnung Chinas und die Outperformance des chinesischen Marktes

Wir haben bereits eine Fülle von Maßnahmen angekündigt, und die chinesischen Märkte haben sich stark erholt - China ist der Elefant im Raum, wenn es um die globalen Wachstumsaussichten für 2023 geht - ein schwaches 1. Halbjahr 2023 scheint wahrscheinlich, aber darauf folgt in diesem Szenario ein weitaus stärkeres Wachstum im 2. Halbjahr 2023 - nach einem schwachen 2022 könnten sich chinesische Vermögenswerte 2023 wirklich überdurchschnittlich entwickeln

- Long HK50 / Short NAS100 könnte eine interessante Handelsposition sein, wenn die Märkte ihre Risikoposition aufgrund der höheren Wahrscheinlichkeit einer US-Rezession verringern.

4 - Rekalibrierung der BoJ-Politik - Zeit für einen Höhenflug des JPY

BoJ-Chef Kuroda tritt im April zurück, aber es gibt bereits Pläne für eine Überprüfung der BoJ-Politik - es scheint unvermeidlich, dass wir eine Anhebung des YCC-Ziels der BoJ um 25 Basispunkte auf 50 Basispunkte sehen werden - wir haben bereits Anzeichen dafür gesehen, dass japanische Banken/Pensionsfonds Kapital zurück nach Japan verlagern, um eine überzeugendere Rendite auf dem JGB-Markt zu erzielen - aber könnte eine größere Änderung der Politik, Beben auf den globalen Anleihemärkten verursachen und erhebliche Zuflüsse in den JPY fördern?

5 - Politik und Geopolitik - gut für die Volatilität, schlecht für die Menschheit

Offensichtlich eines der kniffligsten Themen im Jahr 2022, nicht nur für die Märkte, sondern auch für die Menschheit - für Trader immer eine schwierige Risikoposition

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.