Das Playbook für Trader: Bitte Herr Fed, kann ich noch einen haben?

Wir werden die Unternehmensgewinne mehrerer Weltkonzerne verfolgen. Es werden mehrere wichtige Wirtschaftsdaten veröffentlicht, die Zentralbanken treffen sich mit drei der weltgrößten Währungshüter, und auf der Sitzung des chinesischen Politbüros werden wahrscheinlich neue Konjunkturmaßnahmen angekündigt. Außerdem stehen die Geldflüsse zum Monatsende an.

Bei den Aktien ist der Dow-Jones-Index seit 10 Tagen in Folge im Plus, so viel wie seit 2017 nicht mehr, als wir 13 aufeinanderfolgende Aufwärtstage erlebten. Während viele der großen Namen als "perfekt eingepreist" gelten, bleibt der Schmerzhandel an den großen Aktienbörsen nach oben gerichtet, und Trader müssten eine Verschlechterung der Wirtschaftsdaten oder eine Umkehr bei der Inflation nach oben sehen, um den Bären ihren Drawdown von 5-10 % zu geben. Bis dahin werden die Trader die Schwäche der Aktien kaufen.

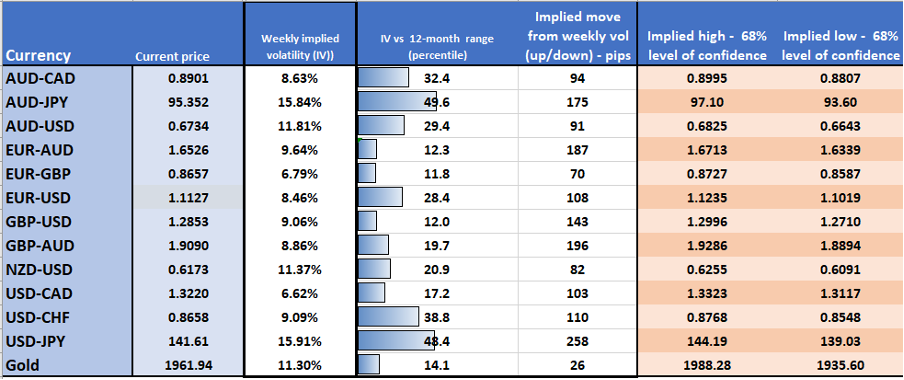

Der USD hat in der vergangenen Woche einen besseren Ton gefunden, insbesondere gegenüber dem NZD und dem JPY, und es sieht so aus, als stünde dem USD ein weiterer Aufwärtstrend bevor. Es ist natürlich ratsam, die JPY-Engagements genau im Auge zu behalten, da die implizite Volatilität in den JPY-Crosses auf Wochenbasis höher ist als in den anderen G10-FX. CHFJPY könnte einen Blick wert sein und der Ausbruch der letzten Woche könnte Bestand haben.

CHFJPY - Tages-Chart

Dies ist eine Woche, in der wir den Zeitplan der Ereignisse erkennen und sicherstellen, dass wir entweder vor den Bildschirmen über die Nachrichten informiert sind oder das Risiko ausreichend gesteuert haben. In dieser Woche managen wir das Risiko - so bleiben wir im Spiel. Wir nehmen neue Nachrichten auf; wir sind demütig gegenüber der Ansammlung von Verhaltensweisen und der kollektiven Weisheit in der Preisaktion. Wir beobachten, wir reagieren, und wie immer sind wir flink in unserem Vorgehen. Viel Glück!

(Matrix der impliziten Volatilität von G10-FX-Optionen)

Die wichtigsten Ereignisse in der kommenden Woche:

Tagung des chinesischen Politbüros (28.-31. Juli) - die wichtigsten politischen Entscheidungsträger in China treffen sich und dürften eine Reihe von Konjunkturmaßnahmen zur Unterstützung bestimmter Bereiche der chinesischen Wirtschaft ankündigen. Der Markt ist voller Erwartungen (in Bezug auf die Konjunkturmaßnahmen), hat sich aber bisher bei den Finanzanlagen zurückgehalten, und beim CN50, CHINAH und Yuan ist noch kein Trend zu erkennen. Man könnte mit der Beobachtung der chinesischen Vermögenswerten in die Sitzung gehen, wobei Ersatzwerte (AUD, NZD und Kupfer) auch interessant erscheinen.

US-Unternehmensgewinne für das 2. Quartal - es ist die wichtigste Gewinnwoche, in der 48 % der Marktkapitalisierung des S&P500 über Quartalsgewinne berichten (60 % der Marktkapitalisierung des Technologiesektors). Zu den Favoriten der Trader gehören Alphabet (Dienstag - die implizite Bewegung am Tag der Gewinne beträgt 2,7%), Microsoft (Dienstag - 5,3%), Meta (Mittwoch - 4,4%), Intel (Donnerstag - 6,4%) und Exxon (Freitag - 1,4%).

ASX200 Gewinne - ASX200 Earnings beginnen mit CBA, die am 9. August berichten werden. Im Vorfeld dieser Woche erhalten wir 1H23 Zahlen von RIO (Mi 08:15 Uhr), mit der Straße erwartet 1H23 EBITDA von $12.32b, auf einen Umsatz von $26.4b. Der AUS200 wird sehr empfindlich auf Bottom-up-Faktoren reagieren, da der Kurs jetzt in Richtung seines Höchststandes von 7400 gehandelt wird.

UK100-Ergebnisse - In dieser Woche erhalten wir Zahlen von Rio, Lloyds (Mi) und Barclays (Do). Der UK100 war in der vergangenen Woche der Aktienindex mit der besten Performance, daher besteht ein Risiko für eine Bewegung in Richtung 7800.

Sitzung der Bank of Japan (BoJ) (Freitag) - In den Schlagzeilen (Quelle: Reuters) vom Freitag wurde darauf hingewiesen, dass die BoJ keine dringende Notwendigkeit sieht, Änderungen an ihrem Yield Curve Control (YCC) Programm vorzunehmen. Die Markterwartungen in Bezug auf eine Straffung der Geldpolitik wurden daher zurückgeschraubt, und die japanischen 10-Jahres-Swaps schlossen auf Wochensicht um 11 Basispunkte niedriger bei 59 Basispunkten (oder 0,59 %) - der JPY stieß auf erneutes Verkaufsinteresse, und der USDJPY drohte auf 142 zu steigen.

Mehrere Marktteilnehmer haben die BoJ als unberechenbar bezeichnet, doch sollte man bedenken, dass Gouverneur Ueda seine Taktik ändert und versucht, die Glaubwürdigkeit des Marktes in Bezug auf seine Forward Guidance wiederherzustellen - es wäre also eine Überraschung, wenn der YCC geändert würde, was zu einer beträchtlichen JPY-Rally führen könnte. Trader schauen auch auf die neuen Inflationsprognosen der BoJ, und diese Prognosen könnten den JPY beeinflussen. Es sei daran erinnert, dass die BoJ für 2023 eine Kerninflationsrate von 2,5 % prognostiziert, die auf über 3,3 % revidiert werden dürfte. Jegliche Änderung ihrer Prognose für den Kern-VPI 2024 auf über 1,8 % könnte sich positiv auf den JPY auswirken.

FOMC-Sitzung - (Mi. 20:00 Uhr, mit Fed-Vorsitzendem Jay Powell als Redner um 20:30 Uhr) - die Federal Reserve dürfte diese Woche mit ziemlicher Sicherheit eine Zinserhöhung um 25 Basispunkte vornehmen, obwohl dies in den Märkten bereits vollständig eingepreist ist. Dies ist nicht der Zeitpunkt, an dem die Bank den Sieg in ihrem Kampf gegen die Inflation verkünden sollte, und Jay Powell sollte dies deutlich machen, indem er in seiner Pressekonferenz einen moderat hawkishen Ton anschlägt.

Ab August wird sich die Reaktion der Fed ganz nach den eingehenden Daten richten, insbesondere nach den Ergebnissen des PCE-Kerndeflators und des Kern-VPI im Monatsvergleich (MoM). Wenn die Fed in dieser Woche eine Zinserhöhung vornimmt, könnte für die FOMC-Sitzung im November eine Wahrscheinlichkeit von 30 % für eine weitere Zinserhöhung haben. Dies erscheint etwas zu niedrig, jedoch insgesamt betrachtet der Markt dies als die letzte Zinserhöhung in diesem Zyklus.

(Preisgestaltung von US-Swaps - was ist 'eingepreist')

EZB-Sitzung (Do. 14:15 Uhr) - Die EZB wird diese Woche den Leitzins sehr wahrscheinlich um 25 Basispunkte anheben und eine vage Ankündigung machen, dass sie eine weitere Zinserhöhung in Betracht ziehen könnte, wenn die Daten wieder wärmer werden. Da der Markt den EZB-Höchst-/Terminsatz bis Dezember bei 3,87 % ansetzt, scheinen diese Erwartungen fair eingepreist, und man könnte argumentieren, dass die EZB-Sitzung undramatisch verlaufen wird.

Aus Q2 CPI (Dienstag 03:30 Uhr) - Aussie-Zinsfutures preisen für die RBA-Sitzung am 1. August eine Zinserhöhung um 15 Basispunkte ein; die implizite Wahrscheinlichkeit einer Anhebung liegt bei 60 %. Die VPI-Daten für das 2. Quartal dürften diese Preisgestaltung beeinflussen, so dass das Ergebnis für den AUD von Bedeutung sein dürfte. Der Markt erwartet einen Q2 CPI von 1% QoQ / 6,2% YoY (von 7%). Wir achten auf den getrimmten Mittelwert des CPI, der bei 6% erwartet wird (von 6,6% im letzten Quartal). Bei einem 5-Handle bei der Q2-Inflation dürfte die implizite Wahrscheinlichkeit einer Zinserhöhung auf etwa 30 % sinken und den AUDUSD bis zum Ende der Woche auf 0,6650 steigen lassen. Bei einer Inflationsrate von über 6,5 % wird eine Zinserhöhung im August als sehr wahrscheinlich angesehen - in diesem Szenario sollten AUDNZD und AUDJPY weiterhin gute Käufer finden.

US-Kern-PCE-Deflator (Freitag 14:30 Uhr) - Es scheint sinnvoll, Basiseffekte zu entfernen und die US-Inflation auf Monatsbasis zu betrachten. Hier rechnet der Markt mit einer PCE-Kerninflation von 0,2 % im Monatsvergleich. Auf zwei Dezimalstellen aufgerundet wäre ein Wert von über 0,25 % (was auf 0,3 % im Vormonat hinausläuft) positiv für den USD und würde die Aussicht auf eine Zinserhöhung im September oder November erhöhen. Ein Wert unter 0,15 % würde den USD wahrscheinlich auf die Seite der Verkäufer ziehen.

UK Composite PMI (Mon 10:30 Uhr) - der Markt erwartet, dass der Composite PMI bei 52,3 liegen wird, was ein geringeres Wachstumstempo als die 52,8 vom Juni bedeutet. Während der Diffusionsindex für das verarbeitende Gewerbe bei 46,0 erwartet wird, könnte das GBP angesichts der Tatsache, dass der Markt gleichmäßig über eine Anhebung um 25 oder 50 Basispunkte auf der BoE-Sitzung am 3. August gespalten ist, besonders empfindlich auf eine negative Überraschung beim PMI für den Dienstleistungssektor reagieren, der bei 53,0 erwartet wird. Jede Zahl unter 50 zeigt einen Rückgang der Aktivität gegenüber dem Vormonat an.

Französischer und deutscher VPI (Fr. 08:45 & 14:00 Uhr) - während sich viele auf die EZB-Sitzung konzentrieren werden, könnten die VPI-Daten auf Länderebene den EUR ebenfalls beeinflussen. Der durchschnittliche Marktkonsens geht davon aus, dass der französische VPI bei 4,2% und der deutsche VPI bei 6,2% gegenüber dem Vorjahr liegen wird.

EU Composite PMI (Mo 10:00 Uhr) - ein weiterer Datenpunkt, der die Aufmerksamkeit der EUR-Trader auf sich ziehen könnte. Der Markt erwartet, dass der Gesamtindex auf 49,6 (von 49,9) zurückgehen wird. Es ist bekannt, dass das verarbeitende Gewerbe schwach sein wird, jeder Wert unter 50 im PMI für den Dienstleistungssektor wird jedoch überraschen und für Volatilität im EUR sorgen.

Euro Area Bank Lending Survey - (Di 10:00 Uhr) - der Markt wird eine gewisse Verschärfung der Kreditvergabestandards der Banken erwarten. Dies ist ein Datenpunkt, den viele nicht auf ihrem Radar haben werden, der aber auf Makroebene eine gewisse Bedeutung hat.

US Q2 Employment Cost Index (ECI - Fr 14:30 Uhr) - der Markt sieht den ECI bei 1,1% (von 1,2%) - es ist bekannt, dass die Fed den ECI als Gradmesser für den Lohndruck genau betrachtet. Der Markt rechnet damit, dass der USD auf ein extremes Ergebnis: über 1,3% oder bei/unter 0,9% reagiert.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.