Das Playbook für die kommende Woche - der Fokus liegt auf Wachstum

Der ISM-Bericht für das verarbeitende Gewerbe in den USA vom Freitag zeigte eine deutliche Verschlechterung bei den Teilkomponenten Auftragseingänge und Beschäftigung (beide gingen zurück), und obwohl die Lagerbestände auf 56,0 anstiegen, hat man den Eindruck, dass dies kein Zeichen für eine Lockerung der Lieferketten ist (was positiv für die Aktienmärkte wäre), sondern ein Zeichen dafür, dass die Nachfrage sinkt und die Lagerbestände folglich steigen.

Das Atlanta Fed-Q2-BIP-Nowcast-Modell geht von einem US-Wachstum von -2,1 % im 2. Quartal aus. Nach einem Rückgang von 1,6 % im 1. Quartal ist die Aussicht auf eine technische Rezession nun ziemlich hoch, auch wenn viele angesichts des kerngesunden Arbeitsmarktes keine langwierigen wirtschaftlichen Schmerzen verspüren werden. Das kann leider im weiteren Verlauf des Jahres passieren, und die Tatsache, dass in den US-Zinsen für 2023 eine Senkung um 77 Basispunkte eingepreist ist, deutet darauf hin, dass der Markt dies als immer wahrscheinlicher ansieht. Man vermutet, dass die Fed aufhorchen wird, wenn sich der Trend bei den Anträgen auf Arbeitslosenunterstützung verschlechtert, aber bis dahin bleibt die Inflation ihr zentrales Ziel, und sie weiß, dass sie genau dort ist, wo man sie haben will.

Die Sorge des Marktes besteht darin, dass die Fed es versäumt hat, ihre Bilanz einzuschränken, als der Preisdruck zunahm und die Zinsen zu spät angehoben wurden - sie hat also die Inflation nicht verstanden und sie viel zu lange für "vorübergehend" gehalten. Jetzt besteht die Befürchtung, dass sie die Zinserhöhungen zu langsam zurücknehmen, da das Verbrauchervertrauen schwindet und die Einkaufsmanagerindizes in Richtung Schrumpfung gehen, wobei die vorausschauenden Elemente bereits vorhanden sind. Die QT ist eine große Unbekannte, und alle Modelle von Doktoranden werden sich bei der Vorhersage von Verhaltensproblemen schwer tun - Tatsache ist, dass die Liquidität der wichtigste Risikotreiber ist, und sie fällt weg.

Der Zinsmarkt hat uns gezeigt, dass die Inflation niemals vorübergehend sein würde, sondern hoch, hartnäckig und um zu bleiben - es scheint, dass sich die Preisgestaltung für aggressive Erhöhungen als richtig erwiesen hat, und jetzt sagen sie uns, dass sie die Preise senken müssen. Die Frage ist, wann werden schlechte Nachrichten (in Form von Datenveröffentlichungen) als gute Nachrichten für die Märkte angesehen? Das kann nicht mehr allzu weit entfernt sein, aber es bedeutet dass wir jetzt mehr Gewicht auf Wachstumsdaten und etwas weniger auf die Inflationsdaten legen. Das ist der Schlüssel für unser Risikomanagement gepaart mit dem Wissen, welche Daten die Märkte bewegen werden.

Anleihen funktionieren in einem langsameren Wachstumsumfeld gut; der JPY ist im Aufwind, da sich die dovishe Haltung der BoJ zu bestätigen scheint, der AUD und Kupfer tendieren hingegen stark nach unten.

Das Leben an den Märkten ist nie langweilig, die Fed könnte auf der FOMC-Sitzung am 21. September eine wichtige Wende einleiten. Dies könnte der Auslöser für einen Aufwärtstrend bei den Risiken bis zum Jahresende sein - eine Ansicht, die der Zinsmarkt vertritt und die sich zum Konsens entwickelt.

Es ist schwer, bei einer so raschen Verlangsamung des Wirtschaftswachstums optimistisch zu sein, aber der Markt befindet sich im Umbruch, und das Einzige, was zählt, ist der Preis und die Reaktion auf Bewegungen und Veränderungen der Volatilität.

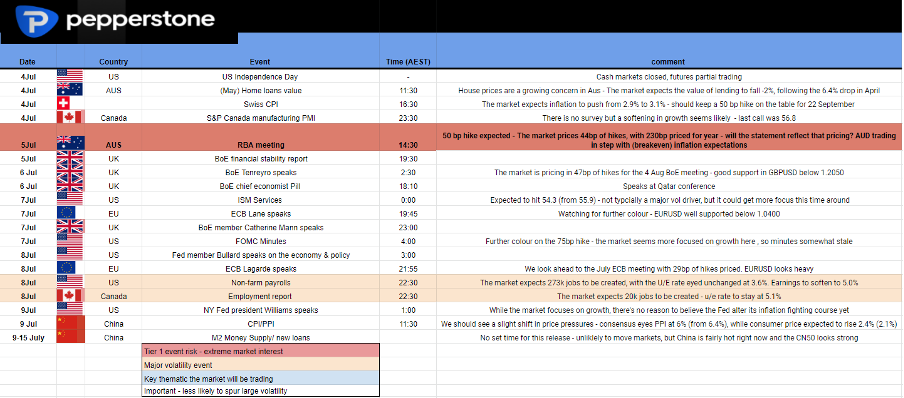

Der Kalender und das Playbook für die kommende Woche - worauf es jetzt ankommt

(Quelle: Pepperstone - vergangene Performance ist kein Indikator für die zukünftige Performance.)

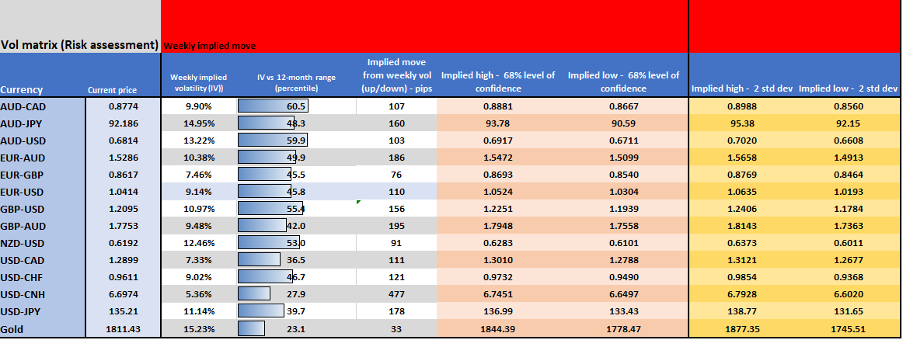

Wöchentliche Matrix der impliziten Volatilität - hier sehen wir uns die implizite Volatilität und die erwartete Handelsspanne bei den G10-FX und Gold an.

Dies kann helfen, um zu verstehen wie der Markt das Risiko in der kommenden Woche einschätzt, und um ggf. die Mittelwertumkehr zu erkennen.

(Quelle: Pepperstone - vergangene Performance ist kein Indikator für die zukünftige Performance.)

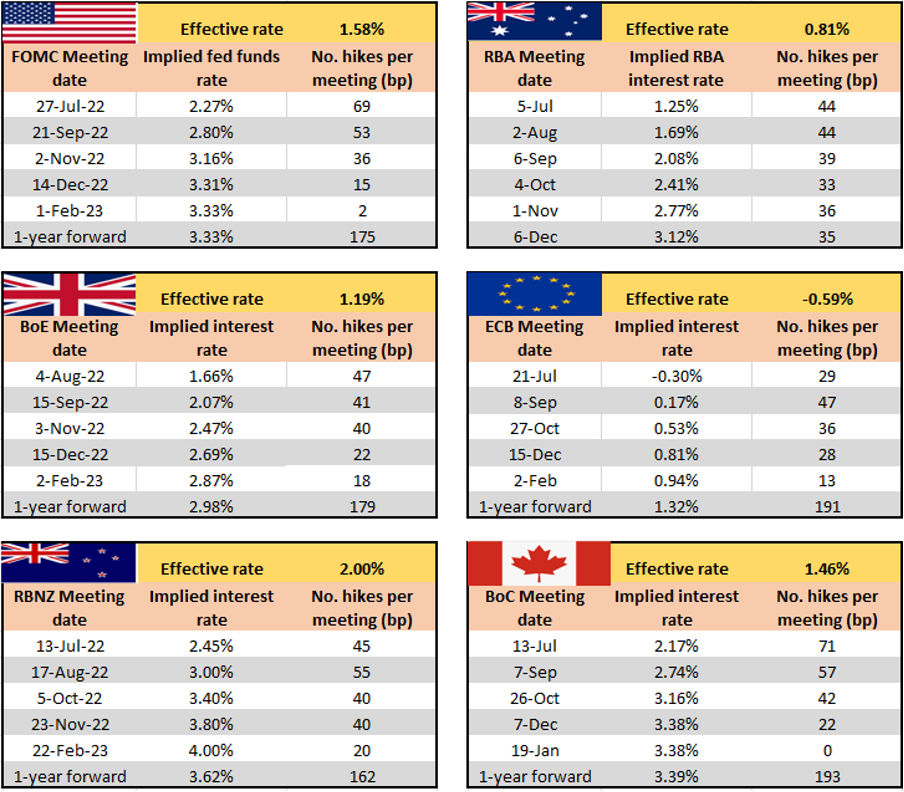

Zinsmatrix - wir betrachten die Marktpreise für jede Sitzung und den Schritt nach oben (in Basispunkten) für jede zukünftige Sitzung. So werden beispielsweise für die kommende RBA-Sitzung 44 Basispunkte für Zinserhöhungen eingepreist und weitere 44 Basispunkte für August. Für die FOMC-Sitzung im Juli sehen wir nun 69 Basispunkte für Erhöhungen, so dass wir auf 75 Basispunkte aufrunden können.

(Quelle: Pepperstone - vergangene Performance ist kein Indikator für die zukünftige Performance.)

Der 4. Juli ist vorüber, es wird ein spannender Tag! Wie immer gilt: Seien Sie aufgeschlossen und bereit, auf Veränderungen zu reagieren, wenn Sie die Möglichkeiten handeln.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.