Das Playbook für die FOMC-Sitzung im Januar - Einschätzung der Risikoposition für den USD

Überlegungen zum Trading

Positionierung - Investmentbanken, die den Geldfluss über Devisenkassa, Swaps und Devisentermingeschäfte verwalten, berichten, dass ihre Kunden Netto-Short-Positionen in USD halten, vor allem in Echtgeld und mit Hebelwirkung, auch wenn die Position nicht extrem ist. Aus dem wöchentlichen TFF-Futures-Bericht (Traders for Financial Futures) geht hervor, dass fremdfinanzierte Fonds (Hedge-Fonds usw.) zu einer USD-Long-Position übergegangen sind, vor allem gegenüber AUD, EUR und CAD. Echtgeldkonten (Vermögensverwalter, Pensionsfonds) halten Netto-Long-Positionen in USD, aber diese Position wird hauptsächlich gegenüber dem EUR gehalten.

Die fiktiven Positionen in Futures sind weitaus geringer als die am Kassa- oder Terminmarkt gehaltenen, aber die Daten sind leichter zu beschaffen. Im Vorfeld der FOMC-Sitzung besteht also die Risikoposition eines USD-Short-Squeeze, insbesondere gegenüber dem JPY.

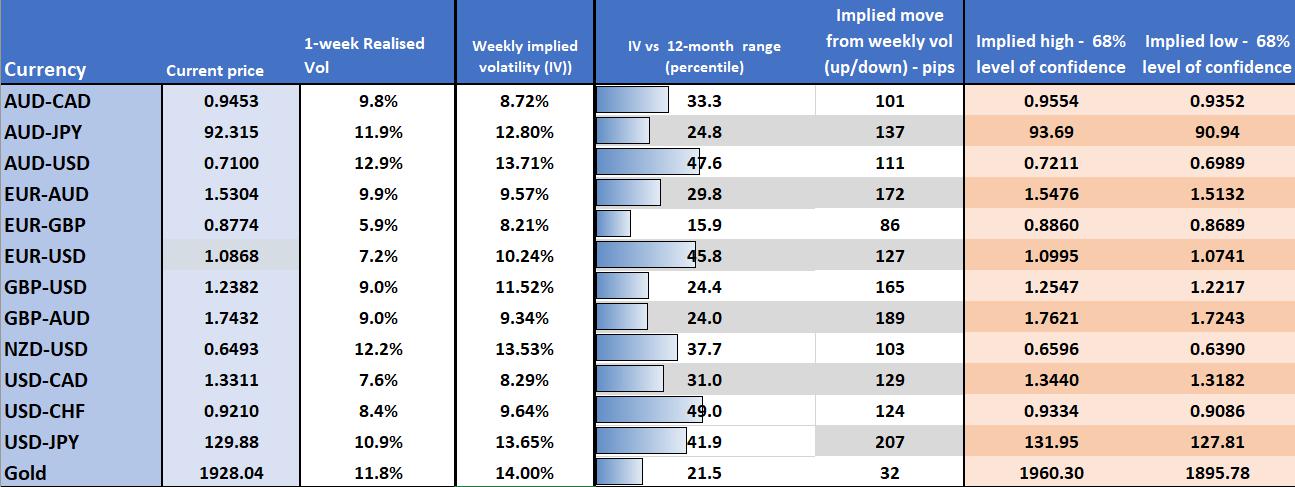

(1-wöchige implizite Volatilität auf Basis des Schlusskurses vom Freitag)

Wenn ich mir die implizite 1-Wochen-Volatilität für die USD-Paare ansehe, sind die erwarteten Bewegungen (nach oben oder unten) im Laufe der Woche kaum explosiv, und viele bewegen sich um das 30. Perzentil der 12-Monats-Spanne - dies deutet darauf hin, dass der Markt keine großen Überraschungen erwartet und davon absieht, für die Optionsvolatilität zu bezahlen.

Worauf ist zu achten?

Ich rechne diese Woche mit einer aggressiven Aussage der Fed, aber das tun auch die meisten Marktteilnehmer, und es ist eine starke Konsensmeinung.

Was die Zinserhöhungen angeht, so ist eine Anhebung um 25 Basispunkte völlig außer Acht gelassen worden, und auch wenn eine Anhebung um 50 Basispunkte nicht ausgeschlossen werden kann, wäre sie doch eine große Überraschung. Mit Blick auf die Zinskurve sehen wir nach der Zinserhöhung in dieser Woche zwei weitere Erhöhungen um 25 Basispunkte bis Mitte 2023 - Trader müssen den Ton der Erklärung und die Pressekonferenz von Powell mit dieser Preisstruktur in Einklang bringen. Im weniger wahrscheinlichen Fall, dass die Fed den Eindruck erweckt, dass sie nach der Zinserhöhung in dieser Woche eine Pause einlegen könnte, könnte der USD leicht abverkaufen und risikoreiche Anlagen steigen.

Ich vermute, dass Powell so oder so unverbindlich bleiben will und der Fed maximalen Spielraum lässt, um auf sich entwickelnde Wirtschaftsdaten zu reagieren.

Eine wichtige Überlegung ist, dass sich die finanziellen Bedingungen (gemessen an der Entwicklung von Aktien, Anleihen, Krediten, dem USD und dem VIX-Index) so weit gelockert haben, dass der Vorsitzende Powell das Ausmaß der Lockerung als "ungerechtfertigt" bezeichnen könnte - diese Gegenreaktion könnte ein zentraler Punkt sein, zumal wir einen Anstieg der Rohstoffpreise erlebt haben, der die Inflationserwartungen zu erhöhen beginnt.

Würde der Markt diese Gegenreaktion kaufen?

Ich bin mir nicht sicher, ob der Markt zu stark reagiert, wenn die Lockerung der finanziellen Bedingungen zurückgenommen wird, da der Markt eine Fed sieht, die weitgehend die Kontrolle hat - zumindest in dieser Phase. Die Löhne steigen langsamer, während die PCE-Kerninflation mit 2,9 % im 3-Monats-Jahresvergleich die niedrigste Rate seit Januar 2021 aufweist. Wir sehen, dass das Wachstum zwar immer noch positiv ist, aber unter dem Trend liegt, und das sollte die Notwendigkeit, die Nachfrage durch eine Anhebung des Leitzinses auf etwa 6 % wirklich anzukurbeln, abmildern.

Etwas besorgniserregender ist, dass die weichen Daten auf eine Rezession hindeuten, die Frühindikatoren negativ sind und die Verbraucher ihre Ausgaben einschränken - es überrascht also nicht, dass der Markt eine kurzfristige Pause im Zinserhöhungszyklus erwartet. Hinzu kommt der Verzögerungseffekt, denn die Zinserhöhungen in Höhe von 425 Basispunkten müssen erst noch vollständig auf die Wirtschaft durchschlagen.

In einer Welt der Nuancen könnte die Fed darstellen, dass wir uns dem Ende des Zyklus nähern - hier könnte es zu einer Änderung des Satzes in der FOMC-Erklärung kommen, in dem es heißt: "Der Ausschuss geht davon aus, dass aktuelle Erhöhungen des Zielkorridors angemessen sein werden" - wobei das Wort "weitere" entweder gestrichen oder in "weitere Erhöhungen" geändert wird.

Wo liegen die Risikopositionen?

Für die Fed gibt es nicht viele Gründe, ihren Kurs zu ändern, und sie sollte weiterhin ihr Engagement für die Senkung der Inflation betonen. Zum jetzigen Zeitpunkt scheint es unwahrscheinlich, dass die Fed einen dovishen Eindruck machen möchte, so dass die Risikoposition für eine hawkishe Fed besteht - auch wenn dies erwartet wird - und in einem Markt, in dem Leverage-Fonds (am Kassamarkt) Short-Positionen in USD halten, sind die Risiken geringfügig in Richtung eines USD-Aufwärtstrends verschoben, was wiederum einen niedrigeren NAS100- und XAU-Preis bedeutet.

Ob sich das bewahrheitet, steht auf einem anderen Blatt, und vielleicht ist es taktisch am besten, sich zurückzulehnen und den Markt entsprechend reagieren zu lassen, um Erholungen im USD zu verkaufen, falls sich der Abwärtstrend wieder fortsetzt.

Bereit zu traden?

Es ist einfach, ein Pepperstone-Konto zu eröffnen. Stellen Sie Ihren Antrag innerhalb von Minuten, auch mit einer geringen Einzahlung. Beginnen Sie Ihre Reise mit Pepperstone noch heute.

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.