Analysen

Leitfaden für die BoJ-Entscheidung im September

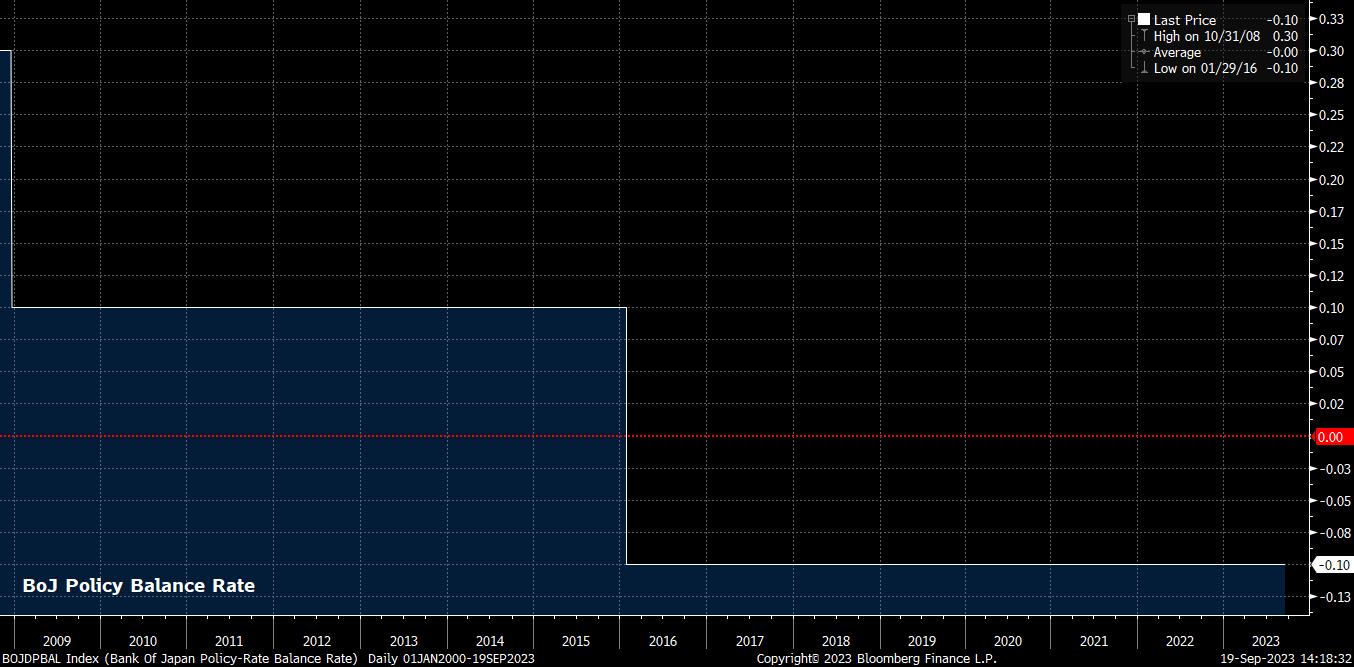

Es versteht sich von selbst, dass die Zinssätze auf dieser Sitzung unverändert bleiben werden, da die Märkte keine Chance auf einen solchen Schritt sehen und die Entscheidungsträger angesichts des schrittweisen Tempos, mit dem sie aus der jahrzehntelangen ultralockeren Politik aussteigen wollen, höchstwahrscheinlich nicht überraschen werden. Nichtsdestotrotz preist der OIS eine Zinserhöhung der BOJ um 10 Basispunkte bis März 2024 ein, die wahrscheinlich deutlich vorgezogen werden würde, wenn sich die Leitlinien, die die politische Entscheidung begleiten, als überraschend aggressiv erweisen würden.

Es ist auch sehr unwahrscheinlich, dass die BoJ bei dieser Sitzung irgendwelche Änderungen an der Renditekurvensteuerung vornehmen wird. Obwohl die 10-jährigen JGBs seit Uedas oben erwähnten Äußerungen auf über 0,7 % gestiegen sind, bleiben die Renditen weit unter der auf der Juli-Sitzung eingeführten Obergrenze von 1 %. Die politischen Entscheidungsträger scheinen sich mit relativ bescheidenen Lockerungen zu begnügen, die mit gelegentlichen Medienberichten einhergehen, um den Anleihemarkt vorerst in Schach zu halten.

Folglich wird sich fast die gesamte Aufmerksamkeit im Zusammenhang mit der Entscheidung darauf richten, wie sie formuliert ist, und wie die BoJ ihre Kommentare und Hinweise formuliert. In diesem Bereich gibt es drei Hauptschwerpunkte.

Erstens geht es darum, wie die Bank das Gleichgewicht der Risiken in Bezug auf die Inflationsaussichten sieht. Während der Verbraucherpreisindex von dem im Januar verzeichneten Höchststand von 4,3 % im Jahresvergleich zurückgegangen ist, wiesen die Entscheidungsträger bei ihrer Entscheidung im Juli weiterhin auf Abwärtsrisiken für die Nachhaltigkeit der Inflation von 2 % hin, obwohl sie diese Risiken insgesamt als relativ ausgewogen ansahen, da sie durch "Anzeichen von Veränderungen" im Preissetzungsverhalten ausgeglichen wurden. Diese Veränderungen lassen sich an der Kerninflation (ohne Lebensmittel und Energie) ablesen, die sich im Juli wieder auf ein zyklisches Hoch von 4,3 % gegenüber dem Vorjahr beschleunigte.

Sollte sich diese Risikobeschreibung ändern und eine stärkere Tendenz nach oben zeigen, so wäre dies als ein falkenhaftes Zeichen und ein Hinweis auf ein Ende der NIRP im Einklang mit dem kürzlich von Gouverneur Ueda angedeuteten Zeitplan zu interpretieren.

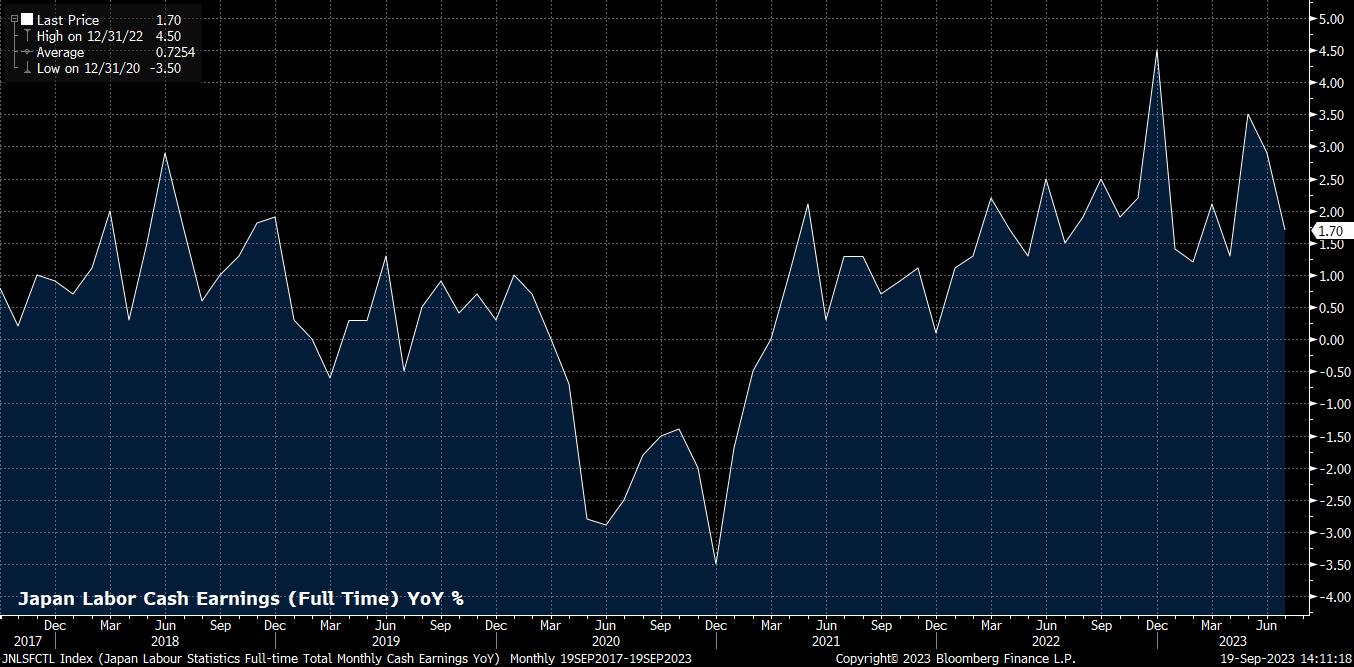

Zweitens geht es darum, wie die BoJ die Entwicklungen auf dem Arbeitsmarkt sieht. Die politischen Entscheidungsträger wünschen sich nicht nur, dass die Inflation nachhaltig das 2 %-Ziel erreicht, sondern auch, dass dies mit Lohnsteigerungen einhergeht.

Die jüngsten Daten deuten in dieser Hinsicht auf Fortschritte hin, denn die Barverdienste stiegen im Juli um knapp 2 % gegenüber dem Vorjahr, wenn auch auf einer relativ kleinen Stichprobe. Dies dürfte den politischen Entscheidungsträgern jedoch nicht genügen, da sie zunächst die Ergebnisse der 'Shunto'-Lohnverhandlungen im nächsten Jahr und die Ankündigungen der Gewerkschaften zu den von ihnen angestrebten Lohnerhöhungen abwarten wollen, bevor sie sich davon überzeugen, dass eine nachhaltige Lohninflation nun in der Wirtschaft verankert ist.

Schließlich und vor allem werden die Märkte der Pressekonferenz von Gouverneur Ueda nach der Entscheidung große Aufmerksamkeit schenken, wobei sich die Fragen darauf konzentrieren dürften, was die "ausreichenden Informationen und Daten" sind, die zur Bestimmung des Zeitpunkts einer eventuellen Zinserhöhung erforderlich sind.

Ueda hat hier anscheinend die Wahl zwischen zwei Möglichkeiten: Entweder er lehnt sich an die Äußerungen an und verschafft sich zusätzliche Klarheit darüber, was genau die politischen Entscheidungsträger sehen wollen, um die Politik zu straffen, oder er versucht, den Ton des jüngsten Artikels abzumildern und betont, dass die Daten noch keine Notwendigkeit für eine kurzfristige Änderung der Politik erkennen lassen. Letzteres scheint etwas wahrscheinlicher zu sein, wenn man die jüngsten Berichte von "mit der Angelegenheit vertrauten Personen" berücksichtigt, wonach Uedas Interviewbemerkungen weitgehend mit den in letzter Zeit gemachten Routinebemerkungen "übereinstimmen".

Allerdings ist das Überraschungspotenzial der BoJ - wie bei der YCC-Änderung im Sommer - hinlänglich bekannt, so dass eine restriktivere Ausrichtung nicht ausgeschlossen werden kann. Dies wirft die wichtige Frage auf, warum die politischen Entscheidungsträger überhaupt eine Straffung der Politik anstreben.

Wie bei der Entscheidung selbst gibt es drei Faktoren, die für einen solchen Wunsch sprechen.

Erstens der Wert des JPY, der weiter an Wert verliert, da sich die Zinsunterschiede zu den anderen G10-Ländern weiter ausweiten. Diese Abwertung ist mit erheblichen politischen Auswirkungen verbunden, nicht zuletzt angesichts der höheren Belastung durch die geplanten fiskalischen Anreize, sollte der JPY weiter fallen. Das Finanzministerium hat in diesem Zyklus bereits einmal interveniert und könnte sich wünschen, dass die BoJ Währungserwägungen mehr Gewicht beimisst, um dies nicht erneut tun zu müssen.

_2023-09-19_14-09-08.jpg)

Zweitens geht es um die Frage des realen geldpolitischen Kurses. Da die Inflation und die Inflationserwartungen steigen, führt die Beibehaltung des Leitzinses von -0,10 % zu einer stärkeren Lockerung durch einen sinkenden realen Leitzins. Die meisten, vermutlich auch die politischen Entscheidungsträger, würden diese stärkere Lockerung im gegenwärtigen Umfeld als übertrieben ansehen, da sowohl die lockeren Finanzbedingungen als auch die immer niedrigeren Realzinsen erheblich zur Schwäche des JPY beitragen.

Schließlich stellt sich noch die Frage der Zinsdifferenzen. Da sich die Straffungszyklen in den G10-Staaten dem Ende zuneigen und die Märkte für das nächste Jahr eine deutliche Lockerung der Geldpolitik einpreisen, einschließlich einer Senkung der Zinssätze um 75 Basispunkte durch das FOMC, könnte sich die BoJ allmählich Sorgen machen, dass ihr Zeitfenster für das Ende der Ära negativer Zinssätze verstreicht. Fragen zur Nachhaltigkeit der Lockerung wurden bereits aufgeworfen und sind gut dokumentiert, während wir möglicherweise nicht mehr weit von dem Punkt entfernt sind, an dem die Märkte noch tiefere Zinssätze unter Null einpreisen werden, da die Risiken einer DM-Rezession zunehmen.

Für den JPY dürfte eine hawkishe Haltung der BoJ den Anstoß zu einer nachhaltigeren Rallye geben, da sie eine Neubewertung der OIS-Kurve auslösen würde. Eine Bewegung in Richtung der niedrigen 140er-Marke bei USD/JPY scheint mittelfristig realistisch, wenn der hawkistischen Rhetorik zu gegebener Zeit auch Taten folgen würden. Andererseits würde eine Gegenreaktion auf Uedas jüngste Äußerungen eine weitere Runde von JPY-Verkäufen auslösen, die 150er-Marke fest ins Fadenkreuz des Marktes rücken und die Diskussion über mögliche Devisenmarktinterventionen wieder in Gang bringen.

Related articles

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.

.jpg?height=420)