CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren.75.7% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Wochenausblick KW 20: Aktienindizes zunehmend euphorisch, Aussicht auf Handelsfrieden und Verhandlungen Ukraine und Russland treiben an

Das Wichtigste in Kürze

Sehr geehrte Damen und Herren,

die hohen Herren haben sich wieder beruhigt. Aus Genf erreichten uns am Wochenende gut aufgenommene Nachrichten. Nachdem die USA und China - ähnlich einem Spielautomaten - die gegenseitigen Zölle immer weiter nach oben gedrückt hatten, wurde nun kräftig zurück gerudert. Man rede miteinander. Man wolle die Zölle reduzieren. Für 90 Tage verbleiben nun tiefere Zölle, die jedoch immer noch deutlich höher sind als vor der ganzen Zoll-Charade...

Was bleibt, sind fünf sehr bewegte Wochen an den Finanzmärkten. Wieder mal ging die ganze Welt unter. Der berüchtigten Zollpredigt im Rosengarten folgten dann Beschwichtigungen und Zollpausen. Das Ganze wurde dann noch zwischenzeitlich mit Schuldzuweisungen und wilden Absetzungs-Tweets in Richtung Jerome Powell garniert. Spannende Zeiten...

Fakt ist, dass die Märkte aufgrund der starken Abwärtsbewegung nun auch sehr stark nach oben reagiert haben. In dem Augenblick, in dem der Fokus der Marktteilnehmer wieder auf Konjunkturdaten ruht, wird es wirklich spannend. Denn, wenn diese weiterhin schwach reinlaufen, hilft eben keine Zollpause mehr weiter. Dieser Köcher mit Beruhigungspfeilen ist seit dem Wochenende erst einmal leer geschossen.

However... Dax, Dow Jones & Co haben starke Rallyschübe absolviert. Diese können - konstruktive Zwischenkorrekturen vorausgesetzt - noch bis weit in den Sommer hinaus weiter laufen. Kurzfristig rechne ich mit einem Auslaufen des Aufwärtsschubes, der Anfang April gestartet war. Konkret müssen die Aktienmärkte nun weitere, stabile Standbeine ausbilden, um die Rally fortzusetzen. Denn neben teilweise extrem überhitzten Indikatoren sind nun auch erste negative Divergenzen (DAX) entstanden.

Bleiben Sie vorsichtig und fokussiert. Euphorie ist Fehl am Platze.

Alle Unterstützungen und Widerstände der Major Markets sind in den neuen Prognosen für die KW 20 bereits veröffentlicht.

Mit freundlichen Grüßen

und einen guten Handelsstart in die Woche,

Thomas Jansen

CIO Investor-Guard

Chart der Woche - Bitcoin

Im Chart of the Week prüfen wir den BITCOIN CFD (BTCUSD).

Im Bitcoin CFD habe ich die Entwicklung für die kommenden Sommerwochen skizziert. Diese Roadmap ist natürlich nicht in Stein gemeißelt. Sie stellt jedoch ein denkbares Szenario bullischer Ausprägung dar. In diesem Chart ist die Trendsituation seit 2023 und 2024 dargestellt. Wir haben zwei intakte Unterstützungslinien bei ca. 80.000 und 70.000 USD, die im Jahresverlauf noch wichtig werden dürften. Auf der Oberseite klopft der Bitcoin aktuell an eine erste signifikante Widerstandslinie (schwarz, 105.170). Weitere Hauptwiderstände warten bei 113.372 und 126.676 USD (Ende Sommer). Diese linienbasierten Ziele korrespondieren mit meinen Prognosen aus der Elliott-Wellen-Analyse, deren aktuelle Hauptstruktur bereits Ende 2022 gestartet war. Ich betone, dass wir hier über ein freundliches, ein bullisches Szenario sprechen.

Damit der Bitcoin über den Sommer konstruktiv bleibt und die dargestellte Verlaufsvariante nutzen kann, ist ein Schub über das aktuelle Rekordhoch bei 109.571 US-Dollar zwingend notwendig. Allerspätestens ab Herbst rechne ich mit stark nachlassendem Momentum und einer ausgeprägten Korrekturbewegung.

BITCOIN handelt intakt im Aufwärtstrend

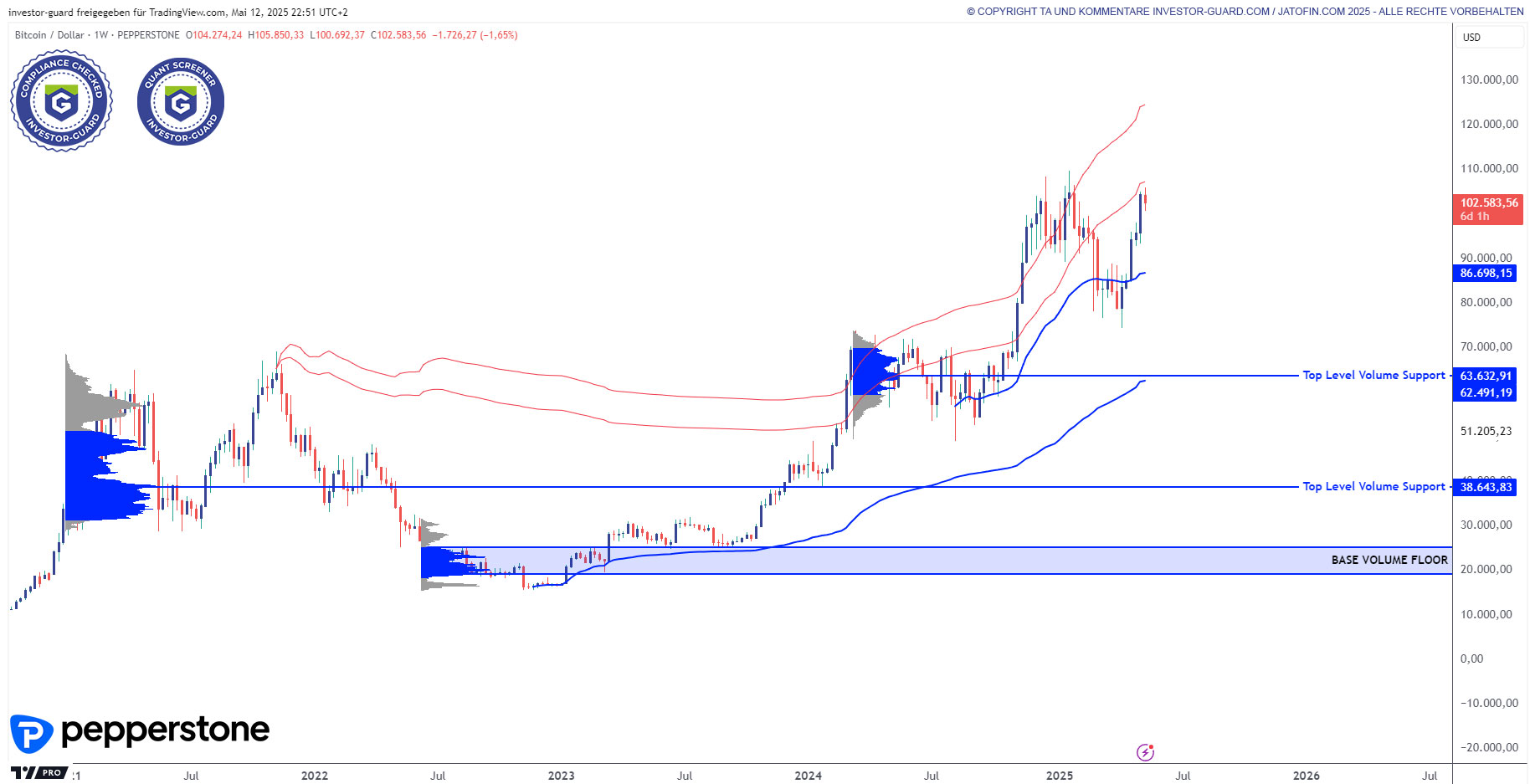

Im KI-Chart (Weekly) sehen Sie die Lage aus Sicht unseres ki-basierten Handelsassistenten Trend-Guard. Auch hier fokussieren wir den Wochenchart, um die Bewegung seit 2020 einzufangen. Grundsätzlich hat unsere Auto Pattern Recognition zwei starke Aufwärtssequenzen erkannt und die entsprechenden Entry- und Targetzonen gekennzeichnet. Konkret ist der zweite Schub seit 2022 in der Counter Trend Logik in den Zielbereich zwischen 86.726 und 120.246 USD eingelaufen. Diese Box wird zudem durch das Trendfolge-Ziel ET4 @ 115.358 USD verdichtet.

Momentan kann sich der Bitcoin auf hohem Niveau noch stabil halten. Erste Angriffe auf die TGA Glättungslinien bei 90.378 und 83.068 USD wurden abgefangen.

Unterm Strich muss der Bitcoin auch weiterhin stabil bleiben. Auf dem aktuellen Niveau sind anhaltende Schwächephasen kritisch zu werten. Trotzdem traue ich dem Bitcoin eine weitere, möglicherweise finale Aufwärtssequenz zu, welche den Rallyschub noch ein wenig auf der Oberseite dehnen kann. Aber, um es klar und unmissverständlich zu sagen: Gemäß meiner Technischen Analyse fängt hier nichts Neues an. Vielmehr geht eine Pattern-Sequenz, die bereits 2020 gestartet war, zu Ende.

Level 1 Support

- T1 (ABC): 86.724 USD

- KAMA (Weekly): 90.378 USD

- LowTracker (Weekly): 83.068

Level 1 Resist

- T2 (ABC): 109.289 USD

- ET4 (TF): 115.358 USD

- T3 (ABC): 120.246 USD

Achten Sie an diesen Zielbereichen auf Reversalmuster im Intraday-Zeitfenster.

BTCUSD erreicht hohe Zielmarken

Im Volumen-Chart (Weekly) prüfen wir die eigentliche Price Action des analysierten Instruments. Die Analyse umfasst Volumenprofilzonen und VWAP (Volume Weighted Average Price), die in der Regel von verankerten Bezugspunkten dargestellt werden. Im Wochenchart habe ich die Hauptlevels seit 2021 für Sie skizziert. Als relevanter Support dient der VWAP seit August 2024, der aktuell bei 86.7k USD verläuft und im Rahmen der letzten Korrektur als Unterstützung diente. Sollte diese Bastion unterschritten werden, sehe ich weitere mid-term Supports um 63.000 USD. Dieses Niveau wird von mir als Top Level Volume Support eingestuft. Entsprechend kritisch werte ich einen Bruch dieses Bereichs.

Auf der Oberseite liefern zwei VWAP-Projektionen (rote, obere Linien) des Hochpunktes aus dem Jahr 2021 relevante Orientierung. Ein klarer Anstieg über den ersten Volumen-Resist bei ca. 108.000 USD könnte das Tor in Richtung der nächst höheren Projektionslinie bei rund 124.000 USD aufstoßen.

Im Fazit darf der Bitcoin nicht mehr unter 86.700 USD, um die konstruktive Lage nicht zu gefährden.

Volumen Support (weekly)

- VWAP (08.24): 86.698 USD

- Profile (2024): 63.632 USD

- VWAP (11.23): 62.491 USD

Volumen Resist (weekly)

- VWAP-P1 (11.21): 107.390 USD

- VWAP-P2 (11.21): 124.816 USD

Prüfen Sie die Volumenprofile und -linien regelmäßig im Rahmen Ihres Analyseablaufs.

BTCUSD hat ersten Volumensupport bei 86.700 USD

Daily Eco Check - Top Event der Woche

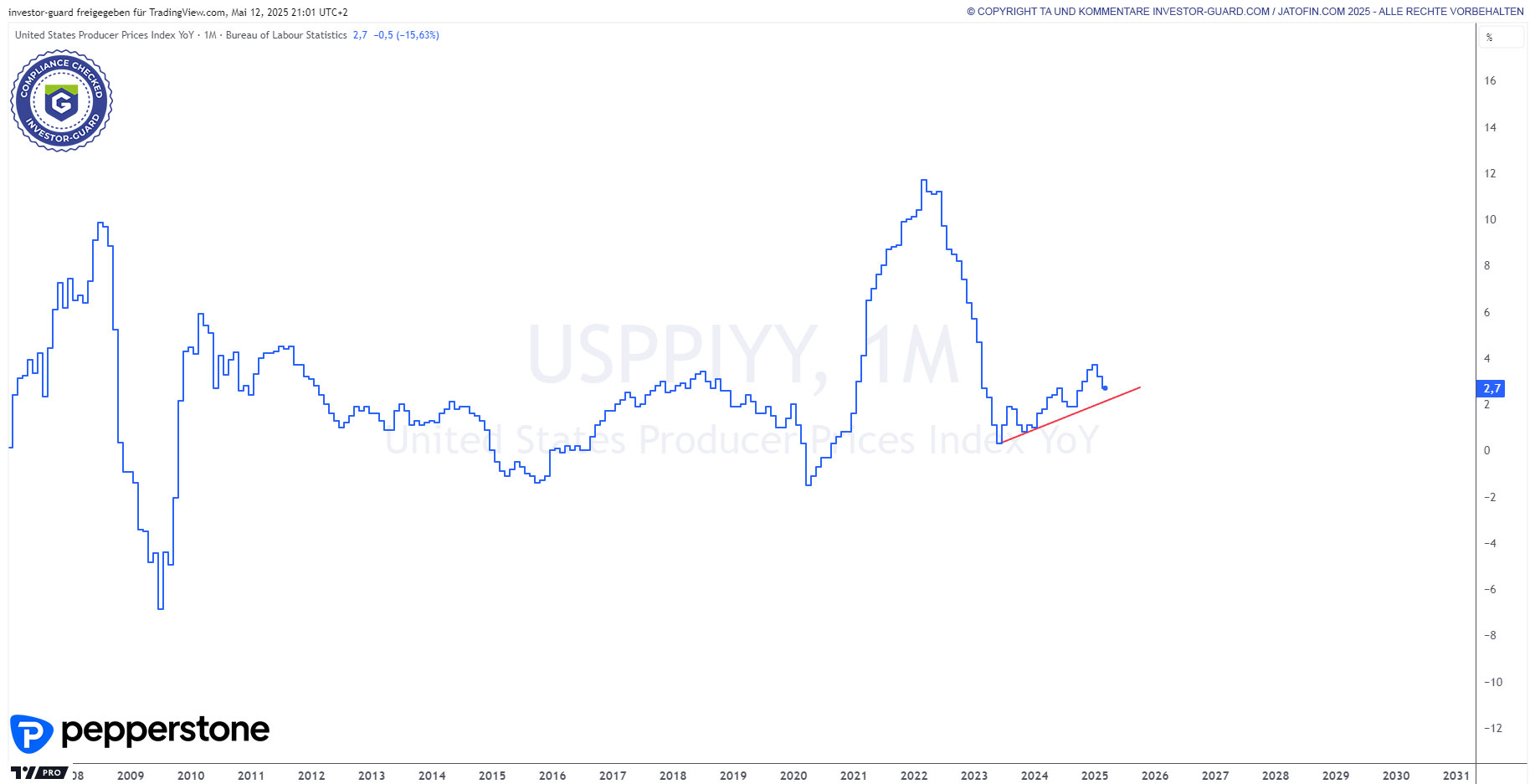

Produzentenpreise USA am 15.05. um 14:30 Uhr MEZ

Für mich ist das Top-Event der Woche die Veröffentlichung der Produzentenpreise in den USA am kommenden Freitag.

Der Erzeugerpreisindex (EPI) ist ein wichtiger Wirtschaftsindikator, der die Preisentwicklung von in den USA produzierten und im Inland verkauften Waren und Dienstleistungen misst. Dabei liegt der Fokus auf den Veränderungen der Transaktionspreise aus der Perspektive des Verkäufers, weshalb der EPI als Output-Index bezeichnet wird.

Funktionsweise:

- Messung der Preise: Der Index berücksichtigt die Preise, die während einer bestimmten Periode für Bestellungen vereinbart wurden, und nicht die Preise zum Zeitpunkt der Auslieferung der Produkte.

- Inflationsindikator: Der EPI gibt frühzeitig Hinweise auf mögliche Inflationsentwicklungen, da er Preisänderungen auf Produzentenebene erfasst, die sich später auf Verbraucherpreise auswirken können.

Auswirkungen auf die Devisenmärkte:

- Steigende Inflation: Wenn der Erzeugerpreisindex eine höhere Inflation signalisiert, steigt in der Regel der Kurs des US-Dollars (USD), da dies auf eine mögliche Straffung der Geldpolitik durch die Federal Reserve hinweist.

- Verlangsamte Inflation: Hinweise auf eine nachlassende Inflation führen oft zu einem Rückgang des US-Dollar-Kurses, da dies die Wahrscheinlichkeit einer expansiven Geldpolitik erhöht.

Der Erzeugerpreisindex ist somit ein zentraler Indikator für Investoren und Ökonomen, um die wirtschaftliche Dynamik und mögliche geldpolitische Maßnahmen in den USA zu beurteilen.

Wirtschaftskalender

Datum | Land | Event | Volatilität |

12.05.2025 | US | Haushaltssaldo | Mittlere Vola! |

13.05.2025 | DE | ZEW Konjunkturerwartungen | Mittlere Vola! |

14.05.2025 | DE | Verbraucherpreisindex | Mittlere Vola! |

15.05.2025 | US | Produzentenpreisindex | Hohe Vola! Top-Event! |

16.05.2025 | US | Uni Michigan Verbrauchervertrauen | Hohe Vola! |

Diese Inhalte stellen keine unabhängige Finanzanalyse dar, sondern gehören zu unserer Werbemitteilung. Folglich sind die gesetzlichen und regulatorischen Bestimmungen, die sich auf unabhängige Finanzanalysen beziehen, nicht auf diese Website und unsere Kommunikation anwendbar. Diese Inhalte (unabhängig davon, ob sie Meinungen wiedergeben oder nicht) dienen nur der allgemeinen Information und berücksichtigen Ihre persönlichen Umstände oder Ziele nicht. Die Inhalte unserer Webseite und unserer Kommunikation sind nicht als Finanzberatung, Anlageberatung oder andere verlässliche Beratung gedacht und dürfen auch nicht als solche betrachtet werden. Keine auf der Website wiedergegebene Meinung stellt eine Empfehlung seitens Pepperstone oder seitens des Autors dar, nach der eine bestimmte Anlage, Transaktion oder Anlagestrategie oder ein bestimmtes Wertpapier für eine bestimmte Person geeignet wäre.

Obwohl die in dieser Werbemitteilung enthaltenen Informationen aus Quellen, welche als verlässlich betrachtet werden können, bezogen wurden, gewährleisten weder Pepperstone noch der Autor die Richtigkeit oder Vollständigkeit dieser Informationen. Alle Informationen sind nur indikativ, können ohne vorherige Mitteilung abgeändert werden und können jederzeit veraltet sein. Weder Pepperstone noch der Autor übernehmen Haftung für Verluste, welche Sie entweder direkt oder indirekt durch eine Anlageentscheidung, die Sie auf Grundlage einer auf dieser Webseite enthaltenen Informationen getroffen haben, erleiden. Diese Website kann Graphiken enthalten, die frühere Wertentwicklung eines Finanzinstruments und/oder Schätzungen und Prognosen abbilden. Informationen über die frühere Wertentwicklung eines Finanzinstruments lassen keine verlässliche Schlussfolgerung auf die zukünftige Entwicklung zu.