- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Si a esto le añadimos un repunte del 4.5% de la renta variable china en la semana, la palabra "Ricitos de Oro" y "desinflación inmaculada" aparecen profusamente en las conversaciones. No es de extrañar que la búsqueda de rentabilidad esté en marcha, y que los que están infraponderados en renta variable sientan el calor.

El factor de crecimiento positivo observado en la economía estadounidense no se da en Europa ni en China, donde el crecimiento ha sido sistemáticamente inferior a lo esperado. Por lo tanto, la historia de excepcionalidad de EE. UU. está firmemente en juego y me mantiene constructivo con respecto al USD, aunque los datos técnicos y la evolución de los precios no muestren ningún sesgo fuerte a favor del USD frente a otras divisas del G10.

Vemos que la tendencia alcista en los mercados de renta variable de los mercados emergentes ha madurado y, en algunos casos, es apreciada, aunque parece más probable que se alcancen nuevos máximos. En Asia, parece difícil confiar en el repunte de finales de semana en el HK50 o el CHINAH, pero estoy sesgado al alza para otro 3-5%. Los enormes flujos de entrada en la renta variable de China continental la semana pasada sugieren que aún queda mucho por hacer.

El Banco de Japón lanzó una bola curva al mercado el viernes con su cambio cosmético del YCC; en esencia, fue un movimiento brillante por parte del banco central, y han conseguido salvar la volatilidad que conllevaría un cambio directo a un rango de -/+ 1% en la banda del YCC; se han dado a sí mismos toda la flexibilidad en caso de que deseen endurecer la política en el futuro sin maremotos en los mercados de bonos globales.

Tras el cuarto mayor rango de negociación de 2023 el viernes en el USDJPY, deberíamos ver cómo se asientan los rangos diarios en los próximos días. Una vez más, no me fío de la venta masiva de la última sesión en el JPY, especialmente frente al ZAR, el MXN y la GBP, y estaremos atentos para ver si el JGB a 10 años de JP se acerca a los 75 pb o más.

Esperamos otra gran semana de eventos de riesgo. El Banco de Inglaterra debería subir 25 puntos básicos, mientras que la reunión del Banco de la Reserva de Australia está quizá infravalorada, pero en línea, y sabemos que una vez que conozcamos la política monetaria, el AUDUSD debería volver a seguir al USDCNH. El NFP de EE. UU. debería volver a poner de relieve que el mercado laboral estadounidense goza de buena salud, y la inflación de la UE debería ofrecer una visión de que el BCE no puede caer en la complacencia, sino que está cerca del final.

Es otra semana en el paraíso y la gestión del riesgo y el correcto dimensionamiento de las posiciones le ayudarán a mantenerse solvente.

Los principales riesgos de la semana son los siguientes:

Resultados del segundo trimestre en EE. UU.: si bien la mayor parte de la capitalización bursátil del S&P500 ya ha presentado sus resultados del segundo trimestre, en la semana que nos espera se conocerán los de otro 15% de la capitalización bursátil. Las cifras de Apple y Amazon (ambas el 3 de agosto) y QUALCOMM acaparan la atención. ¿Podremos seguir avanzando hacia nuevos máximos en el US500 y el NAS100?

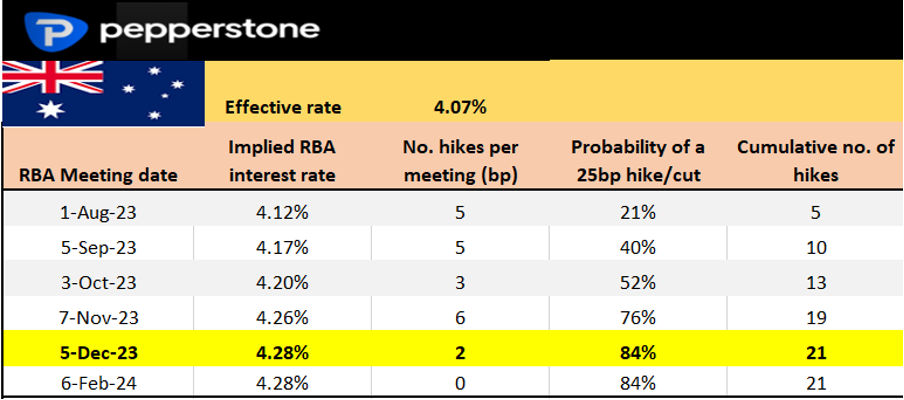

Reunión del Banco de la Reserva de Australia (1 de agosto a las 14:30) - A la vista de los últimos datos económicos nacionales, la decisión de dejar el tipo de interés oficial en el 4,1% o subirlo 25 puntos básicos estará muy reñida. Los futuros de los tipos de interés dan un 21% de posibilidades de que el RBA mantenga los tipos. Personalmente, me inclino por un mantenimiento por parte del RBA; sin embargo, dada la fortaleza de los datos del mercado laboral, el aumento de los costes laborales unitarios y los datos de precios de la vivienda se podría argumentar que se está infravalorando el riesgo de una subida.

Precio de los futuros sobre tipos de interés en Australia:

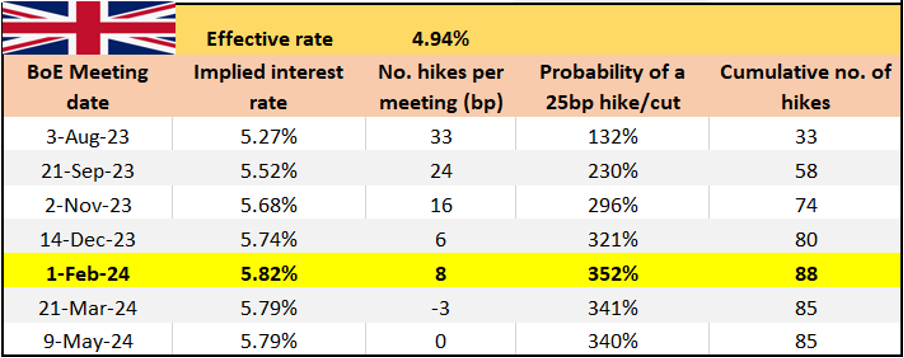

Reunión del Banco de Inglaterra (3 de agosto a las 21:00 AEST): El Banco de Inglaterra elegirá entre otra subida proactiva de 50 pb o una subida más reactiva a los datos de 25 pb. El mercado y los economistas ven más probable una subida de 25 puntos básicos, y se espera que el tipo máximo del Banco se sitúe en el 5.83% en febrero de 2024. También es posible que el ritmo de endurecimiento cuantitativo aumente a partir de octubre, aunque el Banco de Inglaterra podría esperar hasta la reunión de septiembre para informar al mercado al respecto.

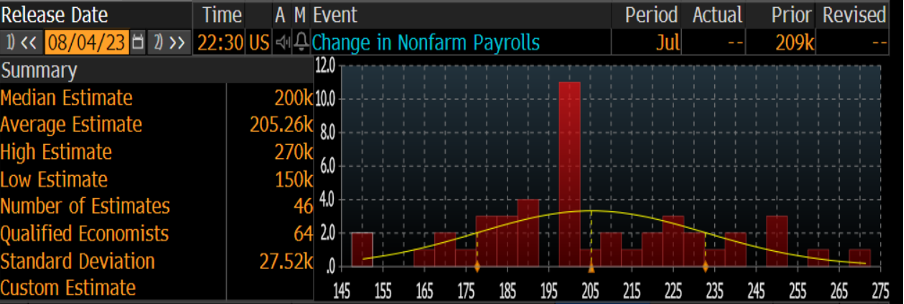

Nóminas no agrícolas de EE. UU. (NFP - 4 de agosto a las 22:30 AEST) - El mercado laboral de EE. UU. sigue gozando de buena salud, y no hay signos claros de enfriamiento en los datos de empleo de julio. Antes de las NFP, se publicarán las nóminas privadas de ADP y el informe de ofertas de empleo de JOLTS, por lo que ambos podrían influir en las expectativas para las NFP.

El consenso de los economistas para las NFP es que se hayan creado 200,000 puestos de trabajo, y se espera que la tasa de desempleo se sitúe en el 3.6%. La ganancia media por hora (AHE) se seguirá de cerca, ya que los salarios son una consideración clave si la Fed va a hacer una pausa prolongada. El consenso es que el salario medio por hora aumente un 0.3% intermensual y un 4.2% interanual (frente al 4.4% anterior).

ISM manufacturero de EE. UU. (2 de agosto 00:00 AEST) - El mercado espera que el índice se sitúe en 46.9 (desde 46,0), lo que supone una ligera mejora con respecto al dato de junio. Esta semana también se publicará el ISM de servicios (4 de agosto), que podría influir más en el dólar. El mercado espera una ralentización del crecimiento en el sector servicios, con un índice previsto de 53,0 (frente al 53.9 de junio). Una lectura por debajo de 50 en el ISM de servicios probablemente provocaría un repunte de la volatilidad en los mercados.

Fed Senior Loan Officer Opinion Survey (1 de agosto, 04:00 AEST): en la reunión del FOMC de la semana pasada se hizo referencia en varias ocasiones al informe SLOOS sobre las normas de concesión de préstamos bancarios; esperamos una ralentización del crédito y un endurecimiento de los préstamos, pero un factor clave será si esto resulta ser un riesgo de volatilidad para los mercados. Los ETF XLF y KBE ofrecen un buen contexto en este sentido.

PMI manufacturero y de servicios de China (31 de julio, 11:30 AEST): tras la reunión del Politburó de la semana pasada, es posible que la reacción a este informe del PMI sea limitada, ya que los estímulos tardan en llegar a la economía real. Por el momento, el mercado espera que el índice manufacturero se sitúe en 48.9 (desde 49.0) y el PMI de servicios en 53.0 (53.2): una lectura por debajo de 50 indica contracción con respecto al mes anterior, y por encima de 50, expansión.

Inflación IPC UE (31 de julio 19:00 AEST) - el mercado espera que la estimación del IPC de la UE se sitúe en el 5.3% (desde el 5.5%), con el IPC subyacente en el 5,4% (desde el 5.5%). Actualmente, el mercado prevé una subida de 10 puntos básicos en la próxima reunión del BCE del 14 de septiembre, lo que supone una probabilidad de subida del 40%. Un dato de inflación por debajo del 5.1% sería una sorpresa y debería atraer a un buen número de vendedores de euros. Por encima del 5.6%, los precios para una subida en septiembre aumentarán, y el euro debería encontrar un tono más fuerte.

PMI manufacturero y de servicios de la UE (3 de agosto 18:00 AEST) - este dato es una revisión de las cifras anunciadas el 24 de julio, por lo que a menos que obtengamos una revisión marcada de la impresión preliminar, los datos no deberían mover el dial demasiado intensamente. El mercado estará más atento a las revisiones de los datos de servicios.

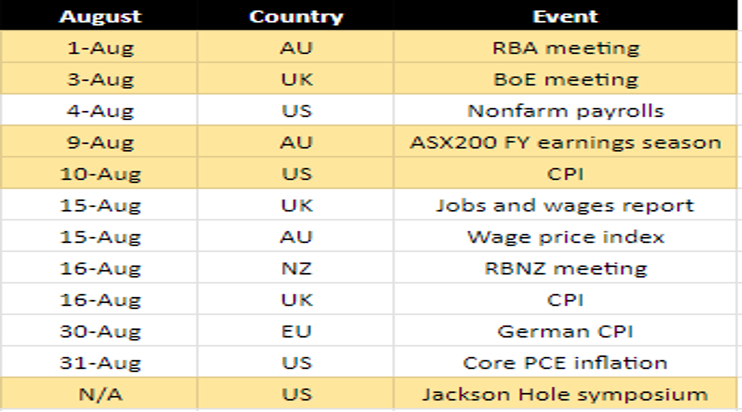

Riesgos de eventos clave que los operadores deben tener en cuenta en agosto:

Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.

_(3).jpg?height=420)