- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

El libro de jugadas de un comerciante: por favor, señor Fed, ¿puedo tener uno más?

Seguimos de cerca los resultados empresariales de varios titanes a nivel global. Se publicarán varios datos económicos importantes, se celebrarán reuniones de los bancos centrales de tres de los principales representantes en el mundo y es probable que se anuncien medidas de estímulo en la reunión del Politburó chino. También tendremos flujos de fin de mes.

En el terreno de renta variable, vemos al índice Dow Jones subir durante 10 días consecutivos, un destino que no se repetía desde 2017, cuando vimos 13 días consecutivos al alza. Aunque se considera que muchos de los grandes nombres tienen un "precio de perfección", el pain trade sigue siendo alcista en las principales bolsas de renta variable, y necesitaremos ver un deterioro en los datos económicos o un retroceso al alza en la inflación para dar a los osos su retirada del 5-10%. Hasta entonces, los operadores serán compradores de la debilidad de la renta variable.

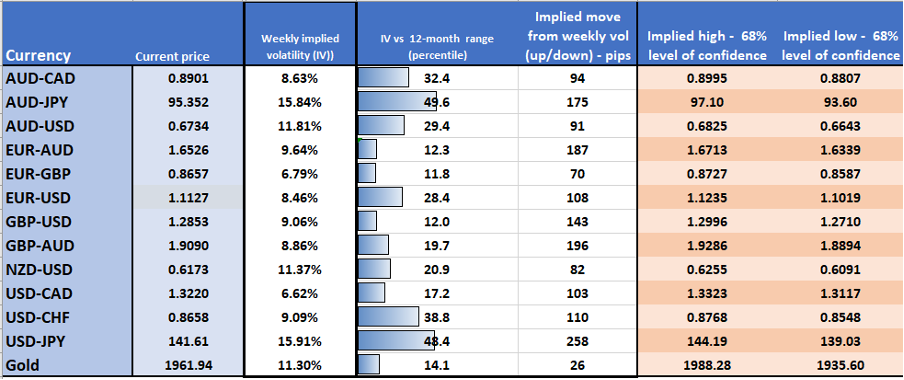

El dólar mejoró su tono la semana pasada, sobre todo frente al dólar neozelandés y el yen japonés, y parece que el dólar seguirá subiendo. Obviamente, es prudente vigilar de cerca las exposiciones al JPY, donde vemos que la volatilidad implícita a 1 semana es mayor en los cruces con el JPY que en el resto de las divisas del G10. El CHFJPY es el caballo por el que apuesto, y la ruptura de la semana pasada puede tener recorrido.

CHFJPY - gráfico diario

Esta es una semana en la que reconocemos la cronología de los acontecimientos y nos aseguramos de estar frente a las pantallas por las noticias o de haber gestionado suficientemente la exposición. Esta semana gestionamos el riesgo: así es como nos mantenemos en el juego. Asimilamos las nuevas noticias; somos humildes ante la agregación de comportamientos y la sabiduría colectiva en la acción de los precios. Observamos, reaccionamos y, como siempre, somos ágiles en nuestro enfoque. Buena suerte.

(Matriz de volatilidad implícita de las opciones FX del G10)

Los principales acontecimientos de la semana son los siguientes

Reunión del Politburó chino (28-31 de julio): los principales responsables políticos de China se reúnen y deberían anunciar una serie de medidas de estímulo fiscal para apoyar determinadas áreas de la economía china. El mercado tiene grandes expectativas (de estímulo), pero hasta ahora se ha abstenido de expresar una opinión firme en los activos financieros, y el CN50, el CHINAH y el yuan aún no han visto ninguna tendencia. Mantengo una ligera inclinación a estar largo en activos chinos en la reunión, con sustitutos (AUD, NZD y cobre) probablemente siguiéndoles de cerca. .

Resultados corporativos del 2T en EE. UU: Es la semana de los resultados, con el 48% de la capitalización bursátil del S&P500 pendiente de publicación (el 60% de la capitalización bursátil del sector tecnológico). Los favoritos de los operadores son Alphabet (martes: el movimiento implícito el día de los resultados es del 2.7%), Microsoft (martes: 5.3%), Meta (miércoles: 4.4%), Intel (jueves: 6.4%) y Exxon (viernes: 1.4%).

Resultados del ASX200: Los resultados del ASX200 se ponen en marcha con la publicación de CBA el 9 de agosto. Esta semana, además, conoceremos las cifras del 1S23 de RIO (miércoles, 16:15 AEST), para las que se espera un EBITDA del 1S23 de 12,320 millones de dólares, con unas ventas de 26,400 millones de dólares. El AUS200 se volverá muy sensible a los factores ascendentes, con el precio cotizando ahora hacia su máximo del rango de 7400.

Resultados del UK100 - Esta semana tenemos cifras de Rio, Lloyds (miércoles) y Barclays (jueves). El UK100 fue el índice de renta variable más rentable de la semana pasada, y veo el sesgo de riesgo para un movimiento hacia 7800.

Reunión del Banco de Japón (viernes - en algún momento de la tarde asiática): Los titulares (fuente: Reuters) del viernes detallaban que el Banco de Japón no veía ninguna necesidad urgente de realizar cambios en su programa de control de la curva de rendimientos. Las expectativas del mercado de un endurecimiento de la política monetaria se han reducido, y los swaps japoneses a 10 años cerraron la semana con una caída de 11 puntos básicos, hasta los 59 puntos básicos (0.59%). Sin embargo, hay que tener en cuenta que el gobernador Ueda está cambiando de táctica y está tratando de recuperar la credibilidad del mercado en torno a su orientación futura, por lo que sería sorprendente ver un ajuste del YCC, lo que podría provocar un importante repunte del yen. También estamos pendientes de las nuevas previsiones de inflación del Banco de Japón, que podrían influir en el yen. Recordemos que el BoJ pronosticó un IPC subyacente del 2,5% para 2023, que debería revisarse por encima del 3.3%. Cualquier cambio en su previsión del IPC subyacente para 2024 por encima del 1.8% podría ser positivo para el JPY. Me gusta comprar retrocesos en los pares JPY, especialmente CHFJPY y USDJPY.

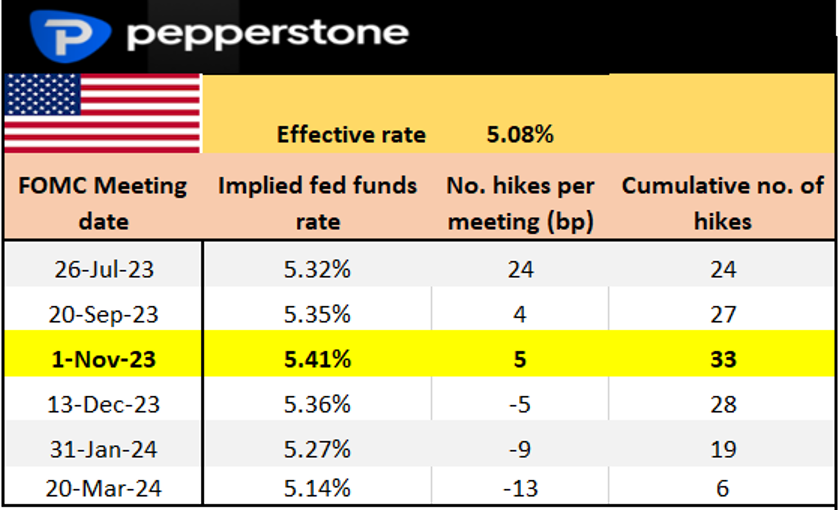

Reunión del FOMC: (jueves a las 04:00 AEST, con la intervención del presidente de la Fed, Jay Powell, a las 04:30 AEST) - Es casi seguro que la Reserva Federal suba los tipos 25 puntos básicos esta semana, aunque los mercados ya lo tienen en cuenta. No es el momento de que el banco declare la victoria en su lucha contra la inflación, y Jay Powell debería dejarlo claro, mostrando un tono moderadamente agresivo en su conferencia de prensa. A partir de agosto, la función de reacción de la Reserva Federal dependerá por completo de los datos que vayan llegando y, en concreto, del resultado del deflactor intermensual del IPC subyacente y del IPC subyacente. Una vez que la Fed suba esta semana, vemos un 30% de posibilidades de otra subida para la reunión de noviembre del FOMC. Parece demasiado baja, pero en conjunto, el mercado considera que ésta es la última subida del ciclo. (Precios de los swaps en EE. UU.: Lo que está "descontado")

Reunión del BCE (jueves, 22:15 AEST): El BCE subirá 25 puntos básicos esta semana y ofrecerá una orientación vaga de que podrían volver a subir si los datos comienzan a calentarse de nuevo. Con el mercado valorando el tipo máximo/terminal del BCE en el 3,87% para diciembre, estas expectativas parecen bastante valoradas, y se podría argumentar que la reunión del BCE no será dramática.

IPC del 2T en Australia (miércoles, 11:30 AEST) - Los futuros de los tipos de interés australianos prevén una subida de 15 puntos básicos para la reunión del 1 de agosto del Banco de la Reserva de Australia, con una probabilidad implícita de subida del 60%. Los datos del IPC del 2T deberían mover esa cotización, por lo que el resultado debería ser importante para el AUD. El mercado espera que el IPC general del 2T se sitúe en el 1% intertrimestral / 6.2% interanual (desde el 7%). Nosotros nos fijamos en la media recortada del IPC, que se espera en el 6% (desde el 6.6% del trimestre pasado). Un nivel de 5 en la inflación del 2T debería reducir la probabilidad implícita de subida a alrededor del 30% y situar el AUDUSD en 0.6650 durante la semana. Si la inflación supera el 6.5%, el consenso se inclinará a favor de una subida en agosto; en este escenario, el AUDNZD y el AUDJPY seguirán encontrando buenos compradores.

Core PCE deflator de EE. UU. (viernes 22:30 AEST) - Creo que tiene sentido eliminar los efectos de base y analizar la inflación de EE. UU. mes a mes. En este caso, el mercado espera que la inflación subyacente del PCE se sitúe en el 0.2% intermensual. Llevando esto a 2 decimales - simplificando, una lectura por encima del 0,25% (que redondea a 0,3% MoM) sería positiva para el USD y aumentaría la perspectiva de una subida en septiembre o noviembre. Una lectura por debajo del 0.15% y el USD probablemente encuentre vendedores.

Deflactor del IPC subyacente de EE. UU. (viernes, 22:30 AEST) - Creo que tiene sentido eliminar los efectos de base y analizar la inflación de EE. UU. mes a mes. En este caso, el mercado espera que la inflación subyacente del PCE se sitúe en el 0.2% intermensual. Llevando esto a 2 decimales - simplificando, una lectura por encima del 0.25% (que redondea a 0,3% MoM) sería positiva para el USD y aumentaría la perspectiva de una subida en septiembre o noviembre. Una lectura por debajo del 0,15% y el USD probablemente encuentre vendedores.

PMI compuesto del Reino Unido(lunes, 18:30 AEST): el mercado espera que el PMI compuesto se sitúe en 52.3, un ritmo de crecimiento más lento que el 52.8 registrado en junio. Aunque se espera que el índice de difusión manufacturero se sitúe en 46.0, dado que el mercado está dividido a partes iguales entre una subida de 25 o 50 puntos básicos en la reunión del 3 de agosto del Banco de Inglaterra, la libra esterlina podría ser especialmente sensible a cualquier sorpresa a la baja en el PMI de servicios, que se espera que se sitúe en 53.0 puntos. Cualquier cifra por debajo de 50 indica un descenso de la actividad con respecto al mes anterior.

IPC francés y alemán (viernes 16:45 y 22:00 AEST) - aunque muchos estarán centrados en la reunión del BCE, los datos del IPC de cada país podrían afectar al euro. El consenso medio del mercado es que el IPC francés se sitúe en el 4.2% interanual y el alemán en el 6.2%

PMI compuesto de la UE (lunes 18:00 AEST): Otro punto de datos que podría llamar la atención de los traders del EUR. El mercado espera que la impresión compuesta se desacelere a 49.6 (desde 49.9). Sabemos que la fabricación será débil, pero cualquier lectura por debajo de 50 en la impresión del PMI de servicios sorprenderá y provocará volatilidad en el EUR.

Encuesta sobre préstamos bancarios en la zona del euro (martes a las 18:00 AEST): el mercado esperará cierto endurecimiento en los estándares de préstamos bancarios. Este es un punto de datos que muchos no tendrán en su radar, pero tiene cierta importancia a nivel macro.

Índice de costos de empleo del segundo trimestre de EE. UU. (ECI - Vie 22:30): el mercado ve el ECI en 1.1% (desde 1,2%); sabemos que la Fed observa de cerca el ECI como un indicador de las presiones salariales. Creo que el USD reacciona ante un resultado extremo; por encima del 1.3 % o por debajo del 0.9%.

Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.

_(1).jpg?height=420)