原油在这个市场中找不到任何支持,买盘完全枯竭。这些变动背后有许多基本触发因素,如汽油库存增加以及有迹象表明需求下降等,但美国原油的急剧下跌(现在已经下跌了14%左右)似乎是由于清算了过度持有的多头头寸而被加速。

_Contract.png)

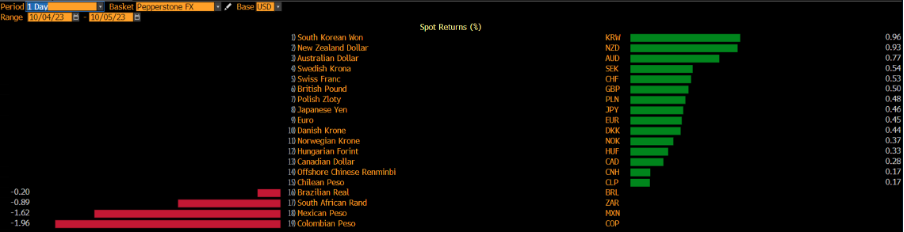

原油价格已跌至82.70美元至78.00美元之间,过去12个月的交易量也集中在这个区域,因此在清算之后可能会促使市场趋于盘整。然而,在我们看到更好的支撑之前,很难挡住这个下跌趋势。汽油价格也从2.85美元下跌,原油交易商正在密切关注这一情况,随后裂解差价也大幅下降。显然,对于能源股票来说这并不是良好环境,投资者对做空XLE ETF或进行多空交易(做空XLE / 做多XRT)表现出浓厚兴趣。石油货币也受到抛售压力,CLP(哥伦比亚比索)和MXN(墨西哥比索)受到空头交易者的持续关注。USDCLP需要更高的风险容忍度,尽管与EURUSD相比,你需要因价格波动和趋势潜力而支付更高的点差,但正如我们在日线图上看到的那样,USDCLP一路上涨。

在G10外汇市场中,尽管原油价格有所波动,挪威克朗(NOK)和加拿大元(CAD)表现不错,但我们看到南半球的货币表现更好,NZDCAD的多头头寸仍在累积,并且看起来有望进一步上涨。

天然气也需要密切关注,因为价格正在重新测试并收于整个2023年维持的价格范围的顶部。我们还看到价格在经历一段时间的高度压缩后坚决收于布林带的上轨,趋势交易者可能已经注意到了这一点。国际能源署(IEA)发布了小于预期的库存数据,并预测美国西北部和中西部地区将出现较冷的天气,这些消息都成为了触发因素。从技术角度来看,我们已经经历了多次虚假的启动,但价格趋势始于突破,这可能是一些动能和趋势账户关注的图表。我喜欢多头头寸,但如果价格反转回到2.98美元,我会止损。

外汇市场当天的波动情况

关于美元,我们已经连续两天看到美元指数(DXY)下跌,而多头在美国非农就业报告(NFP)前减少了部分头寸。我们看到美国国债市场有一些购买力,2年期国债收益率下降3个基点,至5.01%,美国10年期国债也下降了1个基点,至4.71%。在利率市场中,我们看到11月1日的美联储FOMC会议预期仅有6个基点的加息,而12月份的会议累计加息为9个基点 - 实际上,市场认为美联储在这里加息的概率非常低。我们预计 2024 年隐含降息幅度将小幅增加,特别要关注3个月担保隔融资利率(SOFR)期货。在这里,我们现在看到对2024年已经定价了89个基点的削减预期 - 通过TradingView上的图表CME:SR3Z2023-CME:SR3Z2024可以看到这一点 - 如果这一趋势继续发展,那么我们可能会看到美元多头进一步减少仓位。

非农就业报告(NFP)显然是近期的风险事件 - 市场预计9月份将新增17万个就业岗位,估计范围在25万至9万之间。失业率预计将从3.8%降至3.7%,劳动参与率可能在这里再次发挥作用,平均每小时工资预计将保持在4.3%的年增长率。

很难考虑针对就业报告的策略,因为我们需要关注许多关键变量。我认为我们正在进入一个失业率变得重要且可能在非农就业报告中占据更关键地位的阶段。显然,美元多头希望非农新增岗位在20万以上,失业率在3.7%或更低。而空头则希望失业率在3.8%以上,非农新增在16万以下。然而,情况可能不会那么明确。

下周的美国消费者价格指数(CPI)仍然是最重要的事件风险,美国第二季度的企业盈利也开始受到关注。

Related articles

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。

_(1).jpg?height=420)

.jpg?height=420)