过去一周,黄金持续下跌,跌破了关键心理支撑位3300美元。关税协议释放的积极信号和美国股市的强劲反弹大幅削弱了黄金的吸引力。不过,市场对7月降息的预期上升,对美联储政策独立性的担忧加剧,以及美元走软,依然为金价提供了支撑。

展望未来,除了持续的贸易谈判外,投资者还应密切关注本周的美国就业数据和辛特拉论坛,这两大事件可能为美联储的利率路径提供更明确的指引,并可能影响黄金市场的走势。

跌破关键支撑,技术面释放警报

从XAUUSD日线图看,黄金延续自6月中旬以来的回撤。随着空头势力增强,上周五价格首次自1月以来收于50日均线以下,突破了关键技术支撑。3300美元关口未能守住,金价当日收盘低于该水平。截至周一早盘,黄金徘徊在3270美元附近。

若空头压力持续,价格可能会在4月中旬的低点附近3170美元区域寻求支撑。反之,如果多头回归并成功收复3300美元及50日均线,可能标志着反弹的开始。

TACO重现,股市回暖:双重利空驱动金价承压

虽然中东地缘局势迅速缓和是本轮回调的导火索,但持续下跌的真正推动力是贸易摩擦缓解和股市飙升,这两大因素共同削弱了黄金的避险需求。

贸易方面,“TACO交易”再次显效。上周,贝森特呼吁取消899条款实施报复性关税,随后周五又表示可能在劳动节(9月1日)前达成协议,使得7月9日的关税暂停期限更像形式。尽管美加因数字服务税问题谈判受阻,美欧双方仍对达成协议充满信心。整体贸易氛围好转,缓解了市场焦虑,给黄金带来压力。

情绪回暖也蔓延至股市,纳斯达克和标普500指数连续七天上涨,均刷新历史高点。日经指数和德国DAX40也表现亮眼。投资者从防御性抛售转为“害怕错过”(FOMO),进一步削弱黄金吸引力。

美联储鸽声渐浓,利率预期成金价关键

但黄金并未出局。硬币的另一面是,美联储多位官员——包括鲍曼和沃勒——近期转向鸽派。尽管5月核心PCE同比达2.7%,略高于预期,但三个月年化增速骤降至仅1.7%,强化了年内降息的预期。数据显示,7月降息概率从13%升至18%,降息预期提升对无息黄金构成利好。

另一个支撑因素是对美联储独立性的担忧加剧。白宫试图干预货币政策,特朗普威胁10月前提名鲍威尔继任者。若“影子主席”提前上任并在鲍威尔任期结束前干预政策,可能严重打击市场对美国货币政策的信心。这将推动避险需求,并加速全球去美元化趋势,对黄金有利。

此外,美元走软和实际收益率下降,进一步降低持有黄金的机会成本。与此同时,各国央行持续增持黄金储备,巩固了黄金价格的底部支撑。

综上所述,黄金目前承压,正测试关键技术支撑位。贸易紧张缓和与股市上涨抽走了避险资金,但美联储鸽派言论、贸易摩擦和美元疲软依然为金价筑底。我个人倾向于逢低买入,但若价格跌破3280美元,则需重新评估策略。

非农数据成最大变数,辛特拉会议或引发波动

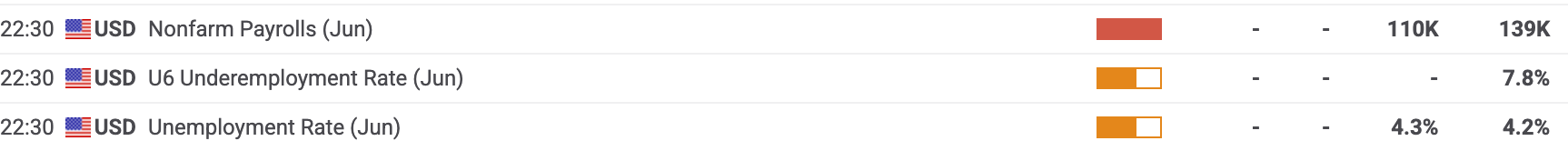

本周最重要的风险事件是周五的美国非农就业报告。市场预期新增11.0万个就业岗位,远低于上月的13.9万,失业率小幅上升至4.3%。

鉴于美联储积极评估何时启动降息,市场对下行数据的敏感度可能高于上行。如果新增就业低于10万,失业率升至4.4%,7月FOMC会议更可能成为“实况”,至少为9月降息铺路。

此外,本周一至周三举行的辛特拉论坛也值得关注。欧洲央行行长拉加德、美联储主席鲍威尔以及另外三位主要央行行长将发表讲话。他们对通胀风险、经济放缓、关税政策的看法及对利率路径的暗示,均可能引发黄金市场波动。

随着黄金市场波动加剧、关键事件接连上演,抓住时机,交易Pepperstone’s 黄金差价合约,点差最高可下调 30%,助你把握市场良机。

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。

.jpg)