- ไทย

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- Español

- Português

- لغة عربية

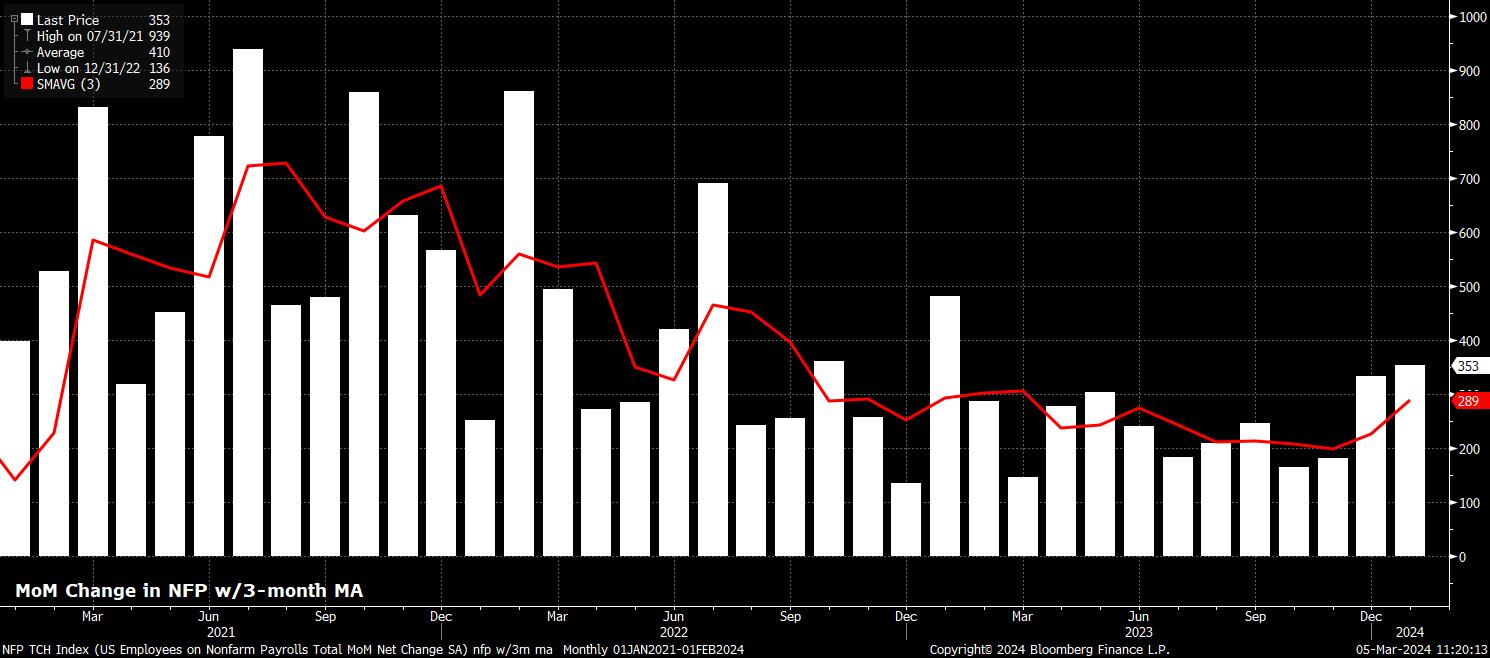

El consenso ve las nóminas no agrícolas principales habiendo aumentado en +200k el mes pasado, una desaceleración desde el ritmo de +353k visto al principio del año, y moderadamente por debajo de la ganancia mensual promedio de +255k vista el año pasado, aunque aún a un ritmo que se mantendría por encima de los aproximadamente +120k requeridos para mantenerse al ritmo del crecimiento poblacional. Como siempre, el rango de pronósticos para la impresión de NFP es amplio, desde +125k hasta +260k, con la regla general aplicable, de que una impresión alrededor de +/-30k del consenso puede considerarse ampliamente como 'en línea'.

En cualquier caso, si el NFP se imprime en línea con el consenso, pendiente de revisiones a los datos de los 2 meses anteriores, esto arrastraría el promedio de 3 meses de ganancias de empleo a +295k, un máximo de 11 meses, una señal clara de que todavía hay poco enfriamiento del mercado laboral.

Los indicadores líderes para la impresión de nóminas no agrícolas son bastante mixtos. Tanto las solicitudes iniciales como las continuas de desempleo aumentaron en la semana de la encuesta, por +26k y +66k respectivamente, aunque ambos indicadores se mantienen en niveles históricamente bajos. Mientras tanto, los últimos PMI también apuntan a posibles riesgos a la baja para el pronóstico de +200k, con la encuesta de manufactura ISM indicando un empleo contrayéndose a un ritmo más rápido (el subíndice cayendo a 45.9 desde 47.1 anterior, y la encuesta de servicios equivalente cayendo a 48.0, también implicando contracción MoM.

El informe de empleo de ADP, mientras tanto, debe como siempre ser ignorado, ya que tiene una correlación negativa con las cifras oficiales de BLS, además de que ADP mismo ha señalado recientemente que su informe "no tiene la intención de pronosticar el informe mensual de empleos del Bureau of Labor Statistics". Es hora de, si aún no lo ha hecho, sacar esa entrada de los modelos utilizados para sus conjeturas del sorteo de NFP.

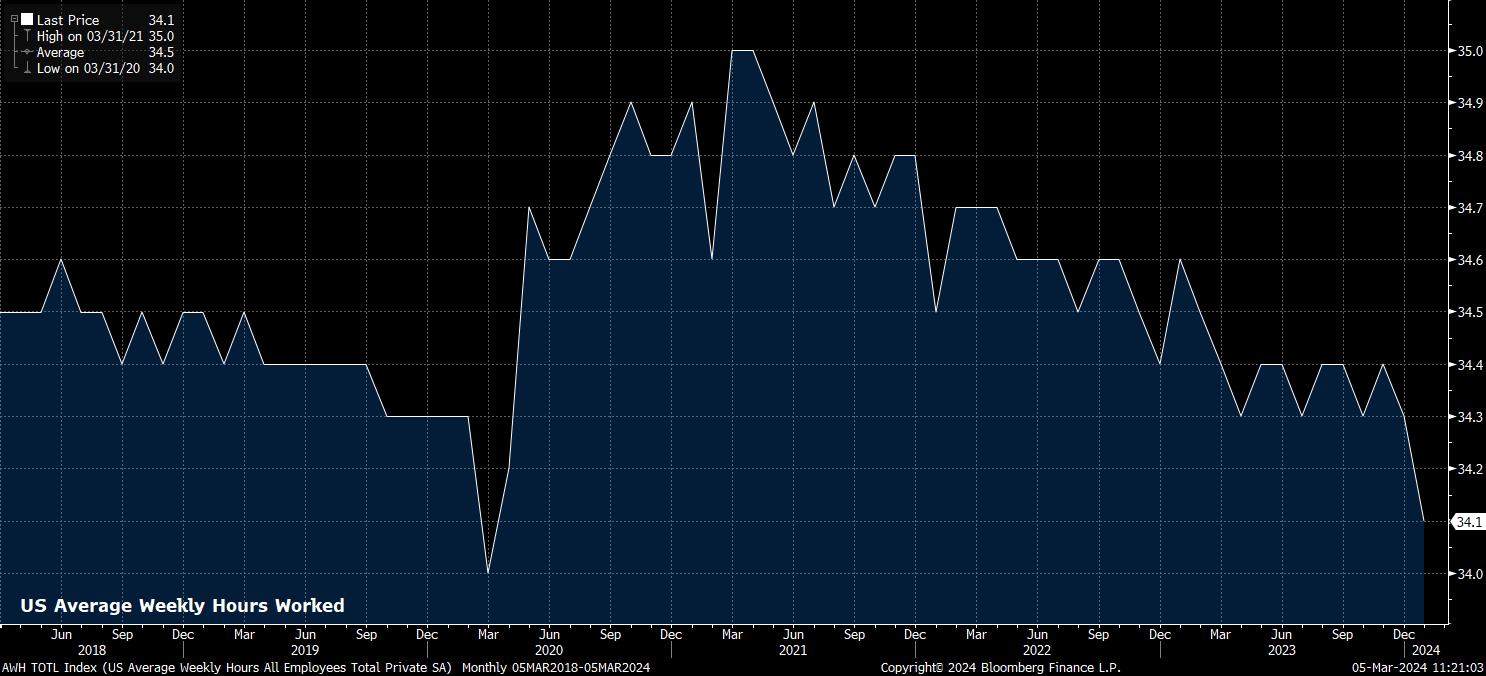

Aparte del ADP, el informe de empleos de NFP de febrero planteará un par de preguntas. Primero, será un intento de medir el grado en que el ajuste estacional impactó los sorprendentemente calientes datos de enero, y en qué medida esto contribuye a una desaceleración posterior en la contratación en el informe de febrero. En segundo lugar, está la pregunta de cuánto el clima adverso sesgó los datos de enero, con un retorno a condiciones climáticas más regulares probablemente verá el promedio de horas trabajadas por semana subir a 34.3, desde un previo 34.1, con la impresión de enero siendo la más baja desde que la pandemia golpeó por primera vez en marzo de 2020.

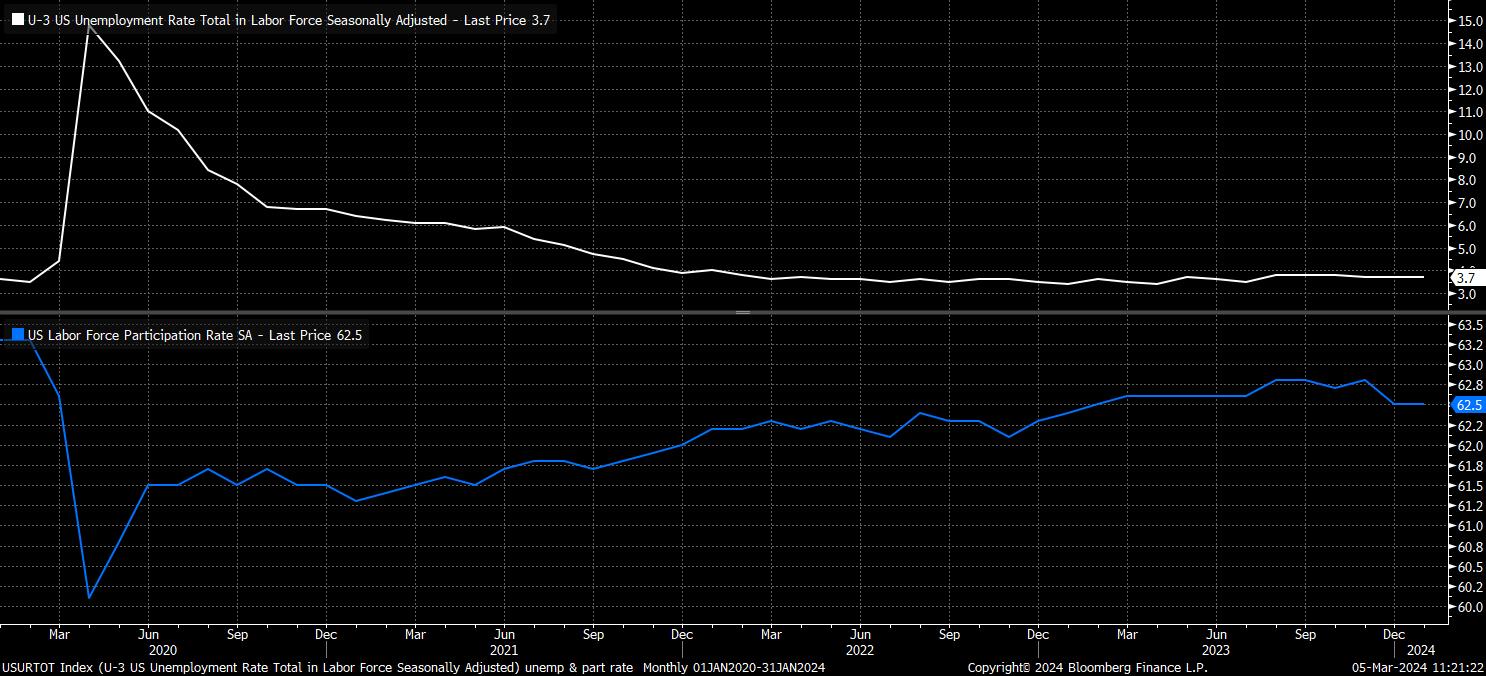

Pasando a otras áreas del informe de empleos, se espera que el desempleo se mantenga estable en el 3.7% en febrero, lo que representaría el cuarto mes consecutivo en dicho nivel. Claramente, esto sigue significando un mercado de trabajo ajustado, aunque el esperado aumento de 0.1pp MoM en la participación laboral a 62.6% probablemente sería una señal agradable para los responsables de políticas. Esto es ya que el progreso del mercado laboral continúa siendo relativamente ampliamente distribuido a través de todas las franjas de la economía, particularmente después de la inesperada caída en la participación hacia el final de 2023.

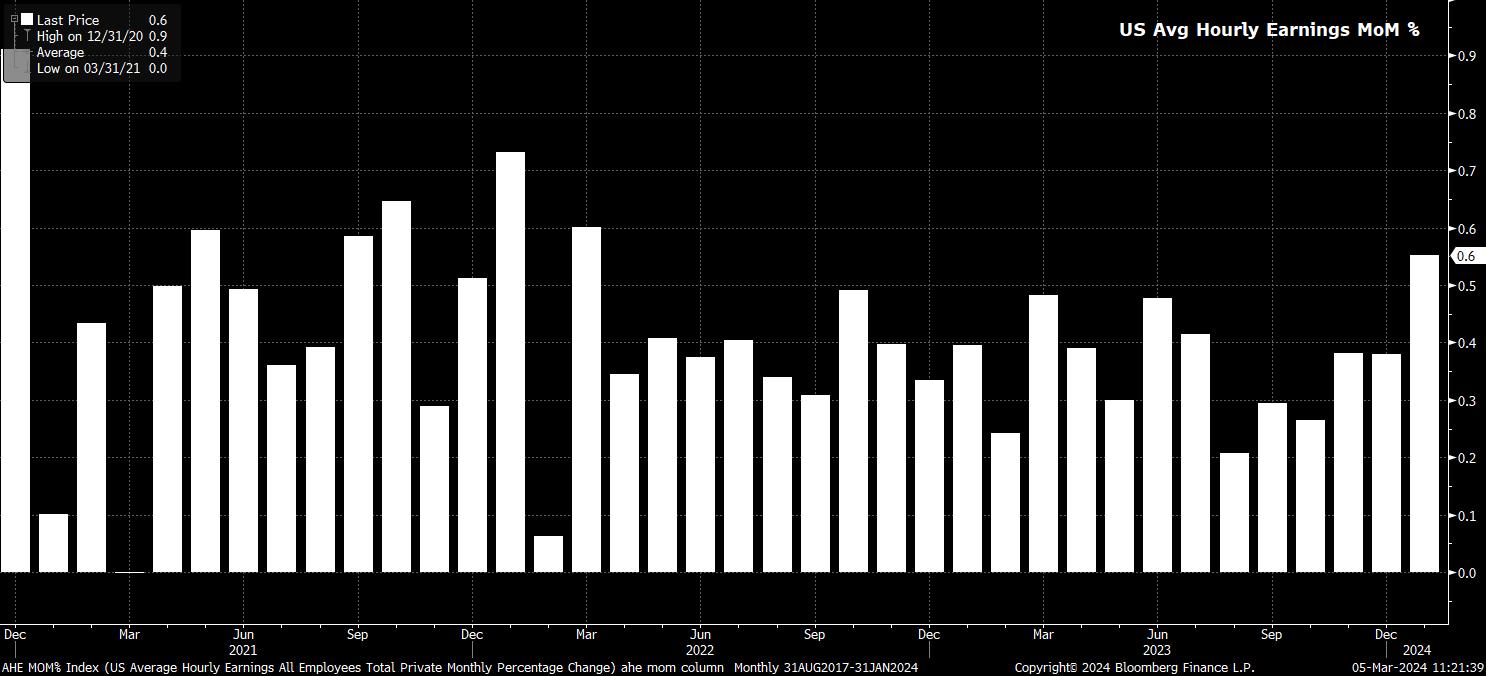

Mientras tanto, se espera que el crecimiento de los ingresos promedio se enfríe desde la tasa alta cercana a 2 años de 0.6% vista en enero, a un mucho más modesto 0.2% el mes pasado.

En términos anuales, se anticipa que el crecimiento de los ingresos se modere hasta el 4.3%, descendiendo desde el 4.5% previo. Esta tendencia sugiere que el aumento real de los ingresos podría situarse en un rango estimado de 1.2-1.3%, sujeto a las variaciones que presente el informe del Índice de Precios al Consumidor (CPI) de febrero. Este ajuste podría contribuir a mitigar algunas de las inquietudes sostenidas acerca de la inflación de servicios, la cual ha sido impulsada persistentemente por el dinámico mercado laboral.

Dicho todo esto, uno naturalmente se pregunta qué impacto podría tener el informe de empleos en las perspectivas de política, la fijación de precios del mercado y el sentimiento en general.

Mientras que las advertencias habituales de que los responsables de políticas no reaccionarán excesivamente a un solo punto de datos se aplican, parece particularmente improbable que el informe de empleos de febrero mueva significativamente la aguja en términos de la probable trayectoria de política del FOMC: un recorte en marzo, o mayo, ahora está firmemente descartado ya que los responsables de políticas continúan buscando datos adicionales que indiquen que la inflación está de hecho retornando al objetivo del 2%, mientras que un recorte en junio sigue siendo el caso base, y probablemente continuará siendo así incluso si el informe de empleos fuera a sorprender a la baja, rompiendo una racha de tres victorias consecutivas contra el consenso.

Por el contrario, es difícil imaginar un conjunto de cifras de empleo más caliente de lo esperado provocando un reajuste significativamente hawkish de las expectativas de política. La semana pasada, por primera vez, USD OIS valoró precisamente 75bp de relajación este año, justo en línea con la expectativa mediana del 'dot plot' de diciembre del FOMC. Aunque un reajuste dovish modesto ha tenido lugar desde entonces, con alrededor de 80bp de recortes actualmente en la curva, es difícil imaginar a los mercados, en esta etapa, fijando un camino más hawkish que lo que los responsables de políticas han indicado, al menos no hasta que los nuevos puntos se revelen al concluir el FOMC de marzo en un par de semanas.

Con eso en mente, el equilibrio de riesgos probablemente se inclina hacia una reacción del mercado más significativa en caso de una decepción de los datos, que en caso de una superación. Sin embargo, con eso dicho, los mercados también harían bien en prestar atención al 'modus operandi' de la Fed de no reaccionar excesivamente a una sola impresión. Naturalmente, sin embargo, es poco probable que este consejo sea atendido, con las acciones y bonos enfrentando riesgos a la baja en una impresión caliente, mientras que el dólar probablemente encontraría demanda; lo opuesto, obviamente, es cierto en una figura más fresca.

En el gran esquema de las cosas, sin embargo, es muy improbable que un informe de empleos descarrile por completo el tema continuo de 'excepcionalismo estadounidense', ni disipará las expectativas de que la economía logrará un 'aterrizaje suave'. Como tal, el camino de menor resistencia probablemente continuará llevando al alza para el dólar.

_2024-03-05_11-22-45.jpg)

En una vena similar, un informe de empleos no cambiará la dirección de viaje más amplia para la política monetaria, con el próximo movimiento en la tasa de fondos federales siendo una reducción, la finalización de la restricción cuantitativa a mediados de año, y el retorno de la inflación hacia el objetivo del 2% dando a los responsables de políticas la flexibilidad de recortar cuándo y cómo les guste, y proporcionar inyecciones de liquidez de tan gran magnitud como sea necesario, donde se necesiten. En consecuencia, el telón de fondo a medio plazo para el riesgo sigue siendo de apoyo, con una reducción prolongada en las acciones poco probable, y la demanda de inmersión probablemente permanecerá significativa.

Ready to trade?

It's quick and easy to get started. Apply in minutes with our simple application process.

เนื้อหาที่ให้ไว้ในที่นี้ไม่ได้จัดทำขึ้นตามข้อกำหนดทางกฎหมายที่ออกแบบมาเพื่อส่งเสริมความเป็นอิสระของการวิจัยการลงทุน และด้วยเหตุนี้จึงถือเป็นการสื่อสารทางการตลาด แม้ว่าจะไม่อยู่ภายใต้ข้อห้ามใดๆ ในการจัดการก่อนการเผยแพร่การวิจัยการลงทุน แต่เราจะไม่แสวงหาผลประโยชน์ใดๆ ก่อนที่จะส่งมอบให้กับลูกค้าของเรา