- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Fed presenta nuevo control del mandato inflacionario ¿Cómo ha reaccionado el mercado?

Arranca Jackson Hole y con esto se ha introducido un cambio a uno de los mandatos más importantes de la Reserva Federal, el control de las presiones inflacionarias. En su cuarentaidosava celebración, Jerome Powell, presidente de la Fed y quien lidera la congregación, mencionó que ahora la Reserva Federal permitirá que la inflación se establezca por encima del nivel objetivo de 2%.

Cómo recordamos, desde el 2012, y con la finalidad de proporcionar estabilidad al sistema económico / financiero, el banco central norteamericano estableció que buscaría fijar las presiones inflacionarias en cercanía, aunque por debajo del umbral de 2%.

No obstante, en años recientes, con ligeras excepciones, el perfil de los precios se vio limitado, y con el nuevo tropiezo económico causado por el COVID-19, la Fed se encaminaba a mayores complicaciones para mantener a la inflación en torno al punto objetivo.

Por ende, en un proceso de revisión de política monetaria en el cual el banco central había estado trabajando desde el último año, se ha introducido un nuevo mandato en el cual se analizará la inflación bajo un esquema de tipo promedio. De esta manera, siempre y cuando las presiones de los precios no sean descabelladamente alcistas, la Fed permitirá que la inflación supere momentáneamente el 2% y promedie así en torno al nivel objetivo. Cómo recapitulación, anteriormente la Fed ajustaba su política monetaria cuando las expectativas inflacionarias se ubicaban en torno al 2%. Ojo con no confundir los niveles inflacionarios y las expectativas de inflación.

Aterrizando este nuevo esquema, prácticamente la Fed ha anunciado que mantendrá la política bajo un perfil expansionista por un mayor periodo de tiempo. En este frente, la entidad monetaria mencionó que no se esperan incremento de tasas de interés sino hasta pasado el 2022.

Adicionalmente, otro punto el cual recibió modificaciones fue el área laboral, donde la Fed mencionó que permitirá que la tasa de desempleo se plasme por debajo de su nivel natural sin ajustes a la política monetaria. Esto ya que esto anteriormente dicha dinamica se hubiera considerado como una condición que conduciría a incrementos en los precios.

En comentarios por parte de Jerome Powell, “Dado que la economía está siempre en evolución, la estrategia del FOMC para alcanzar sus objetivos -nuestro marco normativo- debe adaptarse para hacer frente a los nuevos desafíos que se plantean.”

En los mercados, los rendimientos de los bonos estadounidenses se encontraron como uno de los activos con mayor reacción a las noticias provenientes desde Jackson Hole.

Rendimiento bono estadounidense a 10 años

Fuente: TradingView

En este caso, y bajo la perspectiva de una mayor inflación futura, los bonos recibieron considerables presiones bajistas, incrementando así el rendimiento del tenor a 10 años. Vale la pena recalcar que la dinámica de precios ha superado la directriz bajista provenientes de los máximos de marzo y esto podría denotar el comienzo de un nuevo perfil al alza en el rendimiento de la renta fija. Situación desfavorable para los mercados accionarios…

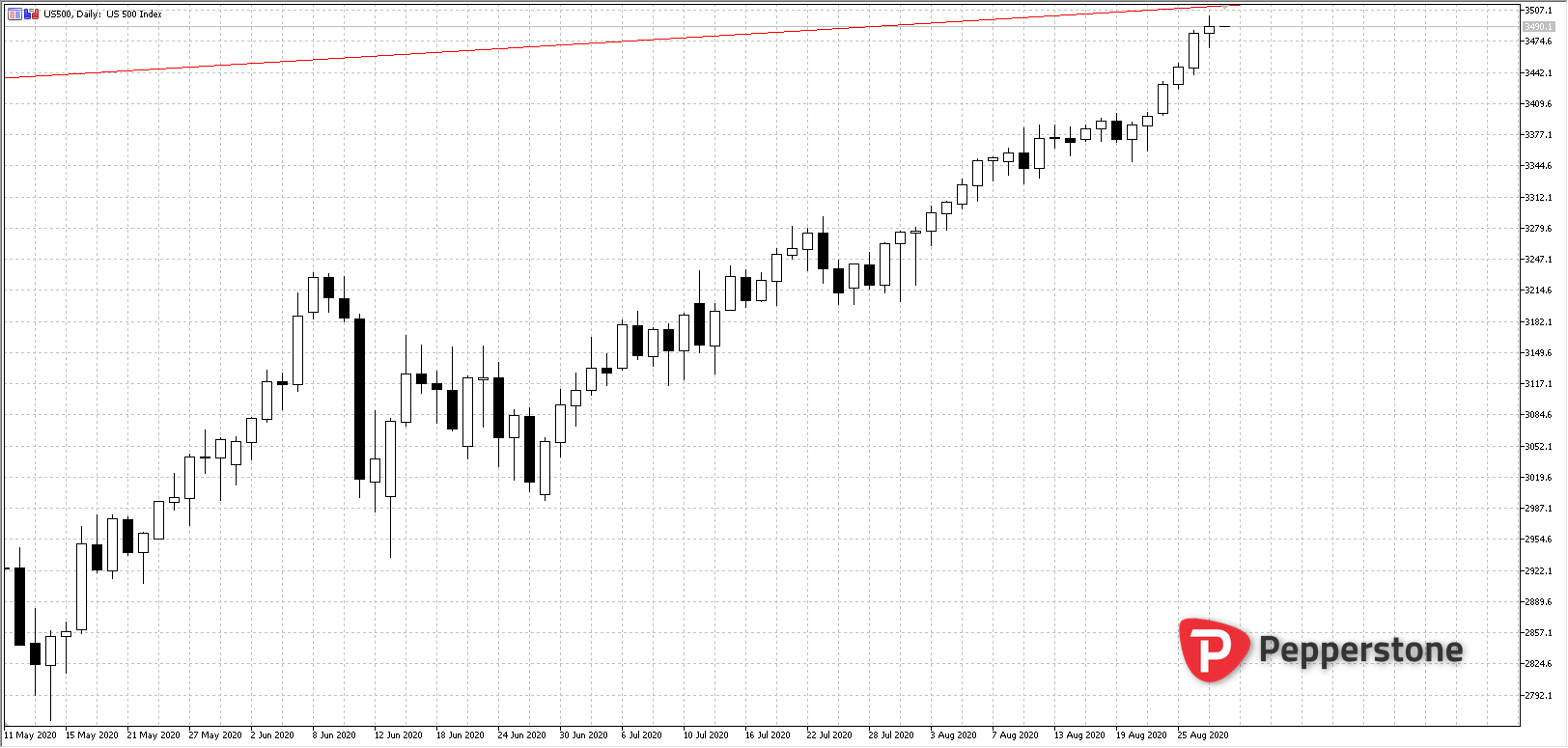

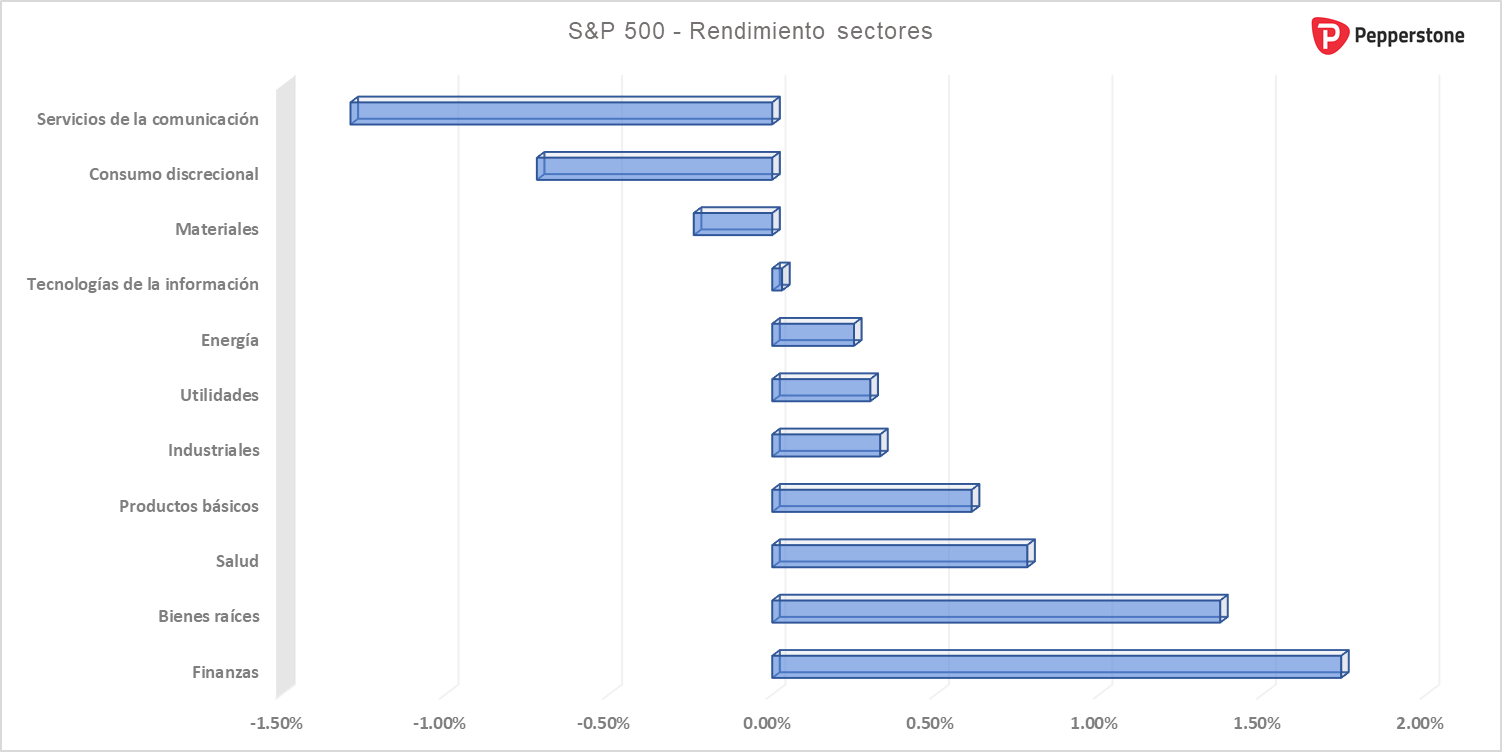

En el ámbito bursátil el S&P 500 se ha desempeñado con resultado neutros, aunque llegando al nivel objetivo mencionado anteriormente de 3,500 puntos. A nivel sectorial destacan los avances del sector financiero bajo la dinámica de rendimientos mayores en la renta fija.

La dinámica en los bonos ha apoyado al dólar estadounidense, el cual ha cotizado fuertemente al alza ante un bastante débil yen japonés. Enfoque alcista en directriz bajista proveniente de los máximos del 2020.

Cómo conclusión, dada la apertura a esta nueva dinámica en torno a la inflación, va a ser de suma importancia continuar monitoreando el rendimiento de la renta fija, ya que, de continuar sus avances, esto podría descarrilar el reciente momentum histórico en los mercados de riesgo.

Related articles

Artículos más leídos

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.