- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Analisis

S&P 500 se anota otro récord histórico de cara a simposio de Jackson Hole ¿Qué esperar?

Si bien los mercados comúnmente operarían de manera módica de cara a un evento como el simposio de Jackson Hole, en Wall Street continúa la fiesta. En esta ocasión, el parteaguas de la semana presenta un nuevo máximo histórico para el S&P 500, donde el representante norteamericano registra avances cercanos al uno por ciento, acercándose así al umbral psicológico clave de 3,500 puntos.

Detrás de esta dinámica, no obstante, no todo es color de rosa, ya que los avances se encuentran lejos de ser un movimiento coordinado y en su lugar, el empuje está llevandose a cabo una vez más por los gigantes del sector tecnológico. Como hemos reiterado en varias ocasiones, las compañías tecnológicas tienen un gran peso en el frente bursátil estadounidense y, por consiguiente, con resultados favorables, estas tienen la capacidad de arrastrar consigo al índice norteamericano.

Esto puede ser observado de manera bastante clara donde desde un punto de vista sectorial, prácticamente la mitad de los sectores continúan presentando desempeños desfavorables.

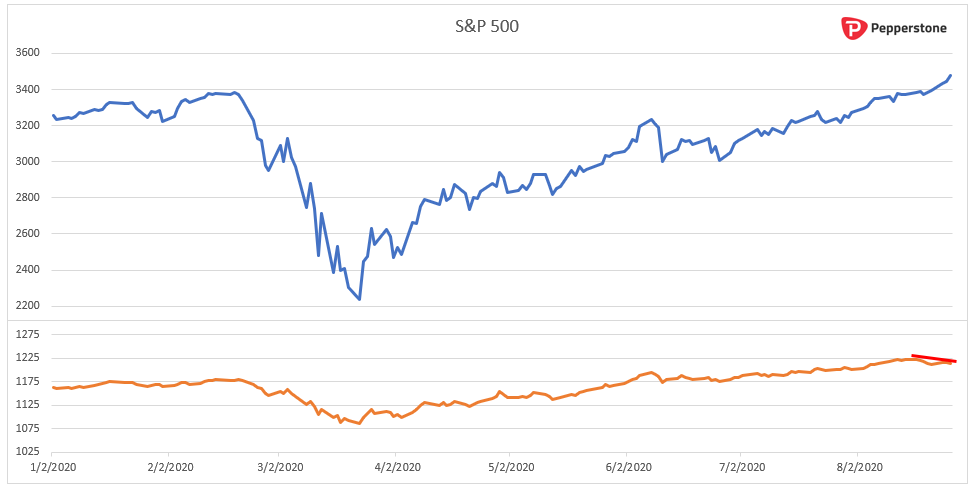

Esta perspectiva también puede ser observada desde otro ángulo a través de la divergencia entre el S&P 500 y el indicador de avances y declives. Aquí, esta herramienta nos indica claramente que, si bien el representante estadounidense se mantiene avante, cada vez menos compañías son parte de los avances y, por ende, dependiendo mayormente de unas cuantas compañías relacionadas al ámbito tecnológico.

Si bien es aceptable asumir que estas compañías se encuentran desempeñándose de mejor manera dado el nuevo mundo en el que se vive, la cuestión se encuentra en torno a que es lo que continuará apoyando a los activos de riesgo en general.

Aquí es donde el simposio del día de mañana podría cobrar amplia relevancia en cuanto a cómo continuará desempeñándose el ámbito bursátil.

En primera instancia es de suma importancia establecer el principal enfoque de la reunión y para este 2020, en donde el aclamado simposio se llevará a cabo de manera virtual dadas las restricciones que ha presentado la actual crisis de salud, el punto de relevancia se establecerá en torno a las perspectivas inflacionarias.

Cómo recordamos, a partir del 2012, y bajo el mandato de Ben Bernanke, la Reserva Federal estableció un mandato donde la entidad buscaría controlar que los incrementos de los precios generalizados estuvieran cercanos, aunque por debajo del 2%.

Aunque previamente la inflación registró ciertos puntos donde los precios superaban este umbral, en términos generales podemos observar que las presiones inflacionarias han sido en términos generales limitadas.

Ante las nuevas condiciones económicas, las cuales fueron ampliamente azotadas por el Coronavirus, por consiguiente, las expectativas se encuentran en que ahora será aún más complicado alcanzar el objetivo establecido.

Bajo dicha situación, las expectativas se han encaminado a que la Reserva Federal introducirá el siguiente mes una metodología donde se permitirá que la inflación supere temporalmente el umbral de 2%.

Por consiguiente, el día de mañana podríamos obtener cierta dirección en torno a si se permitirán los avances en los precios y de efectivamente adoptarse esta metodología, esto muy probablemente repercutiría en los rendimientos de la renta fija.

Hay que recordar que a medida que incrementan las expectativas de inflación esto tiende a repercutir negativamente en el valor de los bonos actuales y, consecuentemente, en rendimientos de la renta fija al alza.

En este caso, los rendimientos de los bonos tienden a ser un factor bastante influyente en la operativa del mercado bursátil y si registramos rendimientos mayores, esto podría poner fin al actual momentum alcista en la renta variable.

Esto, obviamente, dependiente de una condición adicional, la herramienta alterna del control del rendimiento de la curva de bonos. En cuanto esto, no obstante, la Fed ha descartado cualquier adaptación.

Gráfico diario S&P 500

Técnicamente hablando, personalmente considero que el enfoque en el S&P 500 se mantiene en la resistencia del triángulo de expansión, mientras que su principal condicional se establecerá en la directriz bajista del rendimiento del bono estadounidense a 10 años.

Gráfico diario Rendimiento bono estadounidense a 10 años

Fuente: TradingView

Related articles

Artículos más leídos

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.