- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

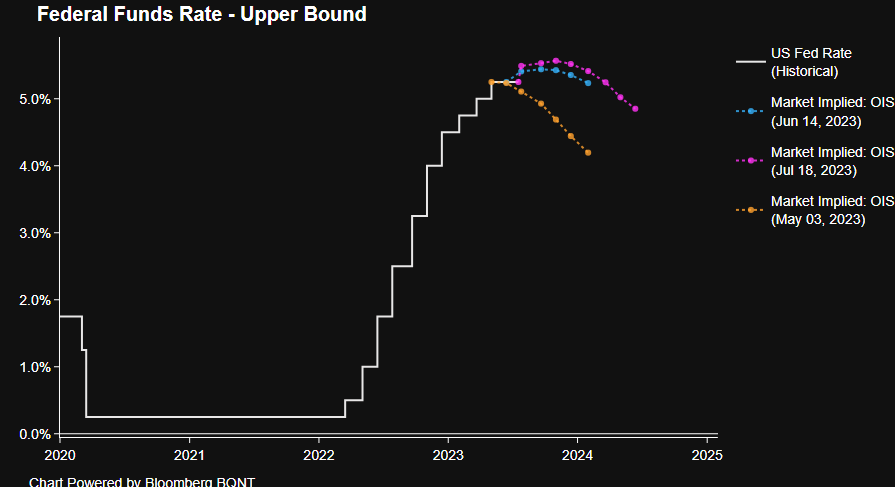

Sin embargo, para los mercados financieros, es probable que la atención se centre en la orientación del Comité en términos de la trayectoria futura de las tasas, es decir, si sigue siendo probable un nuevo aumento en el otoño, como se indica en el gráfico de puntos de junio.

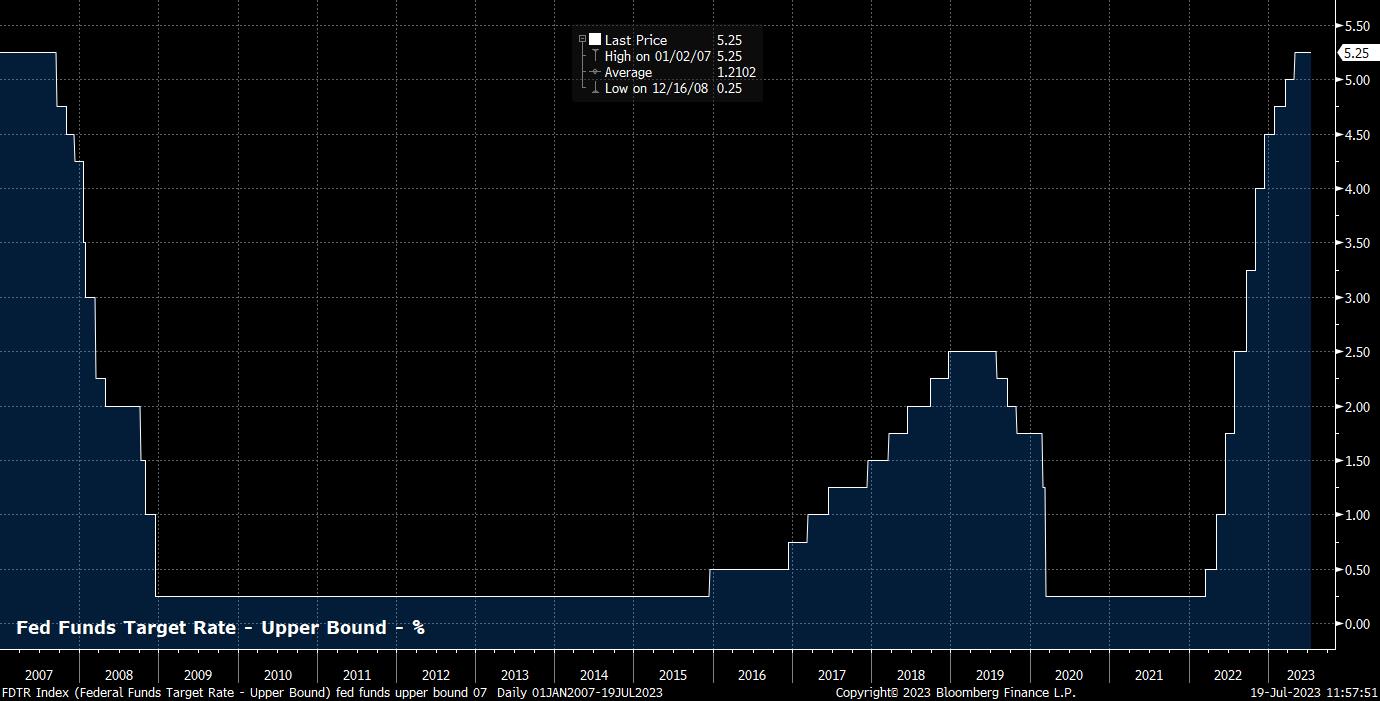

Tanto los mercados monetarios como los futuros de fondos federales cotizan casi por completo un aumento de 25 pb en esta reunión, lo que llevaría el rango objetivo para la tasa de fondos federales a 5.25% - 5.50%, con el mercado de tasas implicando aproximadamente un 95% de probabilidad de tal resultado, lo que demostraría que la decisión de junio resultó ser la "pausa" que esperábamos, en lugar de una pausa total en el ciclo de aumento.

Dado que tal resultado es, en la medida de lo posible, totalmente valorado, el enfoque de los mercados financieros volverá a recaer en la guía que emite el FOMC con respecto a la trayectoria futura de la tasa. En la reunión de junio, el Comité reiteró su postura dependiente de los datos para determinar futuros cambios de política, señalando que tendrán en cuenta "el endurecimiento acumulativo de la política monetaria, los retrasos con los que la política monetaria afecta la actividad económica y la inflación, y el desarrollo económico y financiero".

Es probable que esta guía se mantenga, con cualquier compromiso previo de acción después de las vacaciones de verano muy poco probable, especialmente considerando que hay dos informes del mercado laboral y otros dos registros de inflación, entre las reuniones de julio y septiembre. A pesar de esto, sigue siendo probable un aumento adicional de 25 pb, particularmente si la economía se mantiene tan resistente como en la actualidad, ya sea en las reuniones de septiembre o noviembre.

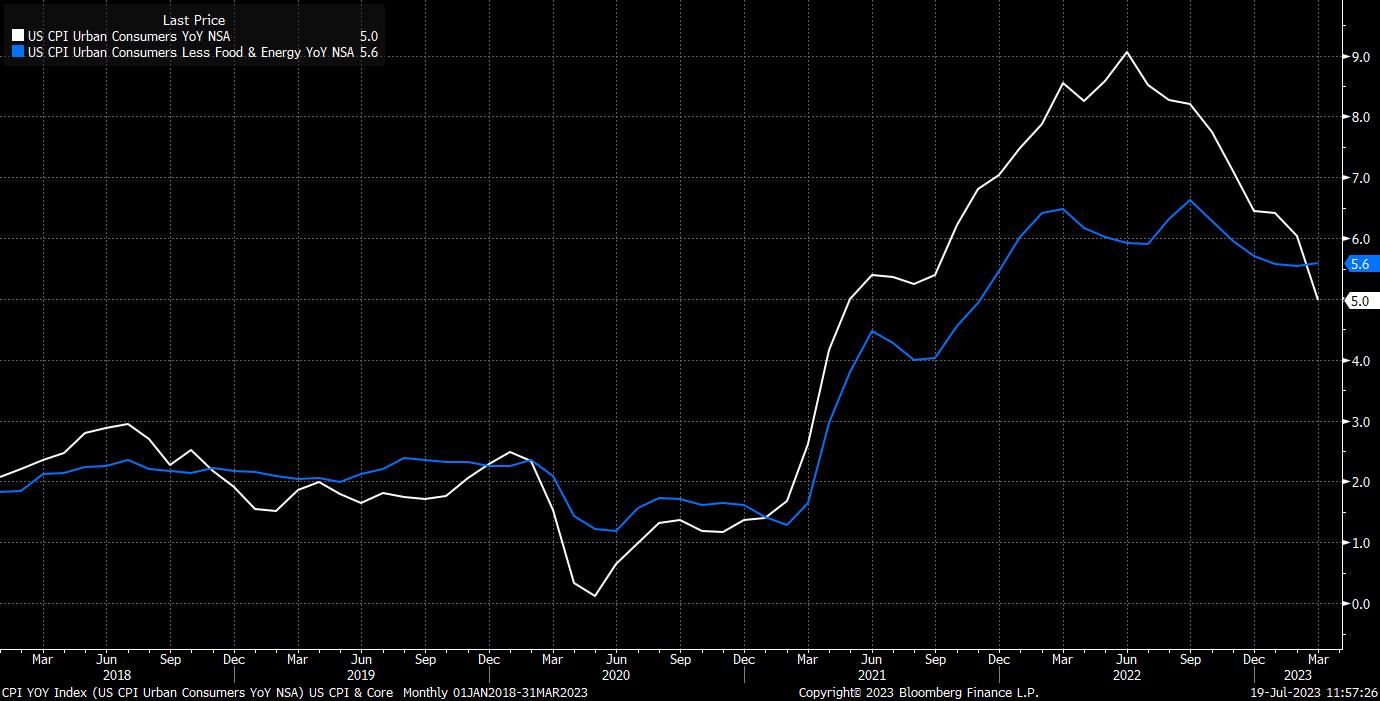

Sobre el tema de la economía, los datos entrantes han seguido evolucionando en línea con las expectativas del FOMC. La inflación general ha seguido disminuyendo año contra año, con el IPC cayendo al 3 % interanual el mes pasado, el nivel más bajo desde marzo de 2021, ya que el IPC subyacente cayó por debajo del 5% interanual por primera vez en más de 18 meses.

Sin embargo, los efectos base de la inflación elevada observada el año pasado están distorsionando un poco esas cifras interanuales. El presidente Powell ha señalado esto anteriormente, tendiendo a favorecer un enfoque en la inflación en el sector de servicios, que está demostrando ser mucho más rígido que el de bienes, y en medir la inflación mediante la anualización de una serie de impresiones intermensuales, lo que elimina el sesgo causado por las comparaciones interanuales. Al mirar a través de esta lente, la inflación sigue siendo elevada: la inflación de los servicios básicos aumentó un 6.2 % en junio, mientras que el IPC básico general aumentó a una tasa anualizada de más del 4%. En consecuencia, hay muchas municiones para los halcones de la Fed, y el presidente Powell, si así lo desea, para argumentar que el progreso para llevar la inflación de vuelta a la meta sigue siendo insatisfactorio.

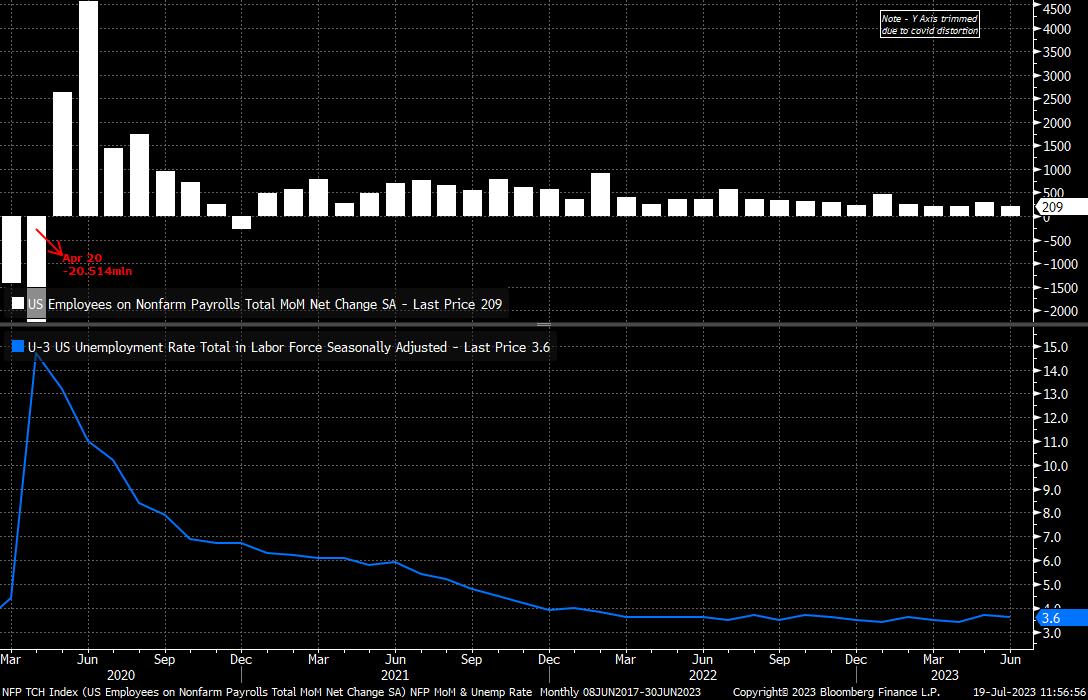

Aunque el proceso de desinflación puede estar funcionando más lento de lo deseado, el endurecimiento aplicado hasta ahora parece haber tenido un impacto limitado en el mercado laboral, probablemente para alivio de los responsables de la formulación de políticas. Las nóminas no agrícolas principales aumentaron en 209k en junio, un poco por debajo de las expectativas del mercado, aunque sigue siendo un ritmo saludable que está cómodamente por encima de las ganancias laborales promedio mensuales observadas antes de la pandemia. Además, el desempleo se mantiene considerablemente por debajo de la mayoría de las estimaciones del nivel de equilibrio en 3.6%, mientras que la participación en edad productiva sigue aumentando, alcanzando el 83.5% el mes pasado, el nivel más alto desde principios de 2002.

Esta es, quizás, una de las razones por las que el crecimiento de las ganancias se mantiene relativamente contenido, con ganancias promedio por hora que aumentaron un 0.4% intermensual en junio y un 4.4% interanual, un ritmo que, si bien apunta a un crecimiento positivo de los salarios reales, es poco probable que amenace con cualquier forma de espiral de salarios y precios. Será interesante, aunque una pregunta para septiembre, si el FOMC continúa viendo que el desempleo aumenta al 4.1 % para fin de año, lo que requeriría un rápido deterioro de las condiciones del mercado laboral desde los niveles actuales.

Claramente, tanto el mercado laboral como el contexto inflacionario justifican una postura política agresiva continua, no solo en términos de la probabilidad de nuevas alzas de tasas a corto plazo, sino también de mantener las tasas en el nivel actual durante un tiempo considerable.

El panorama de crecimiento respalda esta opinión, ya que el sector de servicios sigue teniendo un buen desempeño, compensando la continua debilidad en la industria manufacturera. El PIB creció un 2.0% revisado al alza sobre una base intertrimestral anualizada en los primeros tres meses del año, mientras que la estimación GDPNow de la Fed de Atlanta apunta a un ritmo de crecimiento similar, aunque un poco más rápido, en el segundo trimestre. Mientras esta resiliencia continúe, es probable que el FOMC tenga poco deseo de suavizar la retórica y la configuración de políticas agresivas actuales.

En ese sentido, es probable que el presidente Powell pronuncie otra conferencia de prensa agresiva, con el guion presumiblemente, en general, una repetición de los comentarios del mes pasado, dado que ha habido pocos cambios significativos en las perspectivas económicas en el período intermedio.

En consecuencia, el balance de riesgos para los mercados financieros parece inclinado hacia una sorpresa agresiva. Aunque un aumento de 25 pb en esta reunión tiene un precio completo, los mercados ven solo 6 pb de ajuste adicional durante el resto del año, mientras que también prevén alrededor de 44 pb de recortes (desde los niveles actuales) en el primer semestre de 2024. Ese ritmo parece bastante exagerado, con el presidente Powell potencialmente dando a los mercados una revisión de la realidad en términos de este precio moderado, lo que probablemente lleve a que se elimine cierto grado de esta relajación.

Tal eventualidad plantea un riesgo alcista para el USD, que la semana pasada rompió a la baja el rango YTD, cotizando a su nivel más bajo desde principios de 2022 frente a una cesta de pares.

_d_2023-07-19_11-55-52.jpg)

100.85 sigue siendo el nivel clave en el que es probable que se centren los mercados, ya que ha demostrado ser un soporte para el dólar durante todo el año y ahora es probable que se convierta en una fuerte resistencia. En otras partes del G10, vale la pena tener en el radar 1.12 en EUR/USD, 1.30 en GBP/USD y 140.00 en USD/JPY.

En cuanto a las acciones, es probable que cualquier sorpresa hawkish del FOMC se encuentre con un movimiento instintivo a la baja, tal vez incluyendo el descenso del S&P por debajo del nivel de 4,500, que el mercado superó hace una quincena.

Sin embargo, es probable que cualquier desventaja sea relativamente limitada, ya que los alcistas tienen un control firme sobre la estructura en este momento, particularmente porque el repunte muestra signos de expansión al haberse previamente concentrado en gran medida en el sector tecnológico. En ese sentido, es probable que las publicaciones de ganancias de las "grandes tecnologías" y otras sean el principal impulsor del apetito por el riesgo por el momento, en lugar de un FOMC que es poco probable que sacuda significativamente el barco antes de las vacaciones de verano.

Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.