- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Opiniones de trading, ¿Se encuentra el mercado Forex indicando mejores tiempos para el dólar estadounidense?

Vemos a los clientes agresivamente posicionados en largo en el USD en todos los ámbitos, contrarrestando la debilidad del USD y posicionados para un movimiento a corto plazo de reversión a la media. Desde una perspectiva fundamental, podemos observar el mercado de tasas de interés y ver menos razones inmediatas para perseguir la caída del USD aquí, donde el escenario más probable es que el precio siga consolidándose.

Una subida hasta 100.50 - el antiguo mínimo del rango YTD - podría ser muy reveladora. Un rechazo de este antiguo rango (ahora resistencia), con el precio acelerando a la baja, podría obligar a nuevos cortos en el USD. Posteriormente, una ruptura de cierre por encima de los 100.50 podría sugerir un rechazo de estos niveles inferiores y ofrecer un margen para 101.50/102.

Tasas de interés: ¿preocupación para los cortos del USD?

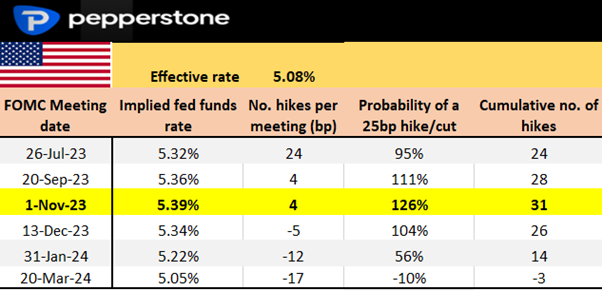

Un aspecto que me preocupa a la hora de vender dólares aquí, especialmente frente a la libra esterlina, es lo que se valora en las tasas de interés de los mercados. Aquí vemos que la probabilidad implícita de que la Fed suba los tipos 25 puntos básicos la semana que viene es del 94 %, por lo que el mercado considera que la subida de la semana que viene es un hecho.

Sin embargo, la probabilidad implícita de una nueva subida en la reunión de septiembre es del 11%, y parece demasiado baja. Una lectura del 0.3% o superior (intermensual) en el deflactor del PCE subyacente de junio (publicado el 28 de julio) y de nuevo en la lectura del IPC subyacente de julio en EE. UU. (10 de agosto), y el mercado de tipos podría estar fácilmente valorando en un 50% la posibilidad de una subida en septiembre y en un 80% la posibilidad de que la Fed suba en noviembre. Una gran ventaja para el USD.

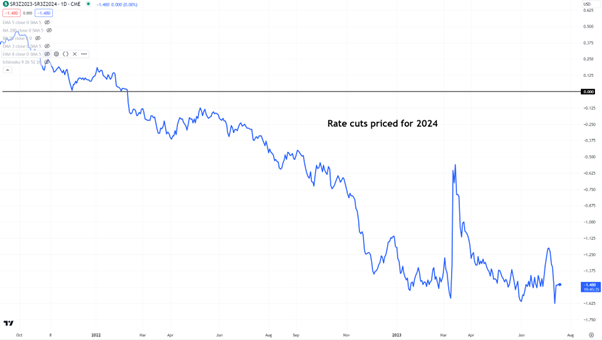

También podemos mirar los futuros de tipos de interés SOFR y ver 147 puntos básicos de subidas para 2024 - los usuarios de TradingView pueden ver esto a través de CME:SR3Z2023-CME:SR3Z2024. Manteniendo la mente abierta, 6 recortes de tipos en 2024 se ven abundantes. El mercado está valorando que la inflación de EE. UU. se está acercando al objetivo, lo que permitirá a la Reserva Federal bajar los tipos de un entorno restrictivo a uno más neutral.

En esencia, el mercado está diciendo que la Fed no sólo será el primer banco central del G10 en recortar sino también el más agresivo cuando empiece.

La reciente fijación de precios de los recortes adicionales de la Fed hasta 2024 es una de las razones por las que hemos visto al USD bajo presión y al oro intentando volver a los $2,000.

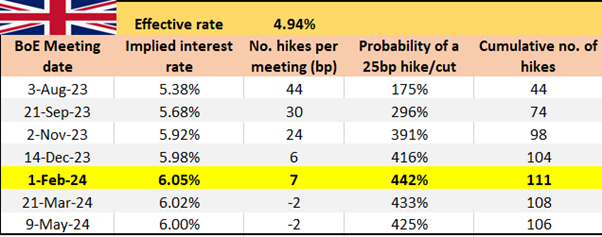

Es improbable que se cumplan las expectativas de subidas de las tasas de interés en el Reino Unido

Si nos fijamos en las expectativas de tipos del Reino Unido (valoradas por los swaps del Reino Unido), vemos que las expectativas de tipos bancarios máximos en febrero de 2024 se sitúan en el 6.05%, y aunque esto puede tardar en hacerse realidad, lo considero demasiado elevado. El dato del IPC del Reino Unido de hoy arrojará luz, y aunque hemos visto que los últimos cuatro datos del IPC del Reino Unido han estado por encima de las expectativas del consenso del mercado, con el mercado manteniendo una enorme posición larga en GBP en medio de unos precios de tipos tan elevados, un dato del IPC por debajo del consenso podría afectar realmente a la GBP.

Si el BoJ no modifica el YCC, podría subir el USDJPY

Si el Banco de Japón aumenta el límite de rentabilidad del JGB a 10 años al 0.75% o 1% (desde el 0.5%), esto incentivaría a los fondos de pensiones japoneses a invertir una mayor parte de su capital en el mercado de bonos nacional.

Por lo tanto, parte de la reciente fortaleza del yen se debe a que los operadores de divisas se han adelantado a este posible cambio, aunque los comentarios del gobernador del Banco de Japón, Ueda, en la reunión de líderes financieros del G20 en la India sugieren que no tienen prisa por actuar. En caso de que el Banco de Japón no modifique su política monetaria, el USDJPY podría subir considerablemente.

UK rate hike expectations unlikely to eventuate

If we look at UK rate expectations (priced by UK swaps), we see peak bank rate expectations in Feb 2024 at 6.05%, and while this may take time to realise, I see this as too rich. Today’s UK CPI print will enlighten, and while we’ve seen the last four UK CPI prints come in above market consensus expectations, with the market running a huge GBP long position amid such elevated rates pricing, a below consensus CPI print could really impact GBP.

El ciclo de subidas del BCE se acerca a su fin

Knot, miembro del Consejo de Gobierno del BCE (un halcón), ha detallado que las subidas más allá de la reunión del BCE de la próxima semana "serían una posibilidad, pero no una certeza". Quizá sea la primera vez que un conocido halcón del BCE respalda la opinión del mercado de que estamos cerca del final del ciclo de subidas en Europa.

El mercado de tipos ve al BCE subiendo la semana que viene y una última subida en octubre, pero esa es la última del ciclo. Si observamos los diferenciales de tipos "reales" entre la UE y EE. UU. a 10 años, veremos que favorecen la apreciación del dólar.

Así pues, algunas señales de alarma sugieren que la relación riesgo-recompensa en el USD se está desplazando hacia el lado largo; sin embargo, como siempre, el precio es cierto, y reaccionamos en consecuencia.

Pero cuando observo la dinámica de los tipos de interés, me parece que la reversión a la media del USD puede ser la dirección más probable; ya veremos.

Reunión del FOMC (27/7 04:00 AEST) - Se espera una subida de 25 pb, pero la Reserva Federal no declarará la victoria, sino que ofrecerá la opinión de que aún queda trabajo por hacer y de que están preparados para volver a subir - una postura agresiva que depende de los datos.

Reunión del BCE (27/7, 22:15 AEST): La subida de 25 pb está asegurada, pero nos acercamos al final del ciclo.

Reunión del Banco de Japón (28/7, sin hora fijada) - Un cambio en la política es una llamada super importante y, si se mueven, podría tener grandes implicaciones para el mercado mundial de bonos y el JPY.

IPC del 2T de Australia (26 de julio, 11:30 AEST): Mañana conoceremos los datos de desempleo, pero el IPC podría decidir si el Banco de la Reserva de Australia sube 25 puntos básicos o se detiene en la reunión del Banco de la Reserva de Australia del 1 de agosto.

Reunión del politburó chino (día 28) - Una reunión clave - dadas las recientes tendencias económicas, el mercado esperará una serie de medidas de estímulo tangibles, pero ¿cumplirán las expectativas?

Resultados del segundo trimestre en EE. UU.: El 48% de la capitalización bursátil del S&P500 publica sus resultados esta semana.

Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.