过去一周,黄金由跌转涨,在$3370 附近遭遇阻力。美国7月非农就业数据远不及预期,提高美联储 9 月降息的概率,而且特朗普关于关税的新一波声明和美联储潜在的人事变动,让避险需求水涨船高。两大因素共同为黄金上行提供动能。

本周,美国 ISM 服务业 PMI和美联储官员讲话值得关注,可能会对金价造成短期波动。

黄金反弹受阻,$3,370成关键拐点

从XAUUSD日线图来看,尽管上周中段金价一度跌破$3,300关口,技术面形势转弱,但周五的强劲反弹为多头重新注入信心。金价当日大涨2.2%,不仅完全收复了上周的跌幅,还一举重返50日均线上方。然而,$3,370水平未能被有效突破,作为短期阻力。

本周一早盘,随着空头力量回归,金价再度回落至50日均线附近。如果本轮调整跌破该均线,$3,300将是首个重要支撑位,随后需关注5月末与6月末形成的局部低点 $3,250能否有效托底。反之,若金价能够企稳回升并突破$3,370,甚至进一步站上$3,400,黄金有望重启更具趋势性的上行行情。

两大风险 + 一项更新:黄金避险属性回归

7月末,黄金承压的两大主要因素是贸易谈判气氛有所缓和导致避险需求减弱,以及美联储维持观望态度,使得持有黄金的机会成本上升。然而,上周后半段这些局面出现了明显转变。

关税方面,鉴于特朗普此前与欧洲、日本和墨西哥等谈判态度缓和,市场原本期待8月1日TACO 策略再次出现,但事与愿违。相反,白宫坚持对未达成协议的国家征收高额关税,包括瑞士39%、加拿大35%、印度25%,和巴西50%,让贸易不确定性再次升温。

对于已与美国达成协议的主要经济体而言,其承诺的巨额投资缺乏清晰透明的实施细则。与此同时,随着8月12日关税暂停期临近,美中之间的临时贸易协议依然不明朗,市场情绪明显承压。

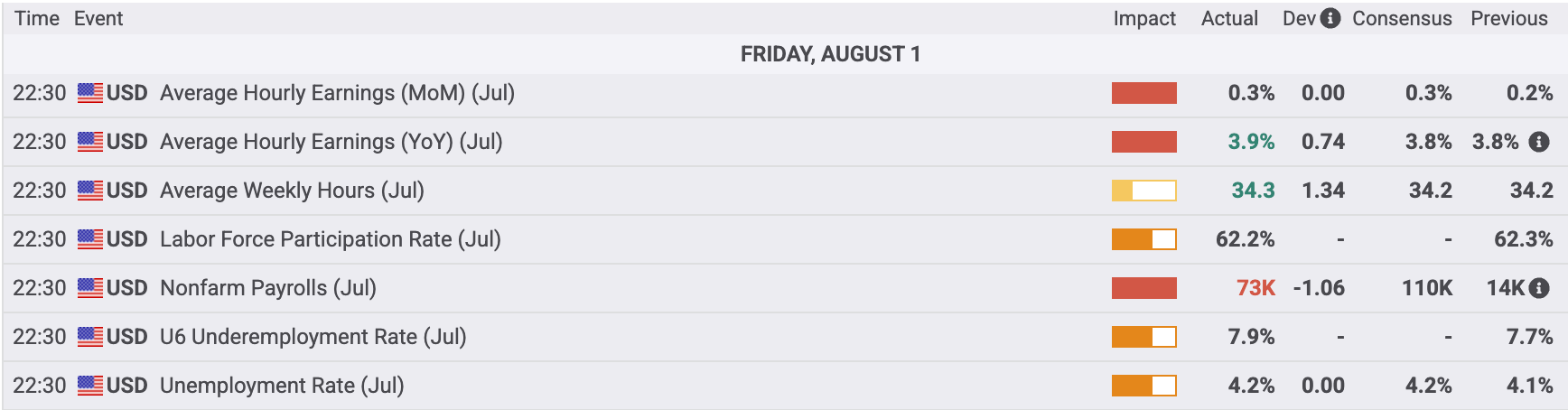

同样令人担忧的还有美国非农数据爆冷。7月美国非农就业仅增加了7.3 万,远低于市场预期,也低于“就业维持水平”。更糟的是,前两个月的数据被大幅下修了共计25.8万,创下除疫情时期外的最大修正幅度。同时,失业率如预期小幅升至4.2%。交易员对美国经济下行风险的定价,以及对美联储降息过迟的质疑迅速增加。

此外,特朗普以就业数据“被操控”为由,宣布将解雇劳工统计局(BLS)局长,这一举措削弱了交易员对美国官方机构的信任。关税不确定性和这一信任危机共同推高了黄金的避险需求。

尽管第四季度通胀预期增加,鉴于劳动力市场状况显著恶化,目前市场普遍预计,9月FOMC会议降息25个基点的概率接近90%。伴随着美债收益率曲线的大幅跳水和美元大幅走软,作为无息资产的黄金因此受益明显。当然,美股回调也释放出部分流动性,促使资金重新流向黄金。

除了关税和美国经济前景这两大焦点外,美联储理事库格勒本周宣布辞职。特朗普借此机会提名新理事,或将打破当前理事会的鹰鸽平衡,甚至推动“影子主席”提前掌权。美联储独立性面临挑战,这不仅增强了黄金的避险吸引力,也可能刺激央行增加黄金采购,利好多头表现。

多重变量交织,黄金酝酿趋势

总体来看,最近黄金多头力量增强,但尚未打破震荡格局。关税的不确定性、劳动力市场的疲软、美联储降息预期的升温和潜在的人事变动,共同为国际黄金的上涨提供了强劲动能。我认为,周一早盘黄金的回调更多体现为技术面驱动的空头入场,而非基本面改善。在上述宏观背景未发生根本改变的前提下,如果金价能够稳守在$3,370上方收盘,将有望继续打开上行空间。

展望本周,市场需密切关注白宫对关税问题的进一步表态,以及相关经济体可能采取的反制措施。潜在的负面消息可能加剧避险情绪,从而推高黄金买盘。

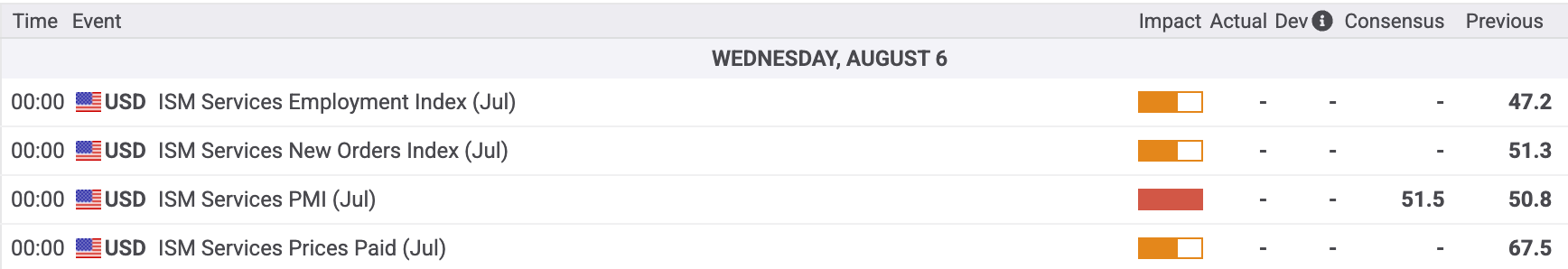

相比于上周,本周一级经济数据相对稀缺,但美国7月ISM服务业PMI仍具看点。市场预期该指数将从前值50.8回升至51.5。然而,在当前对经济放缓信号高度敏感的市场环境下,若数据意外走软甚至跌回收缩区间,或将进一步增强黄金的吸引力。

此外,本周多位美联储官员将陆续发言。在非农大幅走弱和通胀趋缓的背景下,市场几乎已消化9月降息的预期,但对于降息幅度(25还是50个基点)以及是否进入连续降息周期,仍需从官员言论中寻找更多线索。虽然在9月初非农数据公布前,鲍威尔可能倾向维持策略灵活性,但若整体言论偏鸽,将有望为黄金提供更多上行动力。

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。

.jpg)