- Italiano

- English

- Español

- Français

Grandi temi per il 2024 - Che cosa può portare l'anno all'economia dell'Eurozona?

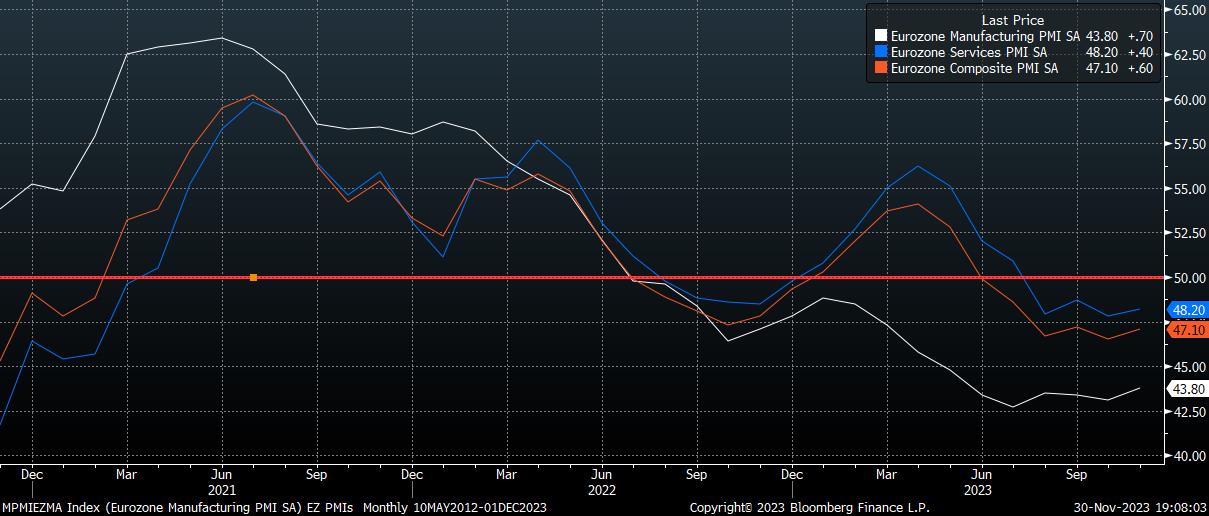

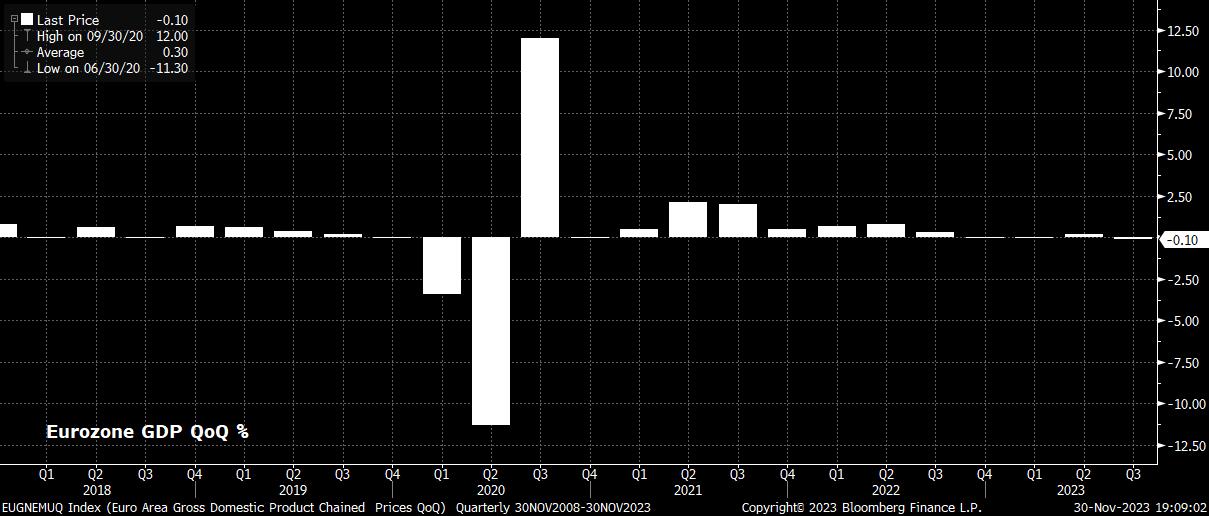

L'anno appena trascorso è forse quello delle occasioni mancate per l'Eurozona: l'avversione per una recessione invernale indotta dall'energia ha sorpreso i più, ma la resilienza nella prima parte dell'anno è stata seguita da un crollo dell'attività economica, piuttosto che da una qualsiasi forma di rimbalzo significativo. Le più recenti indagini PMI - sia a livello di blocco che a livello nazionale - lo dimostrano bene, e i timori di un ritorno dell'eurozona in recessione si sono riaffacciati con l'avvicinarsi della fine dell'anno.

Nella migliore delle ipotesi, i PMI in arrivo indicano una stagnazione, che potrebbe portare l'economia del blocco a continuare ad arrancare per un po' di tempo, fino a quando l'inflazione non sarà tornata all'obiettivo del 2% e la BCE sarà pronta ad allentare la politica e a fornire potenzialmente un po' di sollievo al lato della crescita nell'equazione.

Più realisticamente, tuttavia, questi indicatori anticipatori indicano che i rischi sono fortemente orientati verso il basso nelle prime fasi del 2024, in particolare con la "sala macchine" dell'Europa - l'economia tedesca - che fatica più della maggior parte degli altri paesi. A ciò si aggiungono naturalmente i forti venti esterni che il blocco continua a dover affrontare, con una domanda cinese che rimane anemica e tensioni geopolitiche che restano elevate, oltre ai problemi strutturali di lunga data che da tempo affliggono l'eurozona.

In breve, le buone notizie sul fronte della crescita sono relativamente poche. L'ambiente esterno rimane povero, gli indicatori anticipatori deboli, il credito appare debole, una politica fiscale coordinata a livello di blocco rimane inafferrabile e la politica monetaria rimane rigida, con gli effetti del ciclo di rialzi della BCE che si ripercuotono ancora sull'economia. Di conseguenza, si prospetta un altro anno di crescita lenta e al di sotto del potenziale.

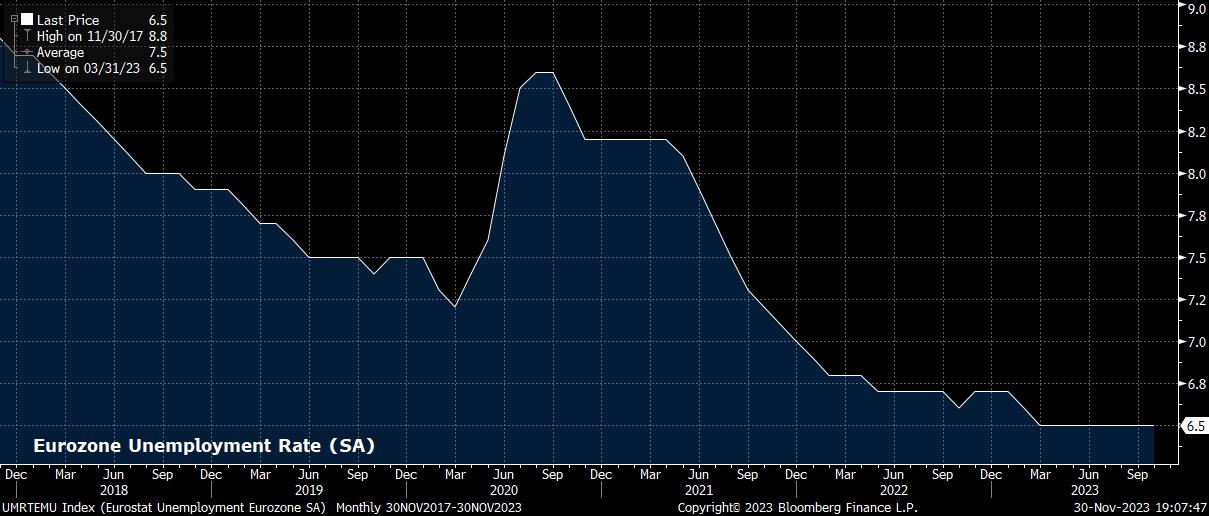

Tuttavia, il blocco potrebbe evitare una flessione più profonda grazie alla natura relativamente solida del mercato del lavoro dell'eurozona. A differenza degli sviluppi in altre economie dei Paesi industrializzati, negli ultimi tempi si sono registrati scarsi segnali di indebolimento delle condizioni di lavoro all'interno del blocco, con un tasso di disoccupazione che si è aggirato intorno al 6,5% per tutto l'anno e le imprese del settore privato che continuano a segnalare difficoltà di assunzione.

Una recessione più significativa richiederebbe probabilmente un indebolimento più marcato del mercato del lavoro, che finora i dati non sembrano indicare; pur essendo decisamente possibile, un tale scenario sembra al momento improbabile. Di conseguenza, i redditi delle famiglie dovrebbero rimanere relativamente solidi, aumentando in termini reali con l'affievolirsi dell'inflazione, sostenendo in qualche modo la spesa e aiutando il settore dei servizi in difficoltà.

Naturalmente, il lato positivo di questo ritmo di espansione economica così basso è che probabilmente porterà a un processo di disinflazione più rapido di quello osservato in altre economie del G10, sollevando anche la prospettiva che la BCE effettui i cosiddetti tagli "assicurativi", se i responsabili politici lo riterranno opportuno, al fine di evitare una recessione più profonda e molto più dannosa.

Sebbene l'OIS attualmente prezzi pienamente il primo taglio del tasso di deposito di 25 pb per il prossimo aprile, è probabile che il Consiglio direttivo voglia attendere maggiori informazioni e la certezza che l'inflazione sia su un percorso di ritorno al 2% prima di effettuare il primo taglio. Ciò è particolarmente importante alla luce del probabile impulso al rialzo dell'inflazione che si verificherà nel 1° trimestre del '24, anche se i rischi per l'inflazione dell'eurozona sono orientati al ribasso in questo momento, date le prospettive di crescita incerte e il panorama desolante sul fronte della domanda.

Nel complesso, i mercati monetari implicano attualmente circa 100 pb di tagli da parte della BCE nel 2024 che, pur essendo sostanzialmente in linea con l'entità dei tagli previsti per la FOMC, sembrano molto più probabili, visto il modo in cui sia i rischi di crescita che di inflazione puntano al ribasso.

Una politica più allentata, tuttavia, potrebbe rivelarsi una sorta di benedizione per l'economia dell'eurozona, dato che una rapida riduzione del tasso di deposito contribuirebbe a migliorare nettamente i fattori di crescita del blocco. In ogni caso, tra tutte le banche centrali del G10, la BCE sembra la più propensa a riportare i tassi a un livello neutro nel più breve tempo possibile, soprattutto in assenza di una politica fiscale coordinata in tutto il blocco.

Considerare le implicazioni di mercato di queste prospettive è alquanto complesso. Da un lato, tutti i segnali indicano un 2024 relativamente negativo per l'area dell'euro, con una crescita lenta destinata a continuare, che porterà la BCE ad allentare prima, e ad un ritmo più rapido, rispetto ai suoi omologhi del G10. D'altro canto, però, è probabile che un grado significativo di questo pessimismo sia già stato prezzato, mentre l'economia statunitense, che sta "recuperando terreno" rispetto a quelle dei paesi del mondo, potrebbe limitare in qualche modo l'impatto di eventuali sorprese negative sulla crescita.

Tuttavia, se i rischi per l'economia sono orientati decisamente verso il basso, si deve logicamente concludere che anche i rischi per la valuta comune sono orientati nella stessa direzione, in particolare mentre l'anno volge al termine con la coppia EUR/USD che viene scambiata ancora una volta in prossimità della soglia di 1,10. La coppia è stata incarnata da una serie di fattori che hanno portato a un aumento del tasso di cambio. Negli ultimi tempi, la coppia è stata caratterizzata da un trading relativamente legato al range, e tali condizioni potrebbero continuare ancora per un po'.

_Daily_01_2023-11-30_19-06-29.jpg)

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.