- Italiano

- English

- Español

- Français

Grandi temi per il 2024 - Cosa può portare l'anno all'economia statunitense

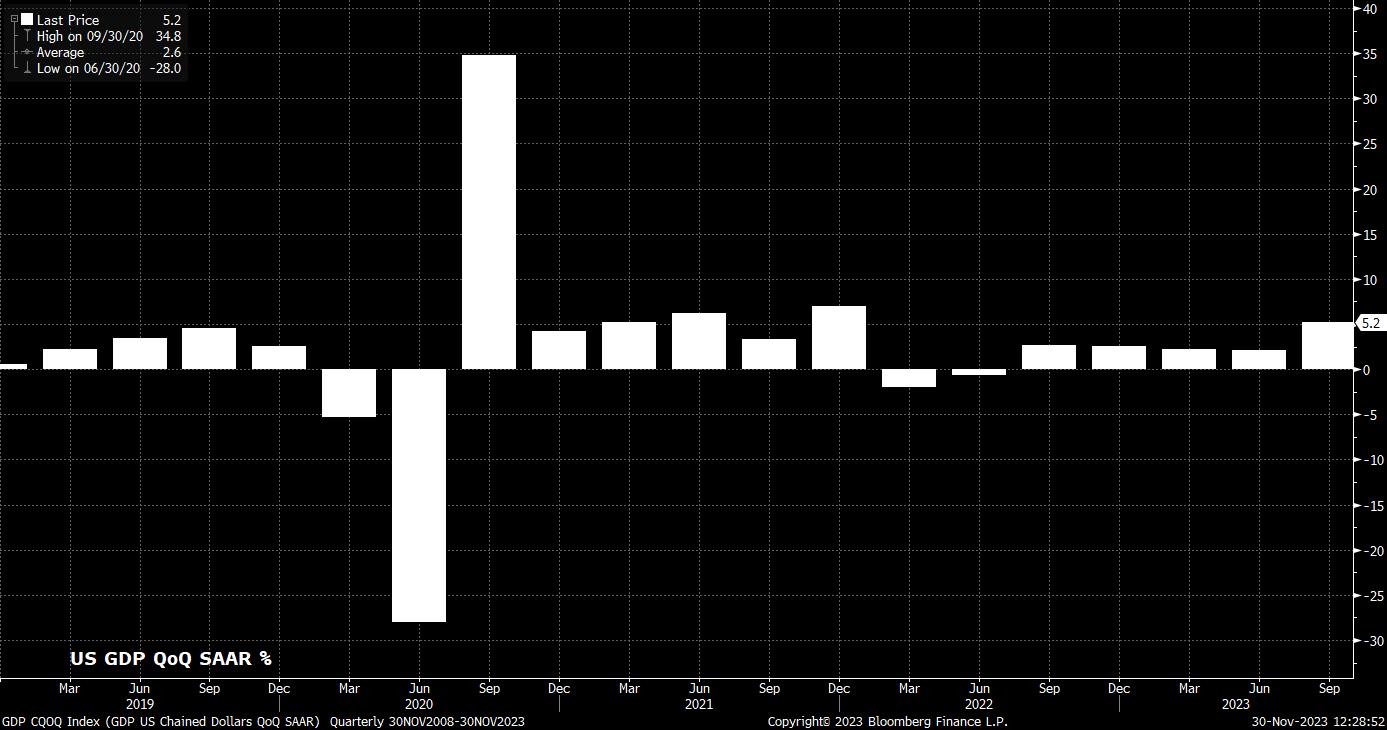

Come già detto, se il 2023 si è rivelato un anno di sorprendente tenuta per l'economia statunitense, è improbabile che l'anno a venire presenti le stesse condizioni di tranquillità. Tuttavia, come ben evidenziato dall'"eccezionalismo statunitense" che ha guidato i mercati finanziari per gran parte dello scorso anno, il ritmo di espansione economica registrato nel corso dell'anno, tra cui un frizzante aumento del PIL del 5,2% su base annua nel terzo trimestre, unito ai rapidi e sostanziali progressi compiuti per riportare l'inflazione all'obiettivo del 2% fissato dalla Fed, è stato a dir poco incredibile.

Tuttavia, nel 2024 ci aspettano altre sfide. In particolare, la domanda che si pone all'economia e ai responsabili politici è fino a che punto sia possibile completare l'"ultimo miglio" del processo di disinflazione, senza far precipitare gli Stati Uniti in una recessione. Sebbene sia quasi certo che la FOMC abbia effettuato l'ultimo rialzo del ciclo a luglio, gli effetti ritardati dell'inasprimento finora attuato continueranno a farsi sentire nei prossimi 12 mesi, rallentando ulteriormente lo slancio economico nel corso dell'anno.

Di conseguenza, il rischio di una recessione più profonda nel 2024 è più alto che nel 2023, con l'intensificarsi dei venti contrari monetari destinati a combinarsi con un maggiore freno fiscale, causando un deterioramento su larga scala della domanda, i cui segnali stanno già iniziando a emergere nelle più recenti indagini PMI.

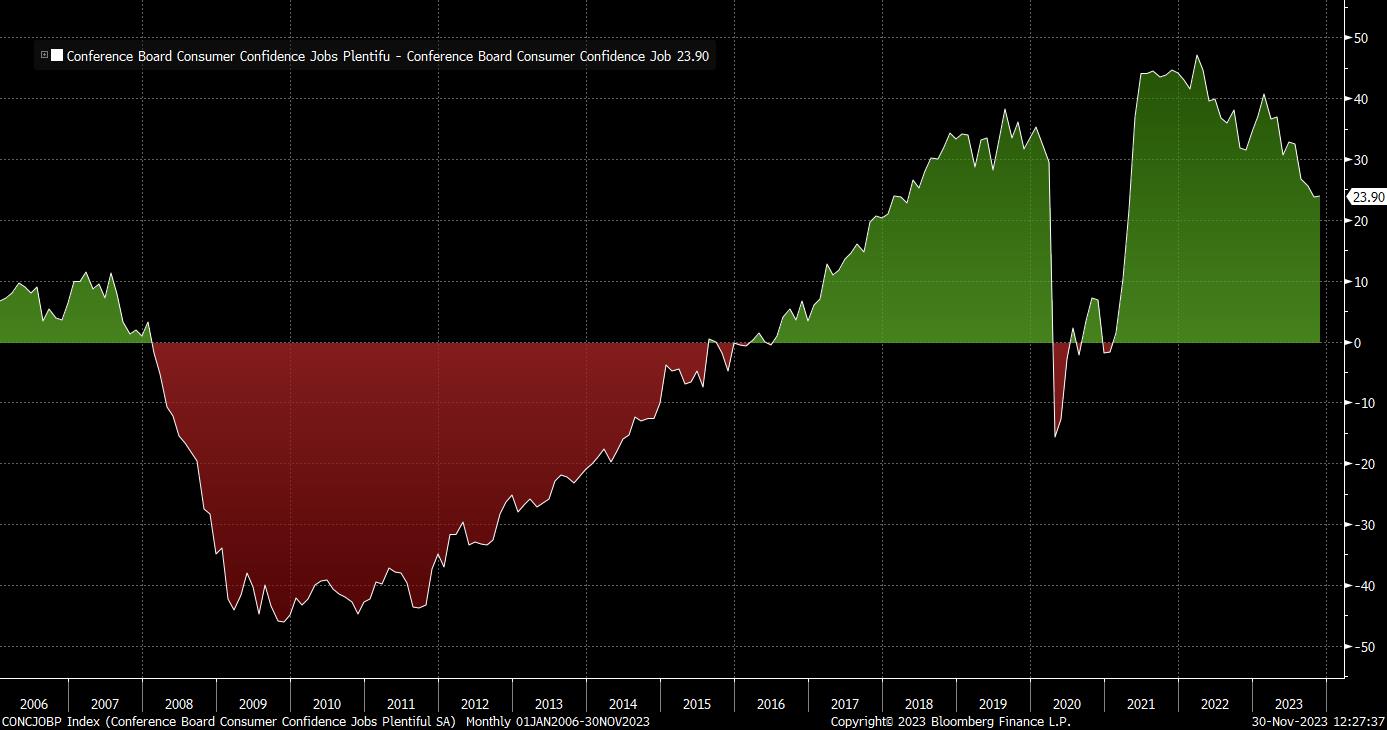

A sua volta, il rallentamento della domanda potrebbe tradursi in un continuo indebolirsi del mercato del lavoro. Mentre la crescita dei salari non agricoli è rimasta relativamente stabile, con una media di poco superiore alle 200.000 unità su base trimestrale, altri indicatori del mercato del lavoro stanno dipingendo un quadro piuttosto negativo.

Il tasso di disoccupazione, ad esempio, è già salito di 0,5 punti percentuali dai minimi del ciclo al 3,9%, a fine ottobre, e tale aumento è pericolosamente vicino all'innesco della "regola di Sahm", ampiamente osservata, che in passato è stata un indicatore affidabile di recessione, anche se con scarso potere predittivo sui tempi di tale rallentamento. In ogni caso, anche gli altri indicatori del mercato del lavoro indicano un indebolirsi delle condizioni, con una partecipazione in calo al 62,7% e un aumento della sottoccupazione.

Inoltre, le recenti indagini sul sentiment, secondo la Conference Board, hanno indicato un sostanziale aumento della percezione che i posti di lavoro siano "difficili da ottenere", insieme a un sostanziale calo della percezione che i posti di lavoro siano "abbondanti", riducendo a sua volta il differenziale di lavoro. Con il calo della domanda e l'impatto delle condizioni finanziarie più rigide, non sembrano esserci motivi per invertire la rotta, portando probabilmente il tasso di disoccupazione al 4 per cento l'anno prossimo.

Un mercato del lavoro più debole, tuttavia, insieme a una domanda in calo, è esattamente ciò che la FOMC ha cercato di ottenere negli ultimi 18 mesi, dato che entrambi dovrebbero consolidare il percorso disinflazionistico che l'economia statunitense sta attualmente percorrendo.

Come per la maggior parte delle altre economie dei Paesi industrializzati, l'inflazione statunitense si è notevolmente abbassata rispetto ai massimi registrati a metà del 2022, anche se la maggior parte della moderazione dei prezzi registrata in questo lasso di tempo è dovuta ai beni. Nel frattempo, l'IPC core rimane al 4% annuo, il doppio dell'obiettivo della FOMC, mentre l'inflazione core dei servizi al netto delle abitazioni, un indicatore che i responsabili politici hanno osservato con attenzione negli ultimi tempi, è anch'essa elevata, con un lieve arresto dei progressi di entrambe le misure negli ultimi mesi. Un mercato del lavoro più allentato dovrebbe alleviare alcune pressioni sui prezzi, anche se è probabile che la FOMC voglia vedere progressi significativamente maggiori nel riportare l'inflazione dei servizi verso l'obiettivo prima di considerare apertamente la prospettiva di un taglio dei tassi.

In effetti, l'anno prossimo i responsabili delle politiche dovranno trovare un equilibrio relativamente difficile, dovendo garantire che l'inflazione torni rapidamente all'obiettivo, cercando al contempo di progettare un atterraggio morbido, con l'ulteriore complicazione delle elezioni presidenziali del prossimo anno che rischiano di rendere la politica monetaria ancora una volta sempre più politicizzata.

C'è anche il problema dei mercati che prezzano un ritmo sempre più aggressivo di tagli, con la prima riduzione dei tassi di 25 pb ora pienamente prezzata per maggio e un totale di quattro tagli di questo tipo per tutto il 2024. In un mondo ideale, i responsabili delle politiche potrebbero desiderare di ridurre questo ritmo aggressivo, ma i dati economici in arrivo non forniscono loro gli strumenti per farlo.

Inoltre, è importante riconoscere che, anche se l'orientamento relativo della politica monetaria rimarrà invariato nel corso del prossimo anno, sarà necessario un certo grado di riduzione del tasso sui fed funds, altrimenti il tasso reale sui fed funds aumenterà e le condizioni finanziarie si restringeranno ulteriormente, mentre l'inflazione continua a diminuire. Di conseguenza, mentre la convinzione che la politica monetaria sia "più alta più a lungo" ha iniziato a scemare, potrebbe essere più appropriato rinominare la politica della Fed per il 2024 come "più restrittiva più a lungo", dato che i prezzi attuali del mercato sembrano eccessivi, a meno di una profonda recessione, e un ritorno all'era dei tassi zero vista dopo la crisi finanziaria è quasi del tutto escluso.

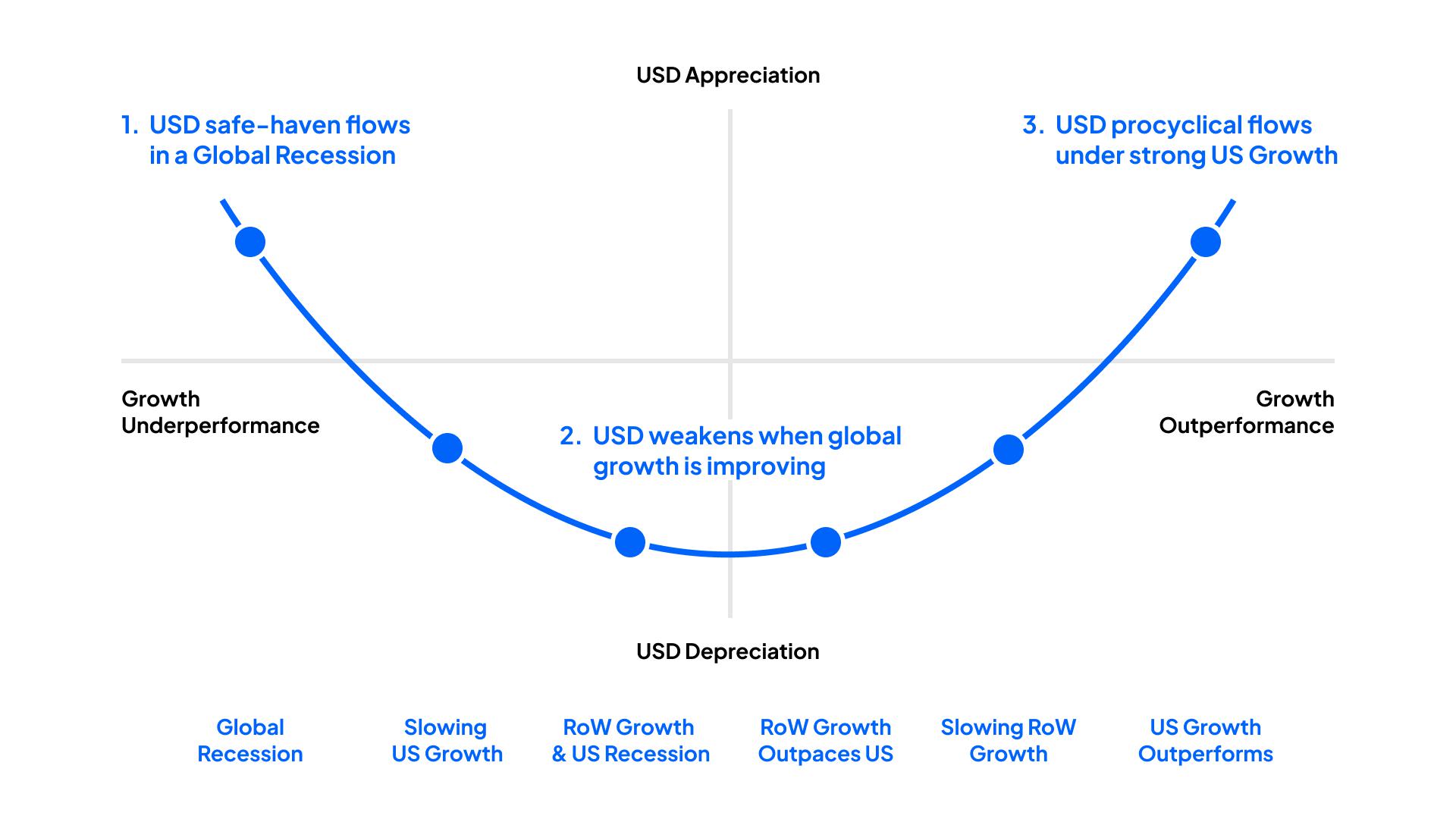

Mettendo insieme tutti questi elementi per il dollaro USA si ottiene uno scenario di base in cui i mercati continuano a muoversi verso la metà del cosiddetto "sorriso del dollaro". Tale movimento dovrebbe realizzarsi quando la crescita economica degli Stati Uniti si avvicinerà a quella dei paesi del G10 e il processo di disinflazione consentirà alla Fed di iniziare a ridurre gradualmente il tasso sui fed funds. Naturalmente, questa visione è soggetta a rischi, principalmente sotto forma di una nuova recrudescenza del rischio geopolitico, oltre alla possibilità che, come già visto nel 2023, l'economia statunitense confonda ancora una volta le aspettative.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.