- Italiano

- English

- Español

- Français

Grandi temi per il 2024: cosa potrebbe portare l’anno per l’economia del Regno Unito

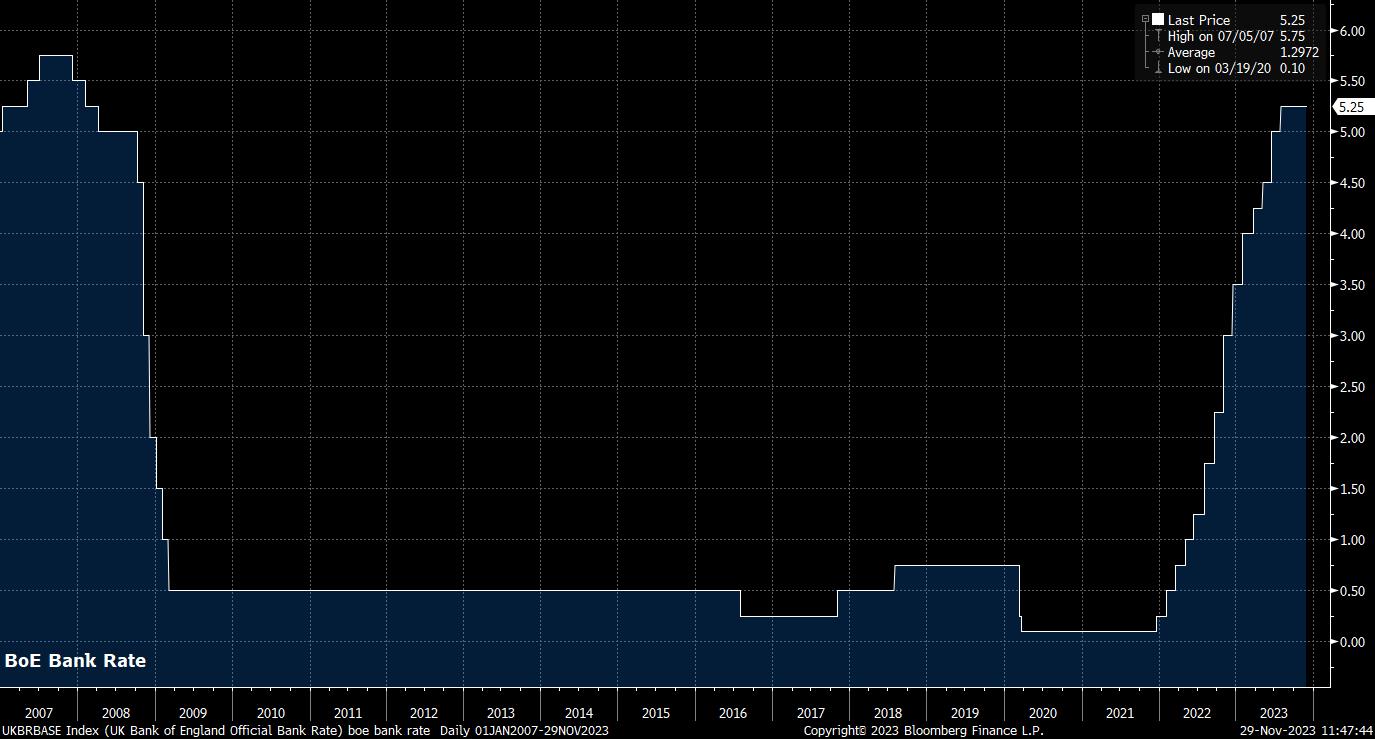

Come notato, la campagna di inasprimento della Vecchia Signora è continuata seriamente per tutto il 2023, compresa la sorprendente realizzazione di un aumento di 50 punti base a giugno, dopo un inaspettato e rinnovato aumento dell’inflazione principale. Detto ciclo di inasprimento è tuttavia giunto al termine, con il tasso di riferimento al 5,25%, il livello più alto dalla metà del 2008, poiché l'MPC ha adottato quello che il capo economista Pill ha coniato un approccio di politica monetaria ad "Altopiano".

Un approccio di questo tipo è, in parole povere, un modo diverso di immaginare l’atteggiamento “più alto più a lungo” che quasi tutte le altre banche centrali del G10 stanno adottando nei confronti della politica monetaria nel tentativo di riportare l’inflazione al livello target e, se possibile, di architettare una politica monetaria con atterraggio morbido. Una delle domande chiave per l’economia britannica e per gli investitori britannici, l’anno prossimo sarà la durata del “periodo prolungato”, per citare vari membri del MPC, in cui il tasso bancario dovrà rimanere terminale per riportare l’inflazione ai livelli del 2%. Inoltre, permangono dubbi sulla possibilità che il mantenimento di una politica restrittiva per un periodo simile possa, in ultima analisi, portare l’economia in recessione.

Prima di affrontare il problema della crescita, è necessario affrontare il problema dell’inflazione. Sebbene il processo di disinflazione sia ormai ben avviato, le pressioni sui prezzi all’interno dell’economia del Regno Unito – come dimostrato durante numerose precedenti ondate di inflazione – rimangono più intense che altrove nei mercati sviluppati, con l’IPC complessivo ancora superiore al doppio dell’obiettivo del 2% dell’MPC.

Numerosi sono i fattori che contribuiscono a ciò, tra cui il sistema del “tetto massimo del prezzo dell’energia” per il calcolo dei prezzi del carburante domestico che ha effettivamente agito per porre un limite alle misure di inflazione per gran parte dell’anno, anche se l’impatto stia ora cominciando a diminuire. Detto questo, anche se il tetto massimo dei prezzi dell’OFGEM è sceso su base annua, è probabile che la famiglia media spenda di più sulle bollette energetiche nel 2024 rispetto all’anno precedente, a causa di una forte riduzione del sostegno delle fatture governative, che porta a ulteriori vincoli sul reddito disponibile e sulla spesa discrezionale.

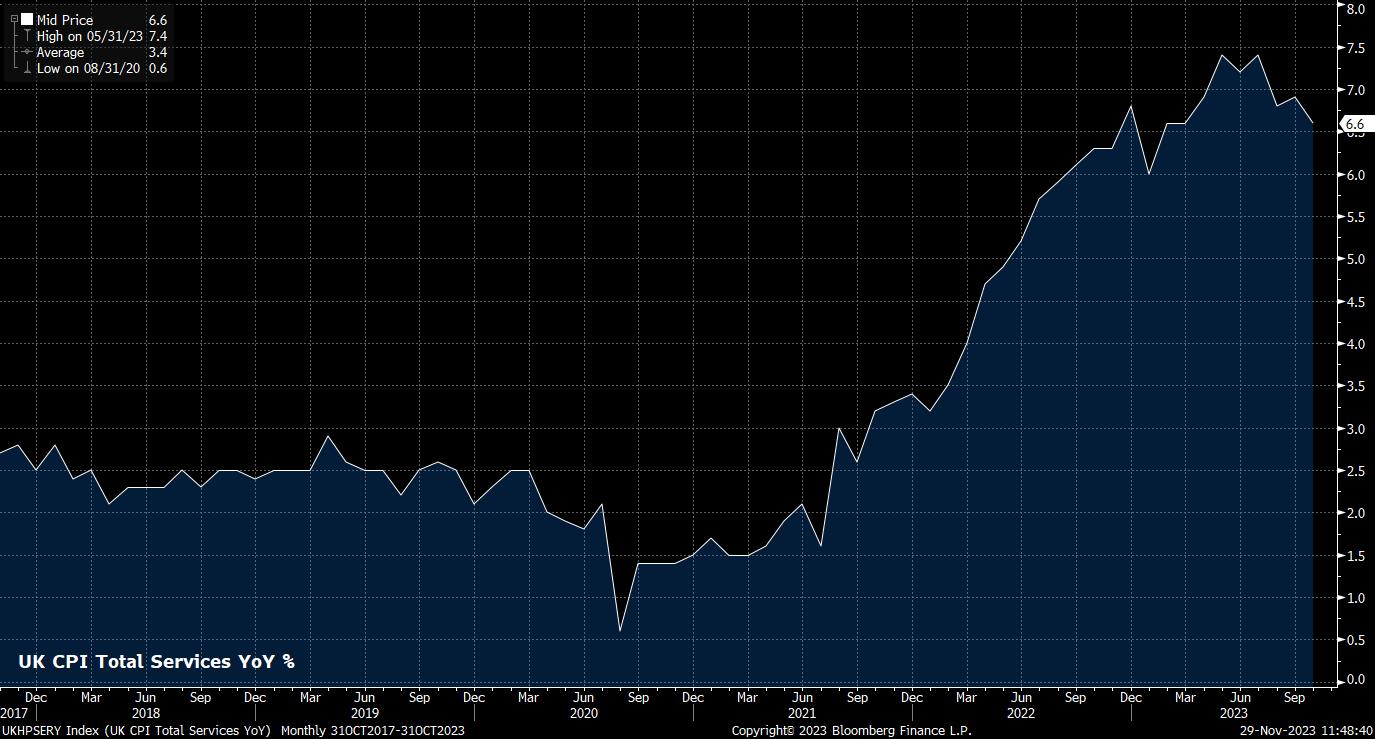

In ogni caso, la principale preoccupazione dell'MPC riguarda l'inflazione dei servizi, che è dove sembrano trovarsi le pressioni sui prezzi più persistenti. L'IPC totale dei servizi è rimasto al di sopra del 6% su base annua in ottobre, essendo rimasto al di sopra di tale livello ormai da oltre un anno, evidenziando la "vischiosità" delle pressioni sui prezzi che si stanno sempre più radicando nell'economia del Regno Unito. Di tutti gli indicatori di inflazione e di altri parametri monitorati dai politici, è probabile che sarà necessario un calo significativo dell’inflazione dei servizi prima che l’idea di tagli dei tassi venga discussa a Threadneedle Street.

Cominciano tuttavia ad emergere segnali di un picco nell’inflazione dei servizi. La debolezza si sta, lentamente ma inesorabilmente, insinuando nel mercato del lavoro, con la disoccupazione che è salita al 4,2% nei tre mesi fino a settembre, rispetto al minimo ciclico del 3,5% osservato a metà del 2022; tuttavia, questi dati devono essere presi con le pinze, dato il recente passaggio dell'ONS ad un metodo di calcolo 'sperimentale', a causa delle preoccupazioni sull'affidabilità delle informazioni contenute nell'Indagine sulle forze di lavoro.

Indipendentemente dall’affidabilità delle cifre, l’aumento della disoccupazione e il ritorno del rapporto posti vacanti/disoccupati a livelli più alti non sono ancora stati accompagnati da un rallentamento della crescita degli utili. Le retribuzioni regolari totali continuano a crescere a un ritmo di circa 8% su base annua, un tasso chiaramente incompatibile con il ritorno all'obiettivo di inflazione del 2% della BoE. Sebbene gran parte di questo ritmo sia spiegato da fattori una tantum, come i bonus corrisposti ai dipendenti pubblici e agli operatori sanitari, la persistenza di questo elevato livello di crescita salariale, insieme a recenti indagini che indicano aspettative tra le imprese che le pressioni salariali rimarranno intense, suggerisce che qui c'è di più in gioco.

Nel complesso, ciò suggerisce che affinché i salari ritornino rapidamente a un livello più compatibile con l’inflazione al 2%, sarà necessario un ulteriore forte aumento della disoccupazione, probabilmente a seguito di una recessione relativamente significativa e sincronizzata. Senza tale eventualità, la crescita degli utili è destinata a restare elevata, determinando un'inflazione dei servizi vischiosa, prolungando il periodo in cui è probabile che l'MPC rimanga in cima all’"Altopiano".

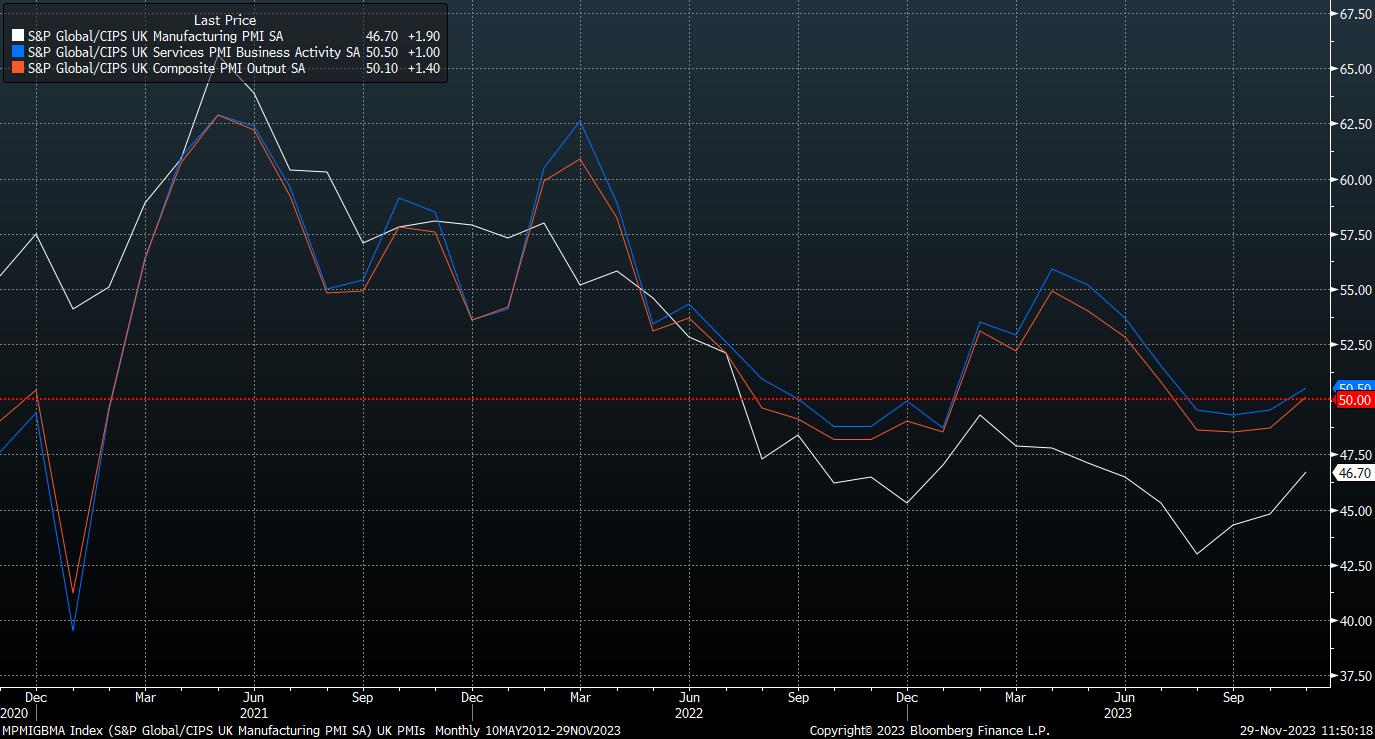

Anche se la BoE, l’OBR o il consenso sell-side non prevedono una recessione per il prossimo anno, è probabile che la crescita economica del Regno Unito rimanga, nella migliore delle ipotesi, fiacca. Sebbene la fiducia dei consumatori e la crescita del reddito reale dovrebbero entrambi aumentare ulteriormente man mano che il processo di disinflazione continuerà per tutto il 2024, è probabile che l’effetto positivo di questi fattori venga contrastato dalla continua trasmissione della stretta della BoE a tassi ipotecari più elevati, in oltre a un potenziale desiderio di ricostruire i saldi di risparmio in eccesso che sono stati rapidamente ridotti dopo la pandemia.

L’effettiva stagnazione attualmente implicita nei nuovi sondaggi PMI sembra destinata a continuare per gran parte dei prossimi dodici mesi, anche se settori sensibili ai tassi come il settore immobiliare e quello edile probabilmente subiranno il peso di un’eventuale perdita più significativa di slancio economico.

Per quanto riguarda la crescita, è quasi certo che un certo allentamento fiscale verrà attuato prima delle prossime elezioni generali, che dovranno tenersi entro gennaio 2025, anche se si prevede che si svolgeranno nel prossimo autunno. Sebbene le finanze pubbliche rimangano relativamente fragili e le conseguenze del “mini-bilancio” del 2022 siano ancora fresche nella mente della maggior parte dei cittadini, è probabile che nel bilancio di marzo siano previsti tagli alle tasse pre-elettorali.

Al margine, tali tagli fiscali forniranno probabilmente un incentivo alla spesa dei consumatori durante i mesi estivi, anche se il margine fiscale per tagliare in modo significativo rimane relativamente limitato. In ogni caso, qualsiasi impatto positivo di questo tipo si rivelerà probabilmente energia di durata relativamente breve, con una crescita che probabilmente sarà inferiore al potenziale per il prossimo futuro, insieme a un potenziale cambio di governo che probabilmente porterà a una nuova stretta fiscale nel prossimo Parlamento.

Mettendo insieme tutto questo si ottiene una prospettiva relativamente complessa per la GBP guardando all’anno a venire.

_2023-11-29_11-51-47.jpg)

L'ipotesi rialzista della GBP si basa in gran parte sul fatto che la BoE si è dimostrata aggressiva tra le banche centrali del G10, esaminando la debolezza economica mentre l'inflazione rimane sostanzialmente al di sopra dell'obiettivo, con il risultato che il tasso bancario rimane "più alto per un periodo più lungo" rispetto alle banche centrali del G10, ampliando gli spread UK- RoW e sostenendo la sterlina. D'altro canto, il caso ribassista si basa sul fatto che i trader si concentrino sempre più sulle dinamiche di crescita, disprezzando la continua anemica produzione del Regno Unito, in mezzo alle preoccupazioni sulla potenziale “stagflazione”.

L'equilibrio del rischio, data l'attuale attenzione del mercato ai differenziali di tasso, penderebbe verso il primo, soprattutto perché il biglietto verde si sposta sempre più verso la metà del “sorriso del dollaro”.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.