- Italiano

- English

- Español

- Français

Anteprima FOMC maggio 2024: ancora alla ricerca di fiducia

Come notato, l'intervallo obiettivo per il tasso dei fondi fed dovrebbe rimanere invariato al 5,25% - 5,50% al termine della riunione della FOMC di maggio, la sesta riunione consecutiva che ha portato a tassi fermi. I prezzi della curva USD OIS non prevedono alcuna possibilità di variazione dei tassi in questa riunione, mentre la decisione di rimanere fermi dovrebbe, ancora una volta, essere un voto unanime tra i membri della FOMC.

Tuttavia, c'è stata una significativa rivalutazione falconiera della curva di mercato dal meeting di marzo. Allora, gli swap prezzati intorno all'85% di probabilità che il primo taglio del 25bp sarebbe stato effettuato a giugno, prezzando anche poco più di tre tagli del 25bp effettuati durante l'intero 2024. Ora, tuttavia, con l'inflazione che si dimostra più persistente del previsto, e dopo una sorpresa al rialzo (la terza consecutiva) nelle cifre dell'inflazione di marzo, gli swap non prezzano completamente il primo taglio del 25bp fino a novembre, vedendo solo 38bp di easing nell'arco dell'intero anno.

Nonostante questa rivalutazione, sembra improbabile che l'orientamento nel comunicato sulla politica della FOMC venga modificato in modo significativo rispetto a quello emesso al termine del meeting di marzo. Ancora una volta, il Comitato probabilmente ribadirà che cercano una "maggiore fiducia" che l'inflazione stia scendendo "sostenibilmente verso" l'obiettivo del 2%. Questo è un messaggio che, in generale, gli oratori recenti della Fed hanno ribadito, con persino coloro che vengono tipicamente considerati tra le 'colombe' del Comitato che hanno fatto frequenti osservazioni sul fatto che non ci sia 'affanno' o 'urgenza' nel cominciare a tagliare i tassi.

Altre parti della dichiarazione di politica sono probabilmente anche un "taglia e incolla" da quella consegnata circa sei settimane fa.

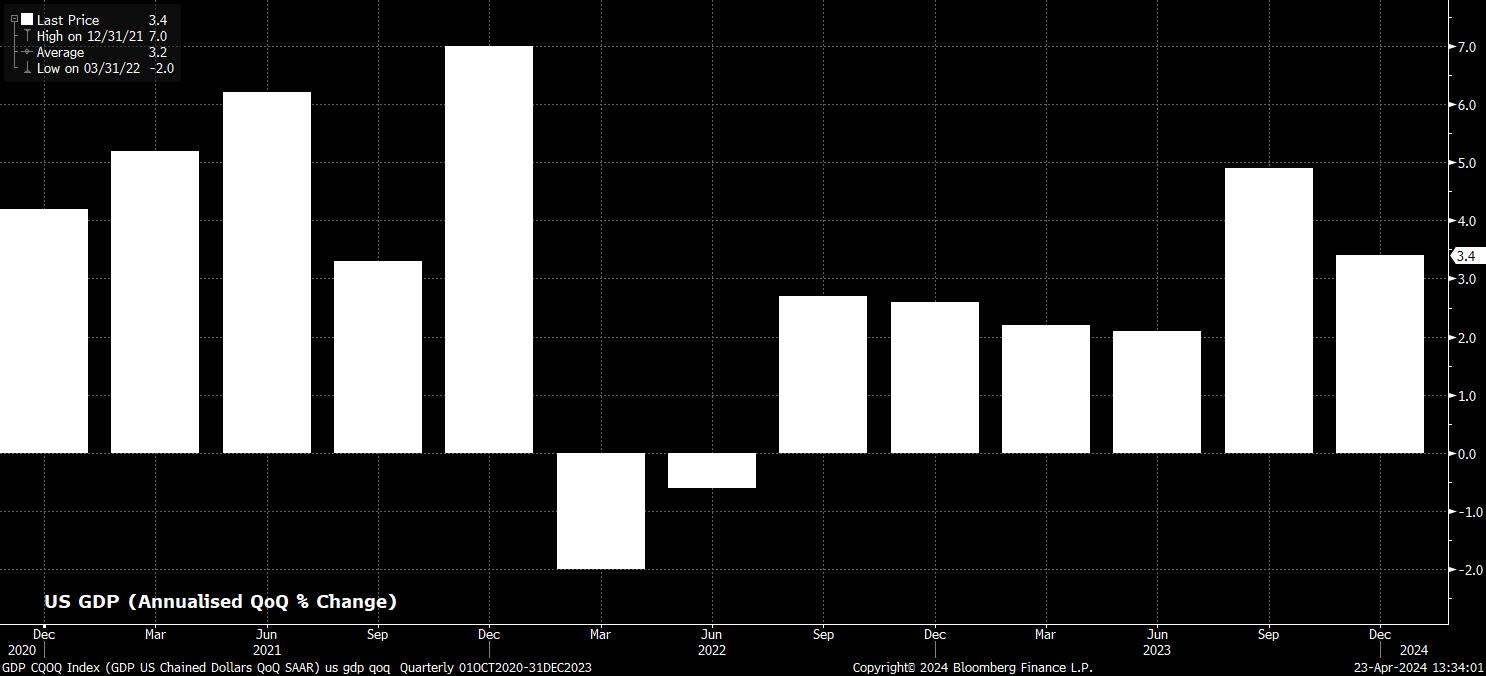

Sul fronte della crescita, è ancora opportuno descrivere l'economia statunitense come in espansione a un "ritmo solido". La crescita del PIL, su base trimestrale annualizzata, è stata superiore al 2% per sette trimestri consecutivi, mentre sembra che l'espansione si stia ampliando tra settori, in particolare dopo che l'ISM manufacturing PMI è salito sopra il 50,0 a marzo, segnalando un'espansione mese su mese, per la prima volta dal 2022.

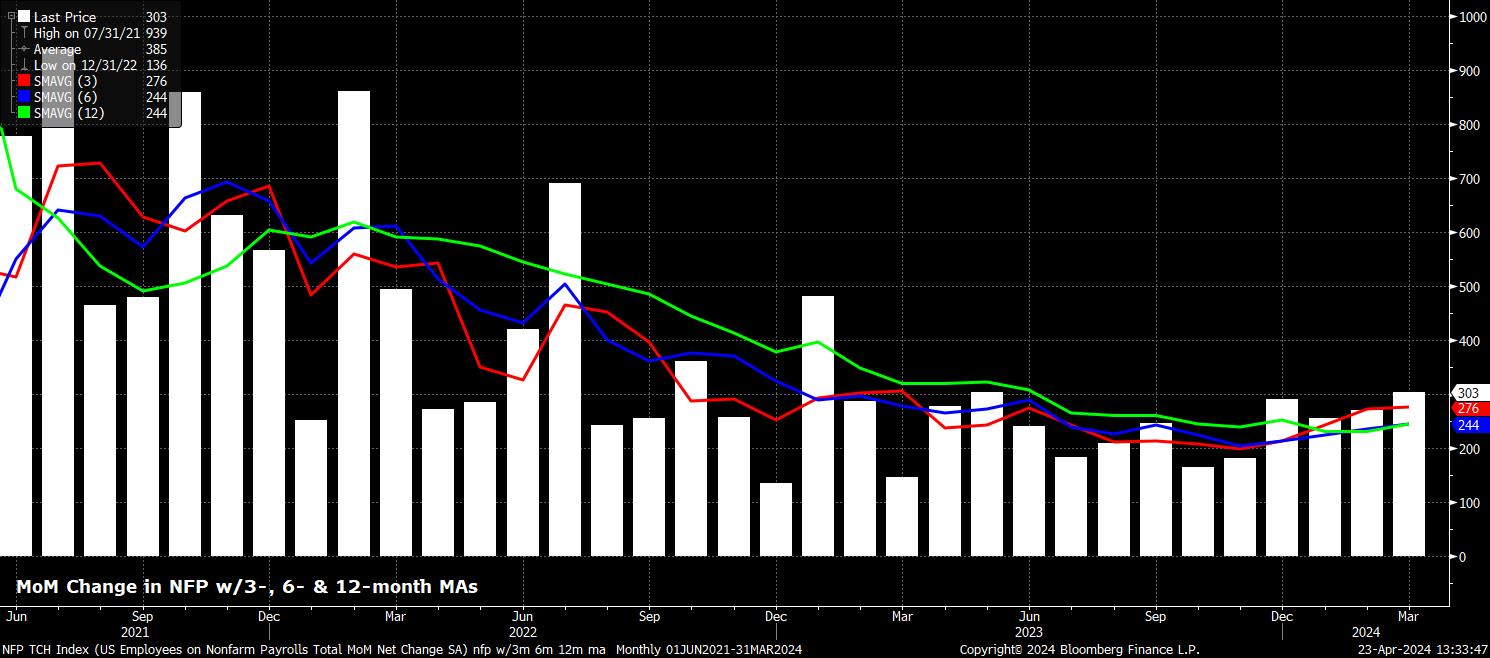

Nel frattempo, come già notato, il mercato del lavoro rimane resiliente, con ancora "forti" guadagni di posti di lavoro e una disoccupazione ancora "bassa".

La crescita degli occupati non agricoli rimane impressionante negli ultimi mesi, con un aumento dell'occupazione di +303k a marzo, portando la media dei guadagni di posti di lavoro a +276k nei 3 mesi, un massimo annuale. Sebbene la crescita della popolazione, principalmente tramite un'immigrazione più elevata, abbia innalzato il cosiddetto tasso di posti di lavoro di pareggio e stia contribuendo al recente solido ritmo di crescita dell'occupazione, è chiaro che al momento non ci sono ancora evidenti falle nel mercato del lavoro.

L'indagine più recente sulle famiglie BLS aiuta a sottolineare questo punto, con la disoccupazione che è scesa dello 0,1% a marzo, rimanendo al di sotto del 4% in ogni mese dal gennaio 2022. Allo stesso tempo, la partecipazione alla forza lavoro ha iniziato a riprendersi da una caduta inaspettata verso la fine del 2023, con il tasso di partecipazione del 62,7% di marzo che si posiziona appena dello 0,1% al di sotto dei massimi ciclici visti durante il Q3 del 23.

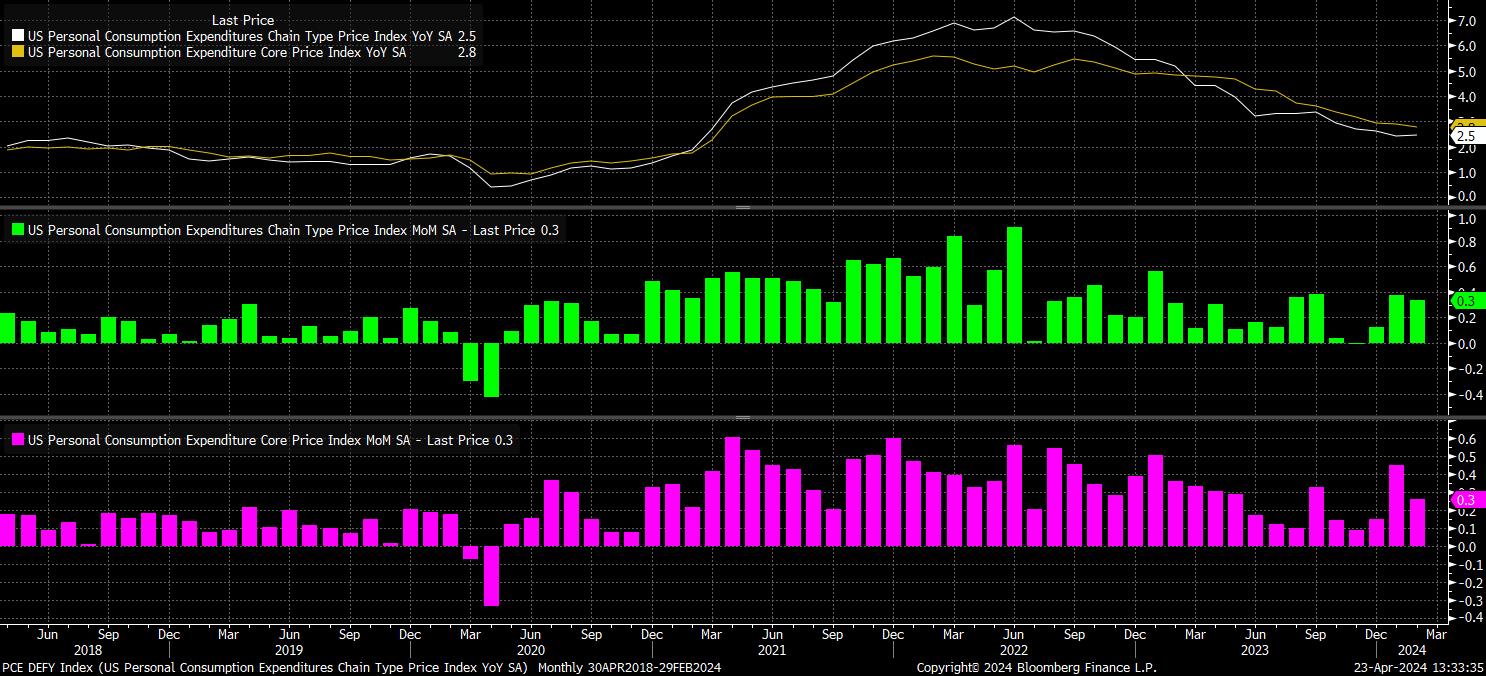

L'immagine dell'inflazione, al contrario, è un po' più opaca, anche se è ancora valido che la FOMC ripeta che le pressioni sui prezzi si sono "attenuate" negli ultimi 12 mesi, ma "restano elevate". Anche se la caratterizzazione delle pressioni sui prezzi è improbabile che cambi, è innegabile che i dati recenti non abbiano fornito ai decisori politici la fiducia che cercano che l'inflazione stia tornando al target.

Anche se la FOMC non ha come obiettivo il CPI, è il termometro più seguito delle pressioni sui prezzi. Il CPI principale è aumentato del 3,5% anno su anno a marzo, la terza lettura consecutiva che ha sorpreso al rialzo le aspettative del consenso, e il tasso più alto dall'ultimo settembre. Gli indicatori sottostanti dell'inflazione, in modo simile, non hanno fornito buone notizie, con il CPI core rimasto invariato al 3,8% anno su anno, mentre il cosiddetto 'supercore' CPI (servizi core, escluse le abitazioni) è salito al 4,8%, il suo livello più alto da quasi un anno. Annualizzando le relative letture mensili fornisce ulteriori prove del continuo percorso disinflazionistico irregolare.

Detto questo, anche se il rapporto CPI più tempestivo cattura l'attenzione della maggior parte dei partecipanti al mercato, sono gli indicatori PCE e PCE core a cui i decisori politici prestano maggiore attenzione, e contro i quali viene valutato il progresso verso l'obiettivo di inflazione. In questo senso, è importante notare che le metriche del PCE mostrano progressi notevolmente maggiori - l'indice dei prezzi PCE complessivo è aumentato solo leggermente al 2,5% anno su anno a febbraio, mentre l'indicatore core è sceso ulteriormente al 2,8% anno su anno. Detto questo, le letture mensili sono state un po' meno promettenti, sottolineando come il progresso verso l'obiettivo sia stato più lento, e più volatile, di quanto i decisori politici avessero previsto.

Questo è un messaggio che è probabile che il presidente Powell ripeta durante la conferenza stampa post-riunione, che dovrebbe, in larga misura, essere una ripetizione delle osservazioni fatte il 16 aprile al FMI. Pertanto, è probabile che Powell ribadisca che i dati recenti mostrano una "mancanza di ulteriori progressi" nel ripristino della stabilità dei prezzi e che, di conseguenza, è "appropriato" per la FOMC concedere ulteriore tempo alla politica per lavorare, mentre probabilmente sarà anche necessario al Comitato più tempo per ottenere la fiducia sull'inflazione di cui hanno bisogno per iniziare a tagliare i tassi.

Anche se questo copione è ormai ben recitato, la conferenza stampa presenta qualcosa di simile a una mina terrestre potenziale da navigare per Powell. Questa è, naturalmente, la questione degli aumenti dei tassi. Sebbene ulteriori aumenti siano altamente improbabili in questo momento, con la stragrande maggioranza - se non tutti - i decisori politici che vedono il prossimo movimento nel tasso dei fondi federali come un taglio, è quasi impossibile per Powell escludere la possibilità di ulteriori aumenti dei tassi se esplicitamente chiesto dai media, come sembra probabile. Questo, tuttavia, è semplicemente 'central banking 101', nel senso che non è mai saggio diventare ostaggio della fortuna, ed è importante lasciare sempre tutte le opzioni sul tavolo. Certamente, tali commenti non dovrebbero essere presi come un segnale di politica, e qualsiasi reazione di mercato istintiva e aggressiva a tale osservazione sarebbe pronta a svanire.

Nel complesso, è improbabile che Powell fornisca suggerimenti significativi sull'outlook della politica o si discosti dalla posizione attuale dipendente dai dati.

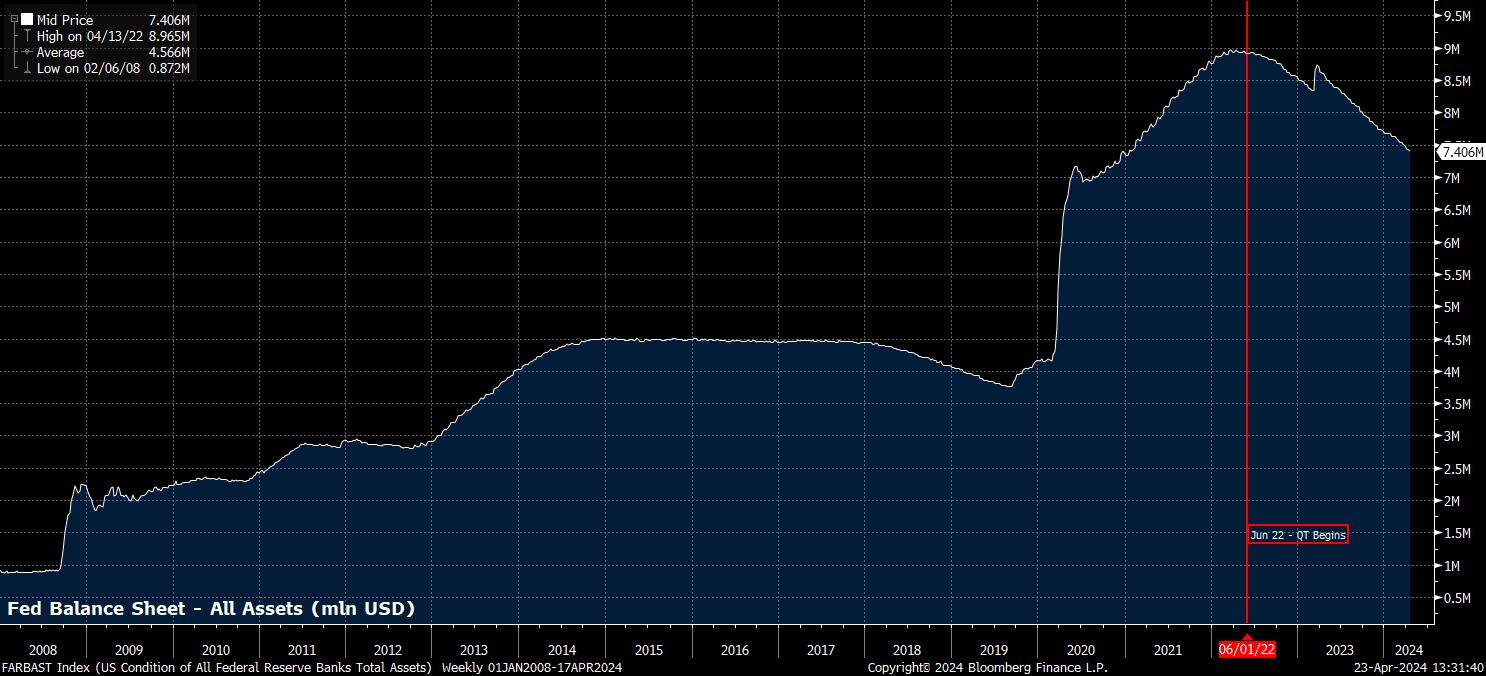

Tuttavia, la dichiarazione e la conferenza non sono gli unici elementi degni di nota quando si tratta della FOMC di maggio, con il bilancio anch'esso al centro dell'attenzione.

Sei settimane fa, al post-incontro con la stampa, Powell ha notato che le discussioni riguardanti il bilancio e il ritmo di stretta quantitativa inizieranno "molto presto".

Sembra ragionevole aspettarsi che "molto presto" sia un codice per 'il prossimo incontro', e pertanto è probabile che la FOMC annunci una modifica nel processo di riduzione del bilancio in questo incontro, che inizierà a giugno. Questo è particolarmente acuto considerando che il guru del bilancio residente della FOMC, il presidente della Fed di Dallas Logan, sembra avere fretta di rallentare il ritmo di riduzione, probabilmente desiderando farlo prima che emergano qualsiasi forma di tensioni di finanziamento. Farlo avrebbe, naturalmente, il beneficio aggiunto di probabilmente lasciare alla Fed un bilancio più piccolo a lungo termine, poiché i mercati di finanziamento probabilmente affronterebbero molto meglio un ritiro più lungo e più lento, rispetto a uno più breve ma più veloce.

Mentre è probabile che la FOMC mantenga il tetto di riduzione degli MBS a $35 miliardi al mese, con il ritmo attuale che procede bene, è probabile che il tetto sui titoli del Tesoro in scadenza che scadono dal bilancio venga dimezzato, a $30 miliardi, dall'inizio di giugno. Questi tetti probabilmente rimarranno poi invariati almeno per il resto dell'anno.

Complessivamente, quindi, la FOMC di maggio è ancora un altro in cui la FOMC ripeterà quella che è ormai una dichiarazione familiare - che la fiducia nell'inflazione che torna al target rimane sfuggente e che fino a quando tale fiducia non sarà acquisita, i tassi rimarranno invariati. In altre parole, 'più alti per più tempo' in azione. Sia la dichiarazione che la conferenza stampa di Powell sembrano probabili che procedano lungo queste linee.

Per i mercati, la riunione potrebbe essere complicata da navigare, anche se alla fine le attuali tendenze a medio termine al rialzo sia per il dollaro americano sia per le azioni dovrebbero rimanere intatte. La FOMC dovrebbe rimanere sostanzialmente più falco rispetto ai pari del G10, la maggior parte dei quali probabilmente avrà tagliato entro giugno, in particolare in Europa, mentre il prossimo movimento del tasso dei fondi federali continuando a essere un taglio, insieme al 'put della Fed' che torna ad essere in vigore, dovrebbe far sì che gli investitori rimangano a loro agio muovendosi ulteriormente lungo la curva del rischio, mantenendo così il percorso di minor resistenza per le azioni che portano al rialzo.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.