- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Analisis

Manual para los traders del oro: ¿Cómo operará el oro de cara al cierre de año?

Con el crecimiento estadounidense probablemente en su punto máximo y tan bueno como parece, las posiciones en largo en el oro de momento se encuentran parcialmente desaparecidas, el posicionamiento emparejado y un sentimiento tan bajista como el que hemos visto durante años, ¿Podríamos estar viendo un mínimo?

Tácticamente, creo que es demasiado pronto para ver una reanudación de una tendencia alcista duradera y estoy a favor de vender los repuntes hasta $1925. Sin embargo, también estoy increíblemente entusiasmado con la capacidad de recuperación del oro para “sólo” bajar 100 dólares, a pesar del aumento de los rendimientos de los bonos estadounidenses y de un dólar más fuerte.

A menos que los argumentos para la inversión cambien radicalmente (lo que expongo a continuación), los riesgos están sesgados hacia una caída a corto plazo, aunque existe un potencial creciente de una reversión y un fuerte repunte hacia fin de año. La configuración técnica

Desde que se rechazó la zona de oferta de $1981 dólares el 20 de julio, la tendencia bajista resultante parece haber llegado al agotamiento, con las posiciones cortas en oro comenzando a emparejar las exposiciones; existe el riesgo de que una cobertura corta pueda llevar al precio al Fib. 38.2% de la caída de 1987 a 1884 dólares en $1925, que podría ofrecer mejores niveles para iniciar ventas en corto.

El trading intradiario ha sido un desafío para muchos traders intradiarios, ya que la volatilidad ha sido muy baja: la volatilidad realizada a 30 días del oro ha caído al 8.3% y es la más baja desde julio de 2021. También vemos el rango de negociación máximo-mínimo promedio de 5 días en 14.11 dólares; uno de los rangos diarios más bajos en años. Los operadores deben adaptarse a estos rangos más ajustados, y muchos han operado con un stop más estricto y un tamaño de posición mayor para adaptarse al bajo volumen.

Se pueden justificar fácilmente estas condiciones optimistas dado que no ha habido argumentos para la inversión a favor de los alcistas. Para que el oro revierta al alza, esta dinámica debe cambiar. Notablemente.

- El costo de oportunidad de estar sobreponderado en oro. Los participantes de mercado pueden obtener un rendimiento libre de riesgo del 5.44% en letras del tesoro estadounidenses a 6 meses. El oro no tiene rendimiento, por lo que, en un entorno de tipos de interés en aumento, el oro a menudo puede enfrentar vientos en contra.

- Existe una dinámica similar en el mercado de bonos, donde las tasas “reales” a 10 años en Estados Unidos han aumentado al 2%; nuevamente, existe un costo de oportunidad por mantener un activo sin rendimiento.

- El oro ha sido una mala cobertura. Con la volatilidad entre activos en niveles tan bajos y los mercados de valores recientemente con un desempeño tan fuerte, se ha reducido la necesidad de cubrir el riesgo en la cartera. Sin embargo, los fondos han favorecido al USD para cubrir una posible caída de las acciones dada su profunda correlación inversa con los futuros del S&P500. El oro tiene una correlación positiva de 30 días con el US500 o el NAS100.

- El efecto USD. Durante el último mes, el USD se ha recuperado frente a todas las monedas del G10; con los datos de EE. UU. continuamente positivos, vemos que las expectativas del PIB del tercer trimestre de EE. UU. se ubican por encima de la tendencia en alrededor del 2.2%.

- Con un crecimiento estadounidense por encima de la tendencia, las coberturas de recesión se han deshecho. Esto lo vemos en la valoración de las tasas de interés, donde el mercado hace retroceder las expectativas de recortes de la Reserva Federal en 2024, desde 160 puntos básicos de recortes en junio a 110 puntos básicos de recortes. Los operadores pueden ver el nivel de recortes de tipos esperados observando el diferencial entre los futuros SOFR de diciembre de 2023 y diciembre de 2024 (código TradingView - CME:SR3Z2023-CME:SR3Z2024). El oro –otra clásica protección contra la recesión– ha sido rechazado.

Posicionamiento

Mirando debajo de la superficie, podemos ver una sólida salida del posicionamiento alcista del oro: Las posiciones largas se han vuelto a emparejar. Pero, ¿El posicionamiento ha ido demasiado lejos? ¿Podría esto ofrecer una entrada para mirar más favorablemente el potencial alcista?

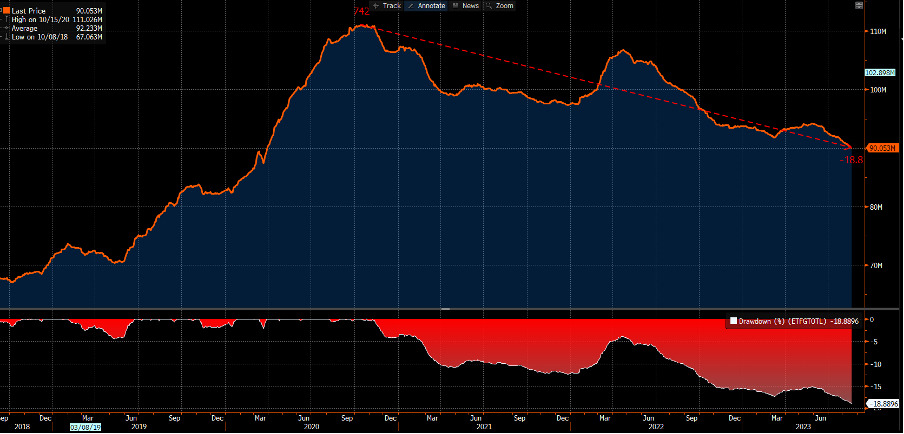

- Las tenencias totales (conocidas) de oro en ETF se sitúan en 90.05 millones, la más baja desde marzo de 2020, habiendo caído un 18% desde octubre de 2020.

- Vemos que el posicionamiento del oro en el mercado de futuros se ha reducido: las posiciones largas netas de futuros mantenidas por dinero administrado (en el informe semanal de la CFTC) ahora ascienden a 29.356 contratos, habiendo llegado a 116.000 contratos largos netos en julio.

- Las cuentas CTA (Asesor de comercio de materias primas - fondos de seguimiento de tendencias) son futuros de oro máximos cortos, pero es posible que necesite ver el precio de los futuros por encima de $ 1980 para comenzar a recortar esta posición.

- Las reversiones del riesgo de opciones a 1 mes del oro (volatilidad implícita de compra a 1 mes – volatilidad implícita de venta) se sitúan en 0.07, el nivel más bajo desde marzo. Los operadores de opciones están evitando posicionarse para un movimiento alcista.

¿Estamos a punto de ver un giro alcista?

Como dijo el presidente de la Reserva Federal de Richmond, Thomas Barkin, el 22 de agosto, la economía estadounidense podría acelerarse aún más, lo que podría tener grandes implicaciones para la política de la Reserva Federal y desafiar el consenso sobre una flexibilización del crecimiento y posibles recortes de tipos. Si bien seguimos observando los datos de crecimiento global, también es factible que veamos que la inflación general de EE. UU. se acelere al alza en el IPC de agosto (publicado el 13 de septiembre) del 3.2% al 3.6%. Esto podría dar lugar a mayores expectativas de una subida de tipos en noviembre (por parte de la Reserva Federal), lo que podría elevar el dólar y los rendimientos reales.

El oro probablemente enfrentaría otra caída en esta dinámica, pero también probablemente vería un aumento de la volatilidad y una expansión de los rangos de negociación, una dinámica más convincente para los operadores de CFD.

Sin embargo, si la inflación aumentara en el corto plazo, lo que daría lugar a que la Fed probablemente volviera a subir sus tasas, se aceleraría la creencia en una menor demanda y un mayor riesgo de recesión. Es aquí donde las expectativas de recortes de las tasas de interés aumentarían, ya que las tasas más altas y una postura más alta por más tiempo por parte de la Reserva Federal deberían acelerar el riesgo de recesión en 2024.

Si vemos que los datos de crecimiento se revierten posteriormente, lo que resulta en recortes de tasas adicionales previstos para 2024, entonces es factible que el oro tenga un fuerte repunte hasta fin de año. Como siempre, una mente abierta a los cambios en la economía y los subsiguientes argumentos de inversión en oro será de gran utilidad para los traders.

Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.

_(1).jpg?height=420)

_(6).jpg?height=420)

_(3).jpg?height=420)