- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Libro de jugadas semanal del trader: La inflación toma lugar como el enfoque principal

El US500 observa el soporte del canal y su propia MA de 50 días - vemos que la volatilidad de la renta variable aumenta, con el VIX en el 17% - un cierre por encima del 20% sería bienvenido por la mayoría de los traders de diario y casi con toda seguridad abriría mejores oportunidades de venta en corto para aquellos contentos de operar con un precio bidireccional. La renta variable de la UE se ha comportado ligeramente peor, con el GER40 -3,1% en la semana. Comenzamos la semana con un modesto sesgo a la baja en el riesgo para la renta variable.

En la semana vimos una gran volatilidad en los bonos del Tesoro estadounidense de 10 y 30 años, en gran medida en función de la oferta adicional, y con un comprador insensible a los precios (los bancos centrales) que se retira del sistema. Se pedirá al sector privado que retire una gran cantidad de emisiones en los próximos trimestres.

El USD se benefició de la subida de los rendimientos de los bonos del Tesoro a largo plazo, aunque tras el cambio de tendencia del viernes en los rendimientos de los bonos del Tesoro a 10 años, ahora veo un modesto riesgo a la baja en el USD.

El AUD sigue siendo el eslabón débil en el G10 FX; soy partidario de que el EURAUD suba y el AUDCHF baje, pero vendería los repuntes de este último. El flujo de datos de China de esta semana es importante para el AUD, y si el USDCNH puede subir, ayudará a empujar al Aussie a la baja. El oro registró un día alcista el viernes, y los que estén largos esperarán que supere los $1946,74 para repuntar hasta los $1966, e incluso hasta los $1981. El crudo parece bien sostenido y es probable que pruebe los $83,46.

El IPC de EE. UU. sigue siendo el principal riesgo de esta semana, y hay algunos indicios de riesgo de que se produzca un dato por encima del consenso, lo que no sería bien acogido por los activos de riesgo: si la volatilidad de los bonos y los tipos puede aumentar debido al dato del IPC, esto se traducirá en un mayor movimiento en los mercados de renta variable, divisas y materias primas, y afectará a nuestro entorno de negociación. Espere lo inesperado y mantenga la mente abierta: le será útil en estos mercados.

Eventos de riesgo para los traders:

IPC de EE.UU. (10 ago 22:30 AEST) - El evento de riesgo más importante de la semana. El mercado espera que tanto el IPC general como el subyacente aumenten un 0,2% intermensual, y se puede asumir un rango de 0,15% a 0,30% intermensual como guía de cómo podría reaccionar el USD a los datos. El ritmo interanual se prevé en el 3,3% (desde el 3%) para el IPC general y en el 4,8% (sin cambios) para el IPC subyacente, respectivamente. El mercado debería prestar más atención a la medición intermensual, ya que es probable que los vehículos usados y las tarifas aéreas influyan en la cesta. Se espera que los servicios básicos suban un 0,34% intermensual y podrían influir en el dólar y en los activos de riesgo.

A modo de guía, el modelo Nowcast de la Fed de Cleveland estima que el IPC subyacente se situará en el 0,4% intermensual, por encima del consenso y, si es correcto, el dólar debería cotizar al alza. Es probable que las expectativas de una subida de tipos por parte de la Fed en noviembre se acerquen al 50% (actualmente son del 30%).

Inflación IPC/PPI de China (9 de agosto, 11:30 AEST): El consenso es que el IPC de China entre en deflación, con unas expectativas de consenso del -0,5% interanual. Se espera que la inflación del IPP se sitúe en el -4%, lo que supone una ligera mejora con respecto al -5,4% de los datos de junio. USDCNH será el cruce de divisas a vigilar, y una ruptura de la resistencia de la tendencia podría hacer que 7,2500 entrara en juego, lo que apoyaría al USD frente a otros pares de divisas.

IPP de EE.UU. (11 de agosto, 22:30 AEST): Un día después del IPC de EE.UU., el mercado prevé una inflación del IPP del 0,7% interanual (desde el 0,1%) y un IPP subyacente del 2,3% interanual (2,4%). El resultado podría dar forma a las expectativas de la inflación del deflactor del PCE subyacente que se publicará el 31 de agosto. Reunión del banco central de México (Banxico) (11 de agosto, 05:00 AEST): los 20 economistas encuestados por Bloomberg mantienen los tipos en el 11,25%; el dato del IPC podría influir en las expectativas.

IPC de México (9 de agosto, 22:00 AEST): el mercado ve la inflación general del IPC de julio en el 4,78% (desde el 5,06%) y el IPC subyacente en el 6,66% (6,89%). Con unos 177 puntos básicos de recortes descontados en los mercados de tipos mexicanos durante los próximos 12 meses, un dato más débil del IPC podría aumentar aún más estas expectativas y hacer que el USDMXN rompa la resistencia clave de 17,4000.

Ingresos laborales en efectivo de Japón (8 de agosto 09:30 AEST) - el mercado prevé que los salarios aumenten un 3% (desde el 2,9%) - existe la posibilidad de volatilidad del JPY en este punto de datos, especialmente si el bono del gobierno de Japón a 10 años (JGBs) sube por encima de 75bp - sin embargo, a menos que sea una cifra explosiva, no tendría problemas en mantener exposiciones al JPY o JPN225 en este punto de datos. La opinión generalizada es que Japón debería empezar a experimentar una desinflación más agresiva hasta finales de 2023 y principios de 2024.

Resumen de opiniones del Banco de Japón (7 de agosto, 09:50 AEST): básicamente, se trata de las actas de la reciente reunión del Banco de Japón, en la que vimos cómo el Banco de Japón permitía una mayor flexibilidad en el YCC, estableciendo un nuevo límite duro del 1% para el JGB a 10 años. Es difícil ver que esto realmente mueva al JPY, pero es un riesgo de evento para los operadores del JPY.

Balanza comercial de China - Me preocupa poco mantener exposiciones sobre este dato y el mercado no confía en pronosticar las cifras comerciales de China, por lo que rara vez vemos mucha reacción inicial. En esta ocasión, el mercado prevé un superávit comercial de 68.000 millones de dólares, con una caída prevista de las importaciones del 5,5%, mientras que las exportaciones se espera que caigan un 12,6% - de nuevo, vigile la reacción en el CNH, ya que el yuan probablemente impulsará al AUD y al NZD.

Nuevos préstamos en yuanes y oferta monetaria M2 de China (sin fecha ni hora fijas a lo largo de la semana) - dado que no hay fecha ni hora fijas para estos datos, no es un dato para posicionarse. Tras la espectacular cifra de préstamos del mes pasado, 3049.000 millones de yuanes, el mercado espera una moderación del crédito de 755.000 millones de dólares y de la masa monetaria M2 del 11%.

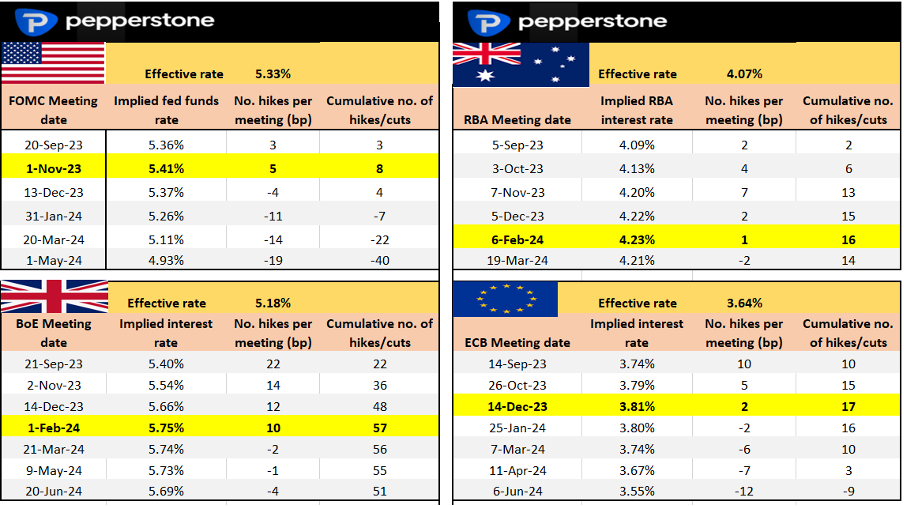

Precios de mercado sobre las expectativas de tipos - lo que está en precio y el paso arriba/abajo por la futura reunión del banco

Rentabilidad de las empresas

Australia - en la semana, tenemos noticias de empresas como QBE (10 de agosto), Newcrest (11 de agosto) y CBA (9 de agosto), siendo CBA el valor del ASX200 a seguir. El precio de la acción ha retrocedido un 5% desde los 107,09 dólares del 27 de julio, con un rendimiento inferior al del ASX200 en general. En esta ocasión, el mercado apunta a un movimiento del 2,7% el día del informe, por lo que la situación podría animarse para los operadores tanto de CBA como del AUS200 (dada la influencia que CBA podría tener en el sector financiero).

El consenso es que veremos unos beneficios en efectivo en el segundo semestre de 2013 de 5.014 millones de dólares, pagando un dividendo de 2,22 dólares. Nos fijamos mucho en los márgenes netos de intereses de CBA, que el mercado considera del 2,02% (-8 puntos básicos desde el 1S23). La orientación sobre los márgenes será clave, ya que la competencia por los depósitos se está intensificando y el aumento de la financiación mayorista está afectando. Esperamos información y orientaciones sobre la calidad de los activos, los volúmenes y su posición de capital. Cualquier perspectiva en el informe o en la llamada de resultados sobre la política del Banco de la Reserva de Australia, la demanda de préstamos y cualquier opinión sobre la economía podría mover el dial.

HK - Alibaba (10 de agosto) - Alibaba nos ha sorprendido con sus resultados del 1T, y la segunda mayor ponderación del HK50 espera que la cotización vuelva a superar los 100 dólares de Hong Kong: ¿podrá el gigante del comercio encadenar cinco trimestres consecutivos de subidas el día de los resultados? El mercado está valorando (a través del precio de las opciones) un movimiento del 5% ese día, por lo que podría animarse.

EE.UU. - Berkshire Hathaway, UPS, Walt Disney, Nvidia (23 de agosto)Alemania - Siemens, BayerMiembros de los bancos centrales que hablaránFed - Bostic *2, Bowman *2, Harker*2BoE - Huw Pill (8 ago 02:00 AEST)RBA - Schwatz habla (8 ago 09:05)Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.

_(3).jpg?height=420)