- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

La tecnología volvió a tener un rendimiento inferior y, a diferencia del S&P 500, el NAS100 (-1,3%) cerró por debajo de su mínimo reciente y parece el más débil de los diversos índices estadounidenses.

¿Dónde está la inspiración para los toros del mercado accionario? Tenemos perspectivas de estímulo fiscal decrecientes, valoraciones descabelladas, un enfoque firme en unas elecciones desagradables en Estados Unidos y cierres económicos por el COVID. Lo que sugiere riesgos fuertes para las acciones.

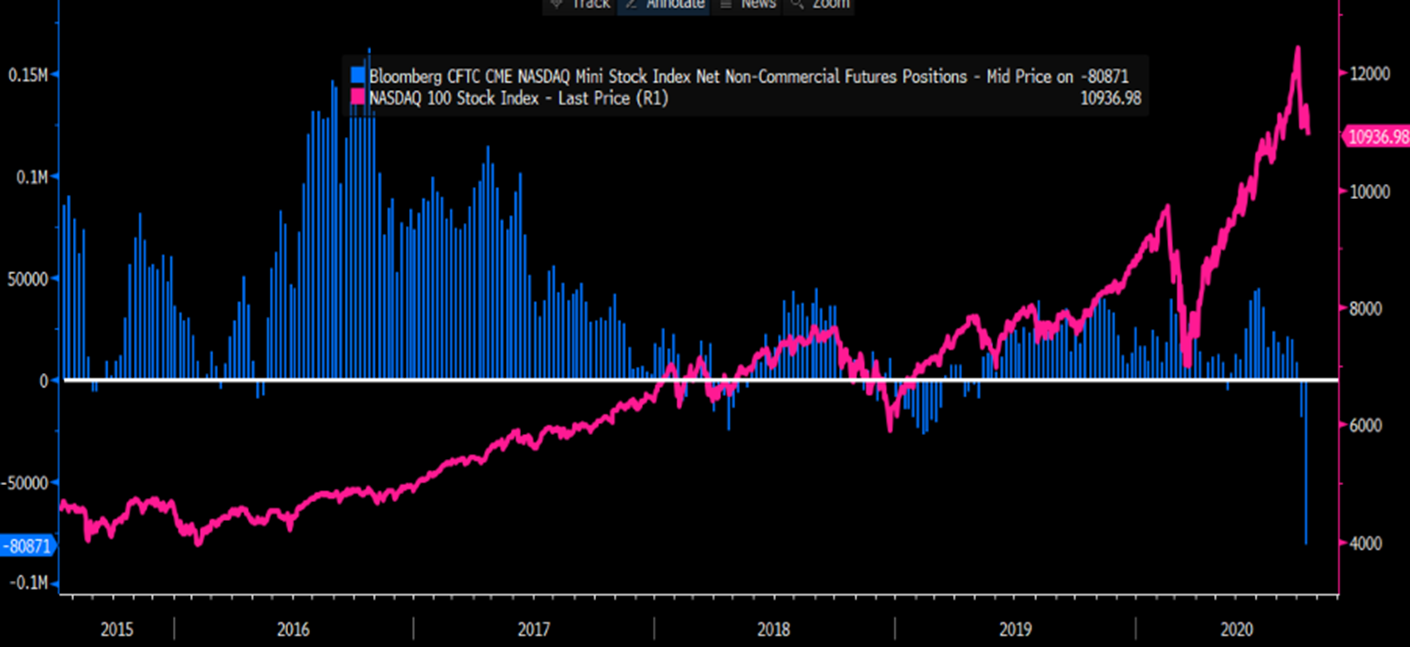

Ha habido un cierto enfoque en el cambio considerable en la posición corta neta mantenida por cuentas no comerciales, aunque esto se debió únicamente a un grupo etiquetado como "otros reportables" y cuentas no apalancadas, lo que me habría hecho tomar nota. De cualquier manera, alguien se está cubriendo a través de futuros, mientras que la volatilidad implícita del NAS100 cotiza con una enorme prima de 11 vol. Frente a la volatilidad del S&P 500. Si le gusta el movimiento, el NAS100 sigue siendo el vehículo de elección.

Hemos visto una apertura tranquila esta mañana en los mercados de divisas y los futuros de acciones estadounidenses han abierto a la baja. Por supuesto, la falta de movimiento temprano puede ser una pista falsa, ya que las noticias, tal vez el acuerdo de Oracle y TikTok a un lado, difícilmente pueden percibirse como positivas. Pero no ha habido aversión al riesgo expresada en FX durante este período de falta de liquidez.

Riesgo electoral de EE. UU.

La noticia del fallecimiento de la juez Ginsburg es un factor político increíblemente importante para las elecciones estadounidenses, especialmente si vemos a la conservadora Amy Coney Barrett obteniendo el puesto. Sin embargo, aunque en todo caso, es probable que esto influya en el riesgo y los mercados pueden tener dificultades para ponerle precio en consecuencia, y comprender claramente si esto representa una mayor perspectiva favorable para Trump. O simplemente genera más votos para los demócratas a medida que muchos de los votantes indecisos más moderados cambian a lealtades anteriores. De cualquier manera, el USD continúa presionando al alza de su rango reciente y si el riesgo sale del mercado esta semana, el USD debería reafirmarse.

La GBP estuvo completamente bajo enfoque por parte de los clientes la semana pasada y espera seguir siéndolo dada la mezcla de cierres y angustia política que siempre dividirá las opiniones. Ha habido un repunte considerable en la volatilidad de la venta de libras esterlinas (en relación con las opciones de compra), pero ¿es esto una señal de que ahora hay demasiado pesimismo en el precio y el mercado ha pasado a una visión de consenso de un Brexit completo sin acuerdo por año? Sigo pensando que es más probable que se llegue a algún tipo de acuerdo, pero no soy un experto, ¿quién lo es? Siento que con todo lo demás que está sucediendo, lo último que Boris necesita en los próximos meses son más dolores de cabeza autoinducidos. Programar esto siempre es la parte difícil.

GBPJPY estuvo en el radar la semana pasada y el par se está rompiendo a la baja. Las discusiones sobre el Brexit entre la UE y el Reino Unido continúan a partir de mañana y veremos más enmiendas al proyecto de ley de mercados internos. También en el expediente de datos, Markit manufacturero (observado en 54.0 desde 55.2) y el PMI de servicios (55.8) saldrán el miércoles (18:30 AEST) y eso podría influir en la GBP. Entonces, si le gusta el movimiento, la GBP podría ser el lugar para estar esta semana. En términos de probabilidades, vemos que el mercado de opciones tiene una probabilidad cercana al 70% de que el GBPUSD se mantenga dentro de un rango de 1.2781 a 1.3092.

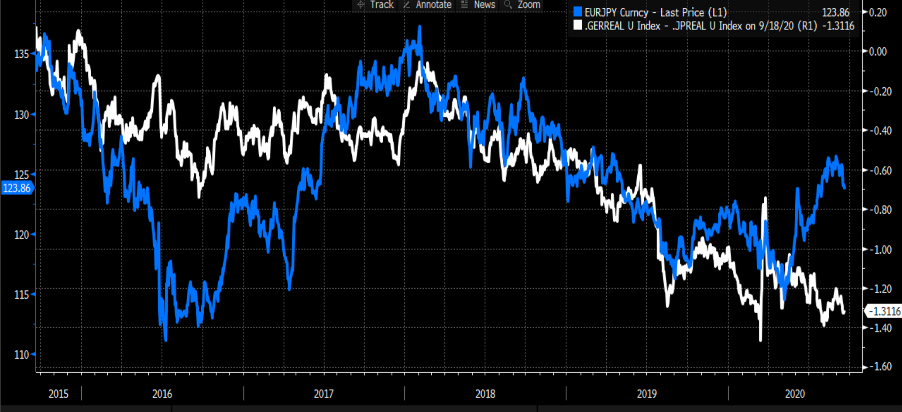

El temor a nuevos bloqueos también es un factor para las exposiciones al EUR, al igual que el resultado del PMI de fabricación y servicios (también disponible el miércoles). Aún está por verse si esto sacude demasiado al EURUSD, incluso si el EURUSD es "barato" si miro los diferenciales de tipos reales relativos (entre los bonos alemanes y estadounidenses a 10 años). El EURJPY es lo opuesto y parece "caro" si usamos diferenciales de tipos reales (bonos alemanes frente a JGB) como modelo muy básico, sin embargo, en los aspectos técnicos también hemos visto el precio de cierre a través del soporte de tendencia alcista semanal. En esta coyuntura, parece que existen riesgos a la baja para el EURJPY.

Azul – EURJPY

Blanco - Bunds reales alemanes a 10 años - Bonos del gobierno de Japón a 10 años (JGB)

EURJPY semanal

NOKJPY también ha entrado en el radar y el precio debe mantenerse y rebotar en 11.471 o esto garantizará una exposición en corto que simplemente se mantendría hasta que el precio cierre por encima de la EMA de 5 días. Gran parte del resto de los movimientos están en el crudo Brent, pero si el riesgo se agria, esto debería romper el nivel y el flujo de capital solo va en una dirección. El USDJPY también puede impulsar los cruces del JPY y es posiblemente uno de los pares más interesantes para observar esta semana, ya que los movimientos por debajo de 104.50 se han encontrado con un muro de compradores durante años.

El JPY tiene muchas atracciones

El JPY es una divisa atractiva, no veo ninguna razón para venderlo, aparte de los períodos de intervención verbal del BoJ, que ahora es el gran riesgo para mantener posiciones largas en JPY esta semana. Si esto ocurre, compraré la debilidad del JPY. No sorprendería ver a Kuroda oa uno de los miembros del BoJ diciendo "estamos observando de cerca los tipos de cambio" y probar algún método para hacer que el JPY baje. Pero en un mundo donde los diferenciales de tipos reales impulsan cada vez más los flujos de capital, Japón tiene rendimientos reales más altos y positivos, y más aún cuando se ajustan los costos de cobertura. Esto hace que el JPY sea muy atractivo, especialmente frente al GBP y al USD, donde los tipos reales no solo son negativos, sino que, en el caso de la Fed, están buscando activamente tipos más bajos.

Para mí, esta es la razón por la que el enfoque para mí no es tanto quién se queda con la Casa Blanca, sino la composición general del Congreso y la capacidad de aprobar legislación es tan clave. Si los demócratas obtienen ambas cámaras, la capacidad de la Fed para impulsar las tasas reales hacia el 2% aumenta notablemente, al igual que una cámara republicana completa, pero esto parece menos probable.

Related articles

Artículos más leídos

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.