¿Qué es el Índice de Precios al Consumidor (IPC)?

La inflación es un tema candente en la actualidad. El espectacular aumento del precio de los bienes y servicios cotidianos afecta a todo el mundo. El IPC mide este cambio. Esta guía pretende ayudar a tomar decisiones con conocimiento de causa a la hora de hacer trading con datos relacionados con la inflación.

El Índice de Precios al Consumidor (IPC) es una medida de la variación media en el tiempo de los precios pagados por los consumidores por una cesta de bienes y servicios. Lo calcula la Oficina de Estadísticas Laborales (BLS) como medida de la inflación. Suele publicarse hacia el segundo miércoles de cada mes y hace referencia al mes anterior.

Para acceder a fuentes de noticias con datos actualizados, utilice plataformas de agregación gratuitas como PiQ, que ofrece más de 100 fuentes de información de Reuters y Bloomberg.

¿Cómo se define el IPC?

El BLS define el IPC como una medida que examina la variación media a lo largo del tiempo de los precios pagados por los consumidores urbanos por una cesta de bienes y servicios de consumo. El IPC es uno de los indicadores de inflación más utilizados y refleja los cambios en el coste de la vida.

¿Cuáles son los componentes de la cesta del IPC?

El IPC mide las variaciones de precios de una cesta de la compra fija de bienes y servicios. Esta cesta incluye categorías como alimentos y bebidas, vivienda, ropa, transporte, atención médica, ocio, educación y comunicación, y otros bienes y servicios. El BLS actualiza periódicamente la cesta de la compra para reflejar los cambios en los hábitos de gasto de los consumidores.

¿Cómo se calcula el IPC?

El índice se basa en los precios de una cesta fija de bienes y servicios, con los precios de los bienes y servicios en el periodo base fijados en 100. Los precios del periodo actual se comparan con los precios del periodo base para calcular el índice. Los precios del periodo actual se comparan con los del periodo base para calcular el índice. La variación porcentual del índice se utiliza como medida de la inflación.

¿Qué impacto tiene el IPC en los mercados financieros?

El IPC puede influir en la política monetaria, los tipos de interés y el valor de la moneda. También influye en los salarios, el gasto de los consumidores y el crecimiento económico. Una inflación elevada puede provocar inestabilidad económica, mientras que una inflación baja o negativa (deflación) puede indicar una economía débil.

Estas son las principales formas en que el IPC afecta a los mercados financieros:

Tipos de interés y política monetaria

El IPC es un indicador económico clave que influye en las decisiones de la Reserva Federal sobre los tipos de interés. Una inflación elevada (aumento del IPC) puede inducir a la Reserva Federal a subir los tipos de interés para frenar la economía, mientras que una inflación baja podría llevar a bajar los tipos de interés para estimular el crecimiento. Los cambios en las expectativas de tipos de interés basados en los datos del IPC pueden causar fluctuaciones en los precios de los bonos y las acciones a medida que los inversores ajustan sus expectativas.

CME’s La herramienta Fedwatch sigue los cambios en las expectativas de tipos. El tipo de interés de los fondos federales implícito en el contrato de futuros es igual a 100 - precio del contrato. Muestra las expectativas del mercado (expresadas en términos de probabilidad como porcentaje) sobre el tipo de los fondos federales en futuras reuniones.

Mercados de renta fija

El IPC tiene un efecto importante en los rendimientos de los bonos. Una mayor inflación suele traducirse en un aumento de los rendimientos, ya que los inversores exigen una mayor compensación por la disminución del poder adquisitivo de los futuros pagos de los bonos. La demanda de valores del Tesoro protegidos contra la inflación (TIPS) puede aumentar con el aumento del IPC, ya que estos productos ofrecen protección contra la inflación.

La Reserva Federal de San Luis tiene miles de gráficos en su sitio web FRED (Federal Reserve Economic Database) que permiten a los usuarios trazar todos los datos económicos y los mercados.

Mercados bursátiles

La inflación puede afectar a los beneficios empresariales. Una mayor inflación aumenta los costes para las empresas, reduciendo los márgenes de beneficio a menos que puedan repercutirlos en los consumidores. Los distintos sectores reaccionan de manera diferente a la inflación. Por ejemplo, los bienes de consumo básico y los servicios públicos pueden obtener mejores resultados en entornos de inflación elevada debido a su capacidad para repercutir los costes, mientras que los sectores de crecimiento, como el tecnológico, pueden sufrir debido a las mayores tasas de descuento de los beneficios futuros.

Cuando la inflación de los precios al consumo se acelera, suele coincidir con periodos de caídas bursátiles. Este fue especialmente el caso de la estanflación de principios y mediados de la década de 1970, así como de 1987 a 1988, cuando se produjo el infame desplome del mercado bursátil.

Mercados de divisas

Una mayor inflación puede devaluar una moneda al disminuir su poder adquisitivo. Sin embargo, si el aumento de la inflación conduce a un aumento de los tipos de interés, la moneda podría apreciarse debido a la mayor demanda de inversiones de mayor rendimiento. Los operadores de divisas siguen de cerca los datos del IPC para anticiparse a las acciones de los bancos centrales y tomar decisiones con conocimiento de causa.

Mercados de materias primas

Las materias primas como el oro y el petróleo son sensibles a los datos de inflación. El oro suele considerarse una cobertura contra la inflación, por lo que un aumento del IPC podría incrementar la demanda de oro. A la inversa, la inflación puede afectar a los precios del petróleo tanto directamente (por el aumento de los costes de producción) como indirectamente (por los cambios en la política monetaria). Los precios del petróleo suelen tener un efecto significativo sobre el propio IPC, aunque según estimaciones de la Fed de St Louis la correlación entre los precios del petróleo y la inflación es menos directa de lo que solía ser en los años setenta. Estima una correlación de 0,27 entre las variaciones del precio del petróleo y la inflación. En otras palabras, una subida sostenida del 10% en el precio del petróleo puede hacer que el IPC suba un 2,7%. El mayor uso del petróleo es el transporte. Por lo tanto, cuando suban los precios del petróleo, todos los bienes que se transportan se verán afectados por unos costes de transporte más elevados. Además, si los precios de producción suben debido al encarecimiento del petróleo, también pueden producirse efectos en cadena, por ejemplo, un precio más alto de la gasolina puede animar a los trabajadores a buscar salarios más altos. Por lo tanto, la subida de los precios del petróleo contribuye a aumentar las expectativas de inflación.

¿Cuál es la relación entre la inflación y los tipos de interés?

La relación entre inflación y tipos de interés es fundamental para la teoría económica y la política monetaria. Esta relación puede medirse a través de varios conceptos y mecanismos clave:

Política monetaria

Los bancos centrales utilizan los tipos de interés como herramienta principal para controlar la inflación. Esto se consigue principalmente SUBIENDO los tipos de interés para combatir la alta inflación y hacer más caros los préstamos y más atractivo el ahorro, lo que reduce el gasto de los consumidores y la inversión empresarial. Esta disminución de la demanda contribuye a reducir la inflación. Por el contrario, cuando la inflación es baja o durante periodos de desaceleración económica, los bancos centrales pueden BAJAR los tipos de interés. Los tipos más bajos abaratan los préstamos y reducen el atractivo del ahorro, lo que fomenta el gasto y la inversión, lo que puede contribuir a aumentar la demanda e impulsar la inflación.

Expectativas y objetivos de inflación

La relación entre los tipos de interés y la inflación también se ve influida por las expectativas de inflación. Si la gente espera una inflación más alta, es probable que exija salarios más altos y gaste más rápidamente, alimentando la inflación. Los bancos centrales intentan gestionar las expectativas mediante medidas como la orientación futura. La Reserva Federal utiliza el «diagrama de puntos» de su Resumen de Proyecciones Económicas para orientar las expectativas. Muchos bancos centrales siguen un marco de objetivos de inflación, en el que fijan una tasa de inflación específica, por ejemplo, el 2%. Ajustan los tipos de interés para mantener la inflación dentro de este intervalo objetivo, en un intento de aumentar la previsibilidad y la estabilidad de la economía.

Tipos de interés reales frente a nominales

Los tipos de interés nominales son los tipos de interés declarados sobre préstamos y ahorros, no ajustados a la inflación. Los tipos de interés reales son los tipos de interés nominales ajustados a la inflación. El tipo de interés real es un determinante crucial del comportamiento económico porque refleja el verdadero coste de los préstamos y el verdadero rendimiento de la inversión.

¿Cómo analizar la evolución de la inflación?

Los operadores pueden seguir las tendencias de la inflación consultando regularmente el sitio web de la Oficina de Estadísticas Laborales para conocer las últimas publicaciones, así como suscribiéndose a alertas de noticias o calendarios económicos para mantenerse informados.

La Reserva Federal de Nueva York y la Universidad de Michigan ofrecen otras medidas de las expectativas de inflación. La encuesta de la Fed de Nueva York sobre las expectativas de los consumidores ofrece una lectura mensual de las expectativas de inflación de los consumidores a un año vista. Mientras que la encuesta de la Universidad de Michigan a los consumidores es un componente de la inflación a largo plazo, a 5 años, que la Fed utiliza al calcular su índice trimestral de Expectativas Comunes de Inflación.

¿Cuáles son las tendencias históricas de las tasas de inflación?

Comprender las tendencias históricas ayuda a contextualizar las condiciones económicas actuales y la eficacia de las respuestas políticas. La trayectoria de la inflación influye en todos los aspectos de la economía, desde el poder adquisitivo de los consumidores hasta las decisiones de inversión y la política monetaria. Desde la Segunda Guerra Mundial ha habido varios periodos de crisis inflacionistas que guardan grandes similitudes con el entorno actual.

La década de 1970 se caracterizó por una elevada inflación o estanflación debido al estancamiento del crecimiento económico resultante. Entre los factores clave cabe citar las crisis del petróleo (el embargo de 1973 y la revolución iraní de 1979), que provocaron una escalada de los precios del petróleo y contribuyeron significativamente a la tasa de inflación. La Reserva Federal tardó en reaccionar y la política monetaria fue demasiado laxa para combatir la inflación galopante.

La inflación alcanzó su punto álgido a principios de los años ochenta, con tasas de dos dígitos. El entonces Presidente de la Reserva Federal, Paul Volcker, puso en marcha un periodo de política monetaria extremadamente restrictiva (altos tipos de interés) para controlar la inflación, lo que provocó una fuerte recesión económica.

La crisis financiera mundial de 2007-09 condujo a un periodo de deflación, ya que los bancos centrales aplicaron políticas monetarias agresivas reduciendo los tipos a cero y algunos a territorio negativo en un intento de evitar la deflación. Las bajas tasas de inflación se mantuvieron hasta la pandemia de COVID-19. Inicialmente, la pandemia provocó presiones deflacionistas debido a los bloqueos. Sin embargo, las tasas de inflación comenzaron a aumentar bruscamente en 2021 debido a las interrupciones de la cadena de suministro, el aumento de la demanda y un estímulo fiscal y monetario sin precedentes.

En 2022, la inflación alcanzó su nivel más alto en décadas debido a la persistencia de los problemas en la cadena de suministro, el aumento de la demanda a medida que las economías comenzaban a reabrirse tras la pandemia y el conflicto entre Rusia y Ucrania, que afectó significativamente a los precios del petróleo y los alimentos. Las tasas de inflación han mostrado signos de estabilización últimamente, pero siguen siendo motivo de gran preocupación. Los bancos centrales mantienen una lucha constante para equilibrar el control de la inflación y el apoyo al crecimiento económico.

¿Qué factores influyen en la evolución de la inflación?

Las tendencias inflacionistas están influidas por una compleja interacción de factores que incluyen las presiones de la demanda, las condiciones de la oferta y las influencias externas. Comprender estos factores ayuda a anticipar las tendencias inflacionistas y su posible impacto en la economía.

Factores de la demanda

La inflación inducida por la demanda se produce cuando la demanda agregada de una economía supera a la oferta agregada. Los principales factores de la demanda son:

- Crecimiento económico: Cuando una economía crece rápidamente, la mayor demanda de bienes y servicios puede dar lugar a una subida de los precios. La confianza de los consumidores y el aumento del gasto pueden impulsar este tipo de inflación.

- Política monetaria: Los bancos centrales influyen en la inflación controlando los tipos de interés y la oferta monetaria. Unos tipos de interés más bajos abaratan los préstamos, estimulando el gasto y la inversión, lo que puede aumentar la inflación.

- Política fiscal: El gasto público y las políticas fiscales pueden afectar a la inflación. El aumento del gasto público y las reducciones de impuestos pueden impulsar la demanda agregada, provocando un aumento de los precios.

- Confianza de los consumidores: Los altos niveles de confianza de los consumidores pueden provocar un aumento del gasto y del endeudamiento, impulsando la demanda y los precios.

Factores de la oferta

La inflación impulsada por los costes se produce cuando aumentan los costes de producción, lo que se traduce en una subida de los precios de los bienes y servicios. Los principales factores de la oferta son:

- Costes de producción: El aumento de los costes de las materias primas, los salarios y otros insumos puede provocar un aumento de los precios.

- Interrupciones en la cadena de suministro: Acontecimientos como las tensiones geopolíticas, las catástrofes naturales o, más recientemente, las pandemias pueden interrumpir las cadenas de suministro, provocando escasez y precios más altos.

- Avances tecnológicos: Los avances tecnológicos pueden reducir los costes de producción y bajar la inflación, pero las perturbaciones tecnológicas pueden tener el efecto contrario.

- Regulación e impuestos: Una mayor regulación y unos impuestos más elevados pueden aumentar los costes de producción, contribuyendo a la inflación.

Factores externos

Los factores externos o mundiales también pueden influir en la inflación nacional:

Tipos de cambio: Las variaciones de los tipos de cambio pueden afectar a los precios de los bienes y servicios importados. Una moneda nacional más débil encarece las importaciones, contribuyendo a la inflación, mientras que una moneda más fuerte tiene el efecto contrario.

Precios mundiales de las materias primas: Los precios de materias primas como el petróleo, los metales y los productos agrícolas pueden influir significativamente en la inflación. La dinámica de la oferta y la demanda mundiales, así como los acontecimientos geopolíticos, pueden causar volatilidad en los precios de las materias primas.

Comercio internacional: Los cambios en las políticas comerciales, los aranceles y las relaciones comerciales internacionales pueden afectar al coste de los bienes importados y exportados, influyendo en la inflación.

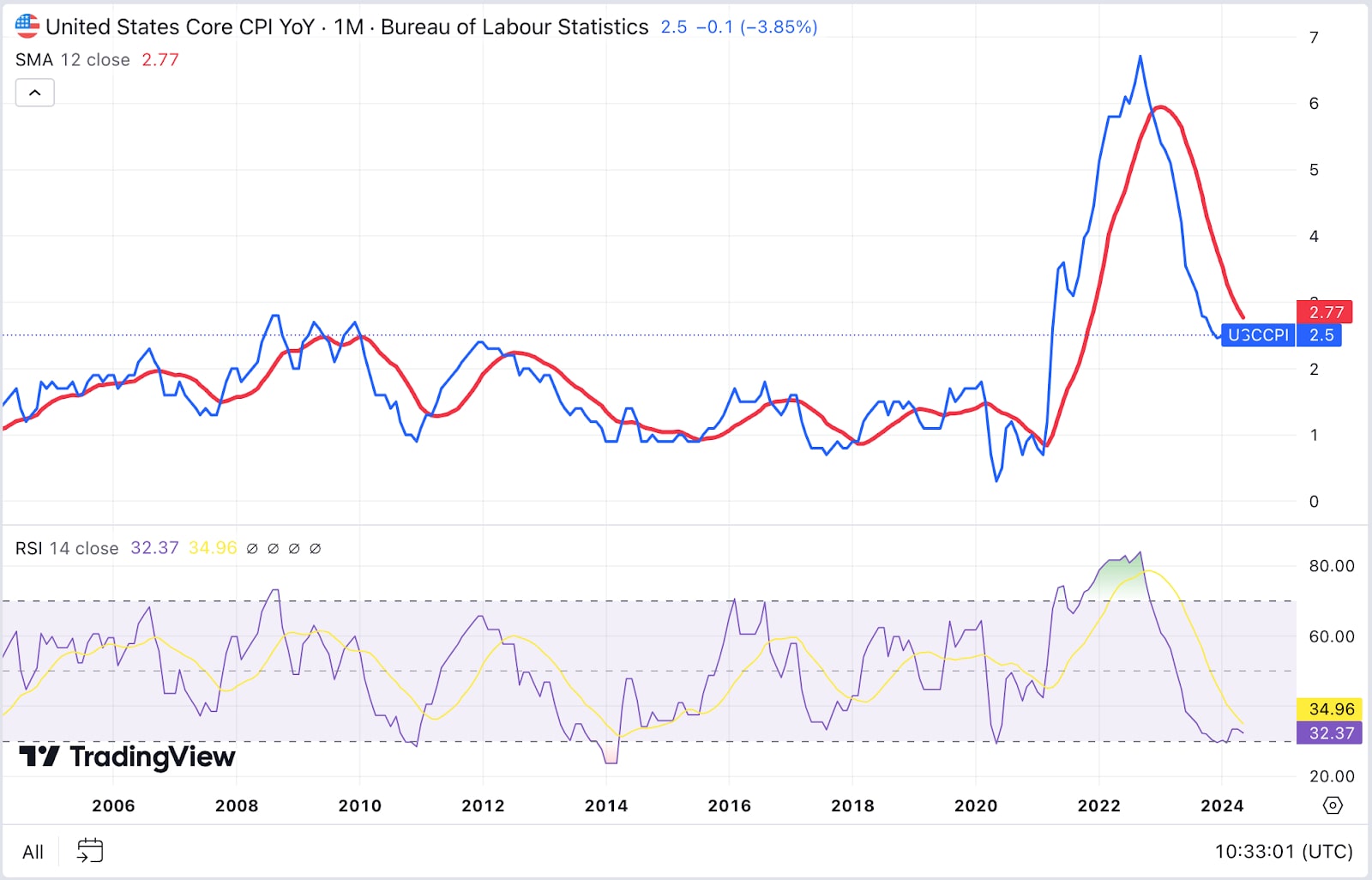

¿Cómo pueden utilizarse los indicadores técnicos para analizar los datos de inflación?

Es aconsejable utilizar varios indicadores, como los fundamentales y los técnicos, para obtener una imagen más clara antes de comprometerse en una operación. He aquí cómo pueden utilizarse los indicadores técnicos para analizar los datos de inflación:

Análisis de Tendencias

Medias móviles (MA): Media móvil simple (SMA): Calcula la media de los datos de inflación a lo largo de un periodo determinado. Por ejemplo, una SMA de 12 meses de las tasas de inflación puede suavizar las fluctuaciones a corto plazo y resaltar las tendencias a largo plazo.

Media móvil exponencial (EMA): similar a la SMA, pero da más peso a los datos recientes, lo que la hace más sensible a la nueva información. Resulta útil para identificar cambios recientes en las tendencias de la inflación.

Media móvil de convergencia divergencia (MACD): Utiliza dos medias móviles (normalmente la EMA de 12 y 26 días) para identificar cambios de impulso. El cruce de la línea MACD por encima de la línea de señal podría indicar un aumento de la inflación, mientras que un cruce por debajo podría sugerir un descenso de la inflación.

Indicadores de impulso

Índice de fuerza relativa (RSI): Mide la velocidad y el cambio de los movimientos de los precios. Un RSI por encima de 70 podría indicar condiciones de sobrecompra (lo que podría indicar una inflación elevada), mientras que un RSI por debajo de 30 podría indicar condiciones de sobreventa (lo que podría indicar una inflación baja).

Oscilador estocástico: Compara un precio de cierre concreto de los datos de inflación con un rango de sus precios durante un periodo determinado. Proporciona señales de posibles cambios de tendencia cuando el indicador cruza umbrales específicos (por ejemplo, por encima de 80 o por debajo de 20).

Indicadores de volatilidad

Bandas de Bollinger: Consiste en una media móvil y dos líneas de desviación estándar. Cuando las tasas de inflación se mueven fuera de las bandas, puede indicar que la tasa de inflación está experimentando una alta volatilidad y podría volver a la media.

Average True Range (ATR): Mide la volatilidad del mercado descomponiendo todo el rango del precio de un activo para ese periodo. Un ATR creciente en los datos de inflación sugiere un aumento de la volatilidad en las tasas de inflación.

Nota a pie de página: Una guía más detallada de todos los indicadores de trading mencionados anteriormente.

¿Cuáles son las estrategias de trading eficaces para la publicación del IPC?

El trading en torno a las publicaciones del IPC puede ser rentable, pero requiere una estrategia bien pensada, una ejecución rápida y una gestión eficaz del riesgo. Combinando el análisis fundamental, las estrategias técnicas y una gestión prudente del riesgo, los operadores pueden sortear la volatilidad y capitalizar potencialmente los movimientos del mercado desencadenados por los datos del IPC. Identifique y opere con activos que tengan fuertes correlaciones con los datos de inflación:

- Divisas: Los datos de inflación suelen tener un impacto significativo en los mercados de divisas. Por ejemplo, un IPC más alto de lo esperado puede dar lugar a un dólar más fuerte, ya que los mercados anticipan subidas de tipos por parte de la Reserva Federal.

- Materias primas: La inflación puede hacer subir los precios de las materias primas. Por ejemplo, el oro suele subir durante los periodos de inflación elevada, ya que los inversores buscan una cobertura.

- Renta variable: Algunos sectores, como los bienes de consumo básico y los servicios públicos, pueden ser menos sensibles a la inflación, mientras que los valores de crecimiento pueden verse afectados por la subida de los tipos de interés.

Es importante tener en cuenta que se trata de directrices generales y que la reacción puede variar en función del contexto económico en el que se den las cifras.

Una vez determinado el activo con el que se va a operar, considere las siguientes estrategias para iniciar el trading:

- Antes de la publicación: Analice la previsión de consenso y el sentimiento del mercado. Si se espera que el IPC sea superior a las expectativas, considere la posibilidad de tomar posiciones largas en activos que se beneficien de la inflación, como las materias primas. Utilice un gráfico de 90 minutos para establecer puntos máximos y mínimos (straddle) 10-15 minutos antes de la publicación. Aunque los plazos son una cuestión de preferencia. En este caso, las órdenes de venta se colocan por debajo del mínimo (mínimo del rango menos un pip) y las órdenes de compra por encima del máximo (máximo del rango más un pip) del gráfico mediante órdenes OCO. Esta estrategia se utiliza para introducir nuevas operaciones y aprovechar los picos de volatilidad.

- Durante la Liberación: Aplicar una estrategia de ruptura, colocando órdenes stop de compra por encima y órdenes stop de venta por debajo de los niveles clave de resistencia y soporte.

- Tras la reacción inicial: Vigile la acción del precio en busca de signos de sobreextensión. Considere una estrategia de reversión a la media si el movimiento inicial parece exagerado. Utilice órdenes stop-loss para protegerse de movimientos adversos y limite el tamaño de sus posiciones para gestionar el riesgo con eficacia.

¿Cómo prepararse para los anuncios del IPC?

Las 5 «R» de Pepperstone para preparar el trading

- Research - Investigación - Investigar los mercados y seguir el flujo de noticias. Utilizar plataformas como PiQ y X. Cuanto mayor sea el conocimiento de lo que hace fluctuar los precios de los activos, mayores serán las posibilidades de identificar oportunidades de trading.

- Realistic - Realista - Sea realista y aprenda a comprender el riesgo y la recompensa por operación. Los traders de éxito tienen un objetivo de pérdidas y ganancias antes de iniciar una operación. Practique con una cuenta de demostración.

- Risk - Riesgo - Calcule su tolerancia al riesgo. Las herramientas de gestión del riesgo están disponibles en las plataformas de trading de Pepperstone. Véase también Cinco reglas para gestionar el riesgo

- Record - Registro - Lleve un diario de trading en papel o en línea gratuito, como TradeBench. Aprenda de la experiencia. El diario puede ser tan detallado como sea necesario, pero como mínimo debe incluir el motivo de la operación, el objetivo de beneficio/pérdida máxima y los niveles de entrada/salida.

- Rudimentary - Rudimentario - hazlo sencillo. No hay necesidad de complicados algoritmos o escenarios de teoría de juegos. Una estrategia sencilla y fácil de ejecutar en función de la tolerancia al riesgo y los objetivos de trading puede ser tanto o más rentable.

Pepperstone ofrece previsiones exhaustivas para ayudar a prepararse para todos los acontecimientos importantes que mueven el mercado, incluido el IPC. Siga a los analistas sénior de Pepperstone Chris Weston (@ChrisWeston_PS) y Michael Brown (@MrMBrown) en X (Twitter) para conocer las distintas advertencias que deben tenerse en cuenta en las publicaciones. También es útil tener a mano una «hoja de trucos» como guía de referencia rápida al hacer trading ese día.

El material aquí facilitado no ha sido elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, se considera una comunicación comercial. Si bien no está sujeto a ninguna prohibición de negociación previa a la difusión de análisis de inversiones, no trataremos de obtener ninguna ventaja antes de facilitarlo a nuestros clientes.

Pepperstone no declara que el material aquí proporcionado sea exacto, actual o completo, y por lo tanto no debe confiarse en él como tal. La información, provenga o no de terceros, no debe considerarse una recomendación; ni una oferta de compra o venta; ni la solicitud de una oferta de compra o venta de ningún valor, producto o instrumento financiero; ni la participación en ninguna estrategia de trading concreta. No tiene en cuenta la situación financiera ni los objetivos de inversión de los lectores. Aconsejamos a los lectores de este contenido que busquen su propio asesoramiento. Sin la aprobación de Pepperstone, no está permitida la reproducción o redistribución de esta información.