- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Por supuesto, lo más importante entre todo esto es lo que la inclinación del oso empinado puede significar realmente, y sus posibles implicaciones. En este sentido, debemos sumergirnos en el agujero de conejo que es la plomería financiera y la liquidez.

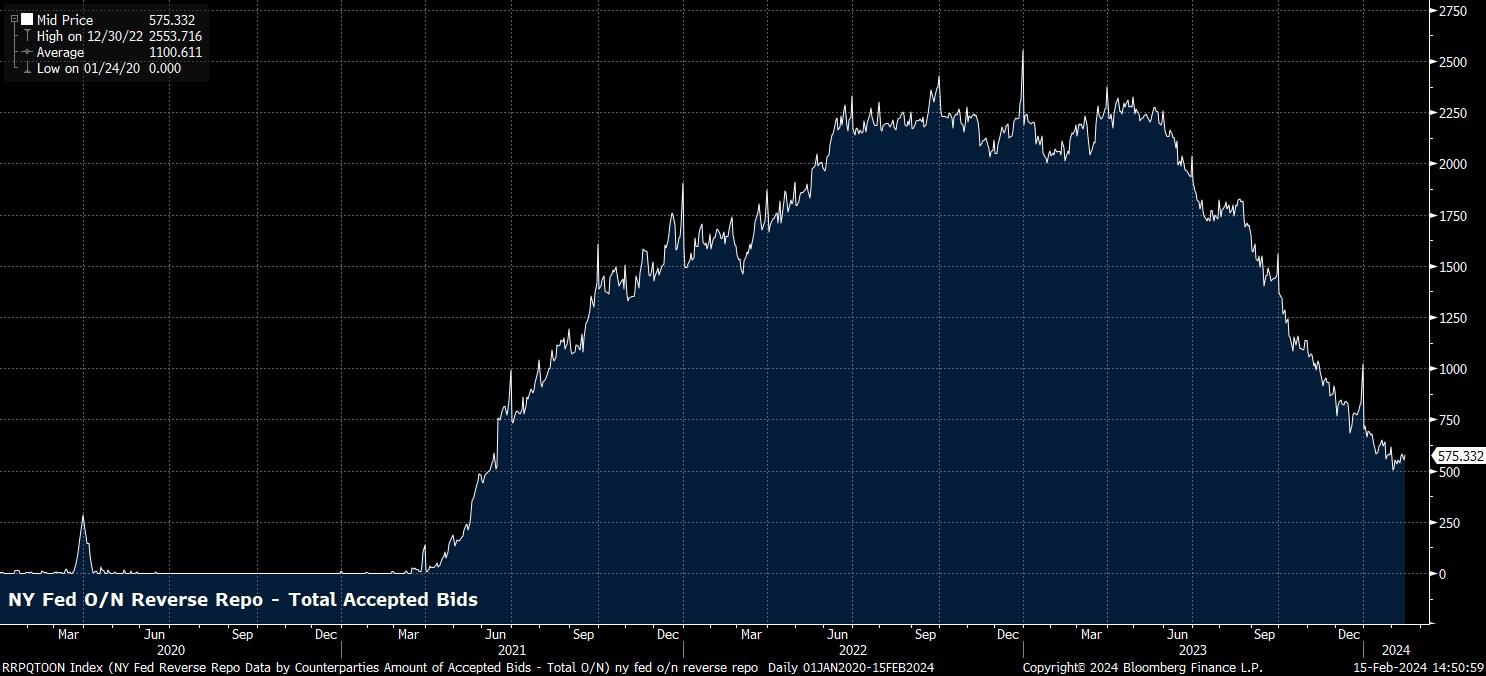

En términos sencillos, si la inclinación del oso empinado continúa, como se podría esperar con las tasas de corto plazo ancladas por la postura política de la Fed, y los recortes de tasas poco probables hasta la primavera, esto debería seguir aumentando la atractividad relativa de la deuda a corto plazo (por ejemplo, letras), especialmente para los fondos del mercado monetario, resultando probablemente en una disminución más rápida de la facilidad de recompra inversa nocturna de la Fed, cuyo uso ya ha caído a una cuarta parte de su nivel máximo.

Sin embargo, si bien estas consideraciones a corto plazo son importantes, también hay algunos factores a largo plazo que también deben tenerse en cuenta, especialmente con el FOMC listo para comenzar discusiones más formales sobre el proceso de reducción del balance y el ajuste cuantitativo (QT) en la reunión de marzo.

El enfoque para los responsables de políticas sigue siendo asegurar que las reservas permanezcan por encima de lo que se ha denominado el "LCLoR" - el nivel más bajo cómodo de reservas, en un lenguaje sencillo. Si bien es difícil, quizás imposible, medir dicho nivel, es importante tener en cuenta que un ritmo más rápido de reducción de RRP probablemente resultará en un nivel más alto de reservas bancarias. A su vez, esto puede llevar a la Fed a implementar el QT durante más tiempo, permitiendo que el actual entorno de liquidez más débil continúe, y potencialmente representando un viento en contra para el riesgo como resultado.

Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.