- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Todo lo que necesitas saber sobre el trading con osciladores

Si bien esta herramienta de análisis técnico es extremadamente útil, no obstante, su adecuada utilización es de extrema importancia para lograr obtener los mayores beneficios predictivos en cuanto a la futura acción de precios de un instrumento. En este breve material hablaremos sobre qué son los osciladores, los errores más comunes al momento de utilizar esta herramienta de análisis técnico, y las buenas prácticas sobre cómo utilizar los osciladores.

Como en todo material educacional, arrancaremos con una breve descripción de que vienen siendo este tipo de indicadores.

¿Qué es un oscilador?

Un oscilador es una herramienta de análisis técnico la cual, a través de una serie de datos históricos de un instrumento, construye límites inferiores y superiores entre dos valores extremos y genera un nivel que fluctúa dentro de estos límites. Los traders utilizan los osciladores para descubrir condiciones de sobrecompra o sobreventa en el mercado.

A manera sencilla, un oscilador es un indicador el cual, en base a la previa acción de precios de un instrumento, dictamina si la operativa se ha desviado considerablemente a la baja o al alza (sobrecompra y sobreventa).

La teoría detrás de este tipo de indicadores indica que, cuando se ha presentado una situación de sobreventa, hay que comprar, mientras que, cuando la situación del mercado es una de sobrecompra, cuando los precios se han desviado considerablemente al alza, hay que vender. Bajo esta noción, por consiguiente, otra manera de identificar a los osciladores es como indicadores de reversión a la media. Una vez que el precio se ha desviado considerablemente, la operativa tiene que regresar a un punto más neutral.

Hasta aquí todo parece perfecto; tenemos una noción donde, dependiendo de qué tan extendido el movimiento, los osciladores no indicarán o mostrarán cuando buscar que la acción de precios regrese a un punto medio.

No obstante, uno de los grandes problemas con los osciladores en el trading es que en los mercados financieros no tenemos una serie de datos finita y a cada momento se encuentra ingresando nuevas muestras en los precios. Por ende, en el proceso de descubrimiento de nuevos precios de equilibrio, los osciladores pueden ofrecer indicaciones de sobrecompra y sobreventa las cuales no verán a la operativa rápidamente regresar a situaciones neutrales, sino que continuarán en una operativa direccional.

Puesto de manera aún más básica, cuando los mercados han encontrado un punto de equilibrio para un instrumento (operativa de rango), los osciladores funcionarán de maravilla, no obstante, cuando los mercados se encuentran en proceso de buscar un nuevo punto de equilibrio (tendencia), los osciladores otorgarán bastantes señales falsas en cuanto a situaciones de sobrecompra y sobreventa.

Ya con este conocimiento en mano, ahora procedemos a los errores más comunes cuando utilizamos osciladores.

Errores al utilizar osciladores

#1 Osciladores en mercados en tendencia

Cómo probablemente era de esperarse, el error #1 que los traders cometen al utilizar osciladores es implementarlos cuando la operativa se encuentra en proceso de buscar nuevos puntos de equilibrio. Como mencionamos previamente, cuando un mercado se encuentra mostrando este tipo de condiciones operacionales, la operativa puede mantenerse por períodos mucho más extensos en niveles de sobrecompra / sobreventa, y esto puede generar que los operadores vean bastante operaciones fallidas al buscar esa famosa reversión a la media.

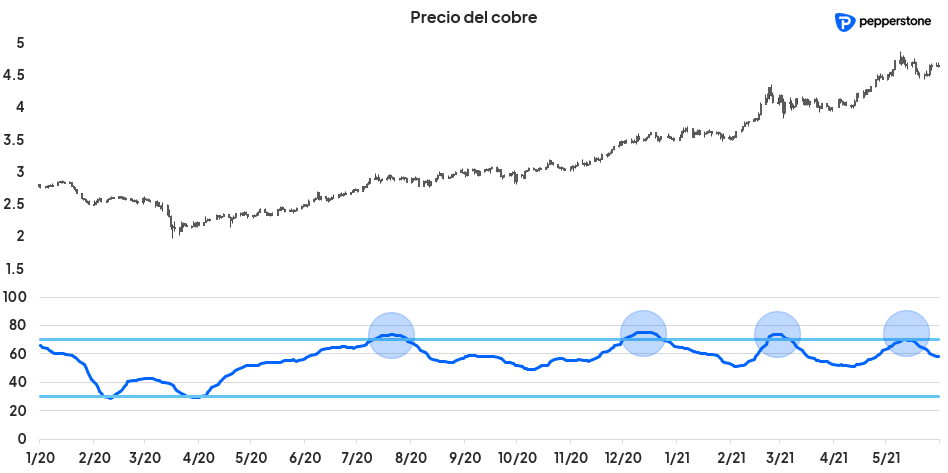

Uno de los ejemplos más claros de este tipo de situaciones es la operativa que mostró el precio del cobre durante el 2020 y parte del 2021.

Gráfico diario precio del cobre:

Cómo podemos observar en el gráfico que se muestra arriba, tras el proceso de apertura económica, muchas de las materias primas se encontraron en un proceso de producción limitada e incrementos en la demanda, situación la cual generó que muchos de estos productos básicos para la creación de otros bienes registraran dinámicas de búsqueda de nuevos puntos de equilibrio. Durante este tiempo, el precio del cobre en un gráfico diario mostró cuatro situaciones de sobrecompra, no obstante, independientemente de que el oscilador nos indicaba situaciones de sobrecompra, el precio del cobre continuó subiendo, situación la cual hubiera sido bastante desfavorable para aquellos traders que buscaban vender el cobre debido a una extensión considerable del movimiento alcista.

#2 Comprar / Vender cuando se ingresa a terrenos extremos en el oscilador

Cuando se busca operar con reversiones a la media, la gran mayoría de los traders considera que el momento adecuado para vender / comprar es cuando se ha ingresado a una zona de niveles de precios extremos. No obstante, esta ideología es errónea la gran mayoría de las veces y conduce a entradas a niveles de precios menos favorables.

Lo ideal aquí es esperar no solo a que esté en territorio de sobrecompra / sobreventa, sino que la acción de precios salga de niveles de precios extremos. Esto otorga mejores niveles de precios de entrada y adicionalmente proporciona niveles claros para establecimiento de puntos de invalidación en la operativa (stop-loss).

Gráfico 1 Hora XAU/USD:

El precio del oro ha estado operando en un rango de precios durante las últimas semanas. Como podemos observar en el gráfico anterior, si entramos cuando la operativa recién ingresa a territorios de sobrecompra / sobreventa (óvalos rojos), esto hubiera proporcionado peores niveles de entrada que si hubiéramos esperado a que el RSI regresara a niveles no extremos (óvalos verdes). Adicionalmente, y como comentamos previamente, al entrar en estos niveles, las previas oscilaciones extremas ya sean al alza o a la baja, nos hubieran proporcionado claros niveles para establecer nuestros puntos de salida del mercado en caso de que nuestra operativa haya sido errónea.

Ahora que sabemos cuáles son los errores más comunes, ahora procedemos a conocer las prácticas idóneas bajo las cuales se deben de utilizar los osciladores.

Mejores prácticas al utilizar osciladores

Filtro de tendencia mercado en rango

Una de las mejores maneras de utilizar los osciladores es acompañado de un indicador el cual nos alerte si nos encontramos en un periodo de tendencia o en uno sin tendencia prevaleciente. Para esto no hay mejor indicador que el ADX. Este indicador nos muestra, cuando su lectura se ubica por debajo del nivel de 25, que el mercado se encuentra operando sin ninguna tendencia prevaleciente, por lo que es idóneo operar a manera convencional con la utilización de osciladores (Sobrecompra = Venta / Sobreventa = Compra).

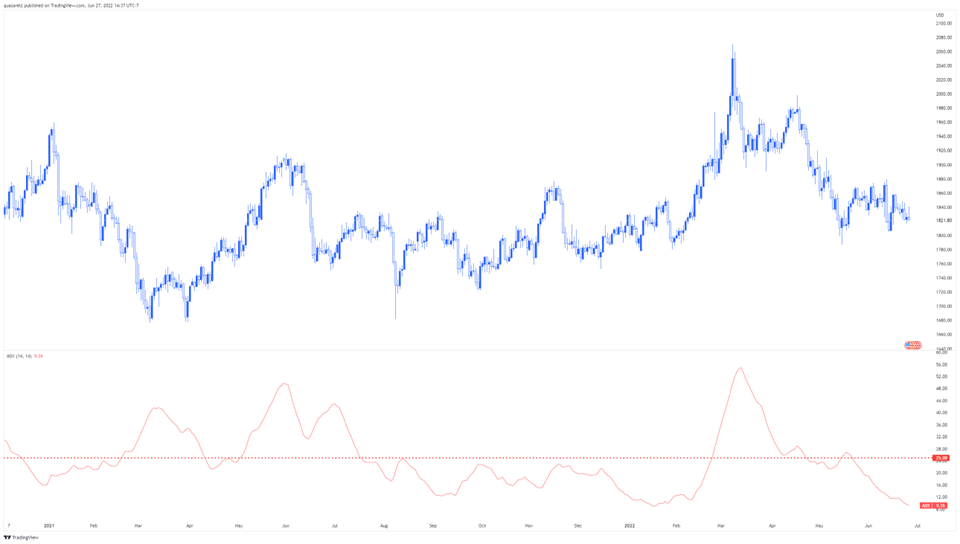

Gráfico diario XAU/USD:

En este caso, como podemos observar en el gráfico diario del oro, el metal dorado ha estado operando sin tendencia desde finales del mes de abril (ADX < 25). Por ende, esto nos indica que las condiciones para buscar revertir niveles extremos en los precios son idóneas.

Gráfico 1 hora XAU/USD:

Como en toda estrategia de trading, vale la pena mencionar independientemente que las condiciones sean idóneas para reversión a la media, va a haber operaciones erróneas, por lo que es extremadamente importante que siempre se implemente buenas prácticas de manejo de riesgo. No riesgo excesivo, ratios de riesgo / recompensa los cuales permitan que el plan de trading sea exitoso a largo plazo. En lo personal sugiero que siempre se busque como mínimo un R:R de 1:2.

Mercado en tendencia

Si bien la preferencia se encuentra en utilizar operativa de reversión a la media a través de osciladores en mercados en rango, existe una manera bajo la cual los osciladores pueden ser utilizados en mercados en tendencia y esta involucra buscar situaciones extremas, aunque en línea con la dirección principal de la tendencia.

Gráfico diario CHF/JPY:

Cuando observamos el gráfico del CHF/JPY rápidamente nos percatamos que el par ha estado en una operativa de tendencia alcista prácticamente desde mediados del pasado mes de marzo. Por consiguiente, buscar vender este instrumento hubiera sido poco fructífero.

En su lugar, lo que hay que hacer aquí, una vez se haya establecido la operativa direccional principal, en este caso alcista, ir a un gráfico de menor amplitud y operar única y exclusivamente en esa dirección.

Gráfico 1 hora CHF/JPY:

Bajo esta noción, aquí incorporamos un filtro adicional, un PME de 89 períodos para asegurarnos que todavía se encuentra la operativa direccional intacta, y ahora buscamos situaciones de sobreventa dentro de este perfil alcista. Para que esta estrategia sea fructífera, aquí hay que reducir un tanto la sensibilidad del RSI, donde en este caso hemos pasado la configuración de 14 periodos a 5 periodos. Esto nos permite obtener señales de entrada donde de otra manera, debido a la operativa fuertemente direccional alcista, nunca hubiera presentado señales de compra bajo un RSI sobrevendido.

Como podemos observar, los osciladores son excelentes herramientas de trading, aunque para que sean útiles en nuestro trading debemos saber cómo y cuándo utilizarlos de manera adecuada.

Ahora que ya tienes todos estos conocimientos, pon en práctica tu operativa con osciladores con una cuenta de trading con Pepperstone.

Escrito por Quasar Elizundia

Artículos más leídos

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.