- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Se acerca la inauguración de la nueva administración estadounidense, y bajo promesas de nuevos estímulos fiscales de mayor amplitud, los cuales han sido recientemente respaldados por el perfil económico, junto con una política monetaria la cual ha reiterado no ajustar las condiciones monetarias, los mercados bursátiles norteamericanos relacionados al ciclo económico registran nuevos máximos históricos. De esta manera, el Russell 2000 presenta un avance de superior al 2% para cotizar así en torno a los 2,155 puntos.

Esta dinámica, ha estado generando un cierto ajuste de carteras hacia un posicionamiento enfocado al perfil cíclico o de valor, dejando así al frente de crecimiento, caracterizado principalmente por el sector tecnológico, desfavorecido. En cuanto al Nasdaq 100, este fue rechazado durante la jornada del jueves de las inmediaciones de los 13,000 puntos con un recorte superior al 0.50%.

Sin lugar a duda la toma de posiciones de riesgo ha continuado en los mercados luego de que tanto la política monetaria y fiscal continuaran defendiendo a capa y espada la recuperación económica.

En su más reciente interacción, el presidente electo, Joe Biden, mencionó que buscará aprobar un paquete de estímulos fiscales contra el Coronavirus con un valor de 1.9 billones de dólares. Dentro de esta nueva medida de apoyo, los demócratas buscarán que sean proporcionados cheques con un valor de 2,000 dólares.

Obviamente, estas inyecciones de capital tienden a ser recibidas de manera bastante favorable por compañías relacionadas al ciclo económico, y esto ha sido efectivamente descontado en el mercado accionario.

Si bien de momento no sugiero que los mercados bursátiles se dirigen hacia una corrección de mayor amplitud, dado que tanto el perfil monetario como fiscal se encuentran en modo total de apoyo, personalmente considero que el ámbito cíclico ha extendido bastante su dinámica y una corrección podría estar por tomar lugar en este frente.

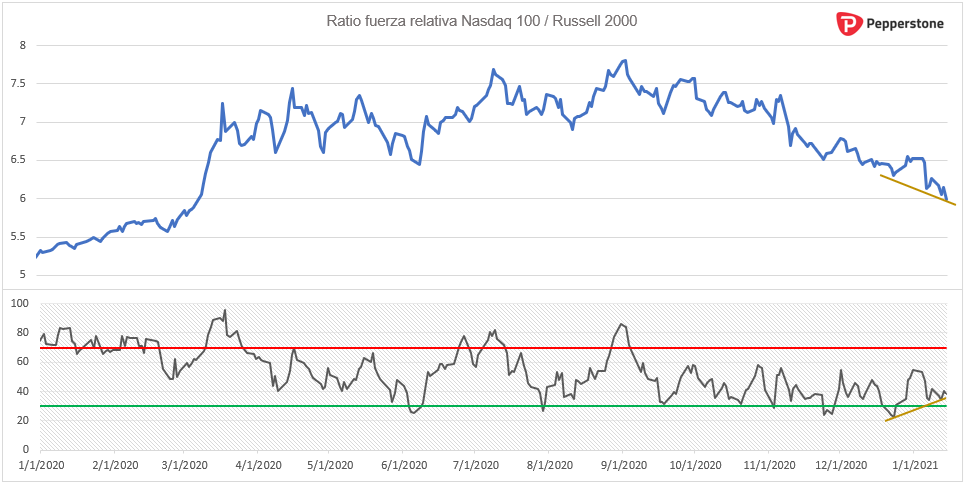

Favoreciendo esta perspectiva se encuentra el ratio de fuerza relativa entre el Nasdaq 100 y el Russell 2000.

Ratio de fuerza relativa Nasdaq 100 / Russell 2000

Como podemos observar en el gráfico previamente presentado, desde el pasado mes de septiembre, el índice de compañías de menor capitalización de mercado, y más ligadas al perfil económico estadounidense, se ha continuamente comportado de mejor manera que su contraparte tecnológica. Si bien este tipo de dinámicas pueden extenderse, y las condiciones de mercado continuar favoreciendo a ciertos sectores ligados a ciertas partes de la economía, la divergencia negativa que se ha estado presentado desde el pasado mes de diciembre entre el RSI de 14 periodos y el ratio indica que el movimiento bajista podría estar por tomar una pausa.

Obviamente, y tomando la relación Nasdaq 100 / Russell 2000, esto significaría un mejor comportamiento en el frente tecnológico a comparación del perfil cíclico.

Análisis técnico mercado accionario estadounidense

Gráfico diario Russell 2000:

Desde el punto de vista técnico, el Russell 2000 ha llegado al retroceso de Fibonacci de 161.80% de la corrección bajista que tomó lugar durante el arranque del 2020 (línea horizontal azul). De manera adicional, el índice de compañías de pequeña capitalización ha llegado a este nivel de precios con una operativa fuertemente en territorio de sobrecompra.

Por ende, la perspectiva yace en que el Russell 2000 podría próximamente registrar una operativa bajista. Como primer nivel de soporte se encuentra el retroceso de Fib. de 23.60% de la operativa alcista iniciada durante el mes de septiembre (óvalo naranja). Esta dinámica representa un recorte de aproximadamente 7%.

Gráfico diario Nasdaq 100:

En el frente tecnológico, si bien la operativa también muestra un perfil agotado, al registrar el Nasdaq 100 una divergencia negativa con el RSI de 14 periodos (líneas rojas), el principal nivel de soporte se encuentra en una mayor proximidad (~-3%).

Como podemos observar, de momento las expectativas yacen de momento que el frente cíclico podría corregir bajo una mayor amplitud a la baja. De presentarse esta corrección de la manera presentada, por ende, esto podría reajustar un poco al alza el ratio entre el Nasdaq 100 y el Russell 2000.

Related articles

Artículos más leídos

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.