- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Elecciones presidenciales en EE. UU.: Por qué la ola azul puede ser el caso más alcista para el USD

En última instancia, tenemos cuatro resultados posibles el día de las elecciones: Un rojo total, una ola azul, un gobierno dividido o un resultado impugnado / retrasado. Recientemente hemos visto lo problemático que puede ser un gobierno dividido, con demócratas y republicanos incapaces de ponerse de acuerdo sobre un nuevo paquete de estímulos fiscales. En última instancia, un gobierno con control total del Congreso es el caso alcista para los mercados y una ola azul puede ser incluso más optimista que el control republicano, ya que los demócratas han dejado en claro que están dispuestos a impulsar el déficit y gastar a lo grande.

Entonces, a tan solo seis semanas de las elecciones, ¿Cómo están posicionados los mercados? Tenemos al índice del dólar estadounidense (USDX) en un mínimo de dos años, principalmente debido a una Reserva Federal ampliamente acomodaticia, tendencia la cual muy probablemente continúe posterior a las elecciones. El oro (XAUUSD) se ha consolidado entre $1920 y $1980 después de establecer una serie de máximos históricos en agosto. El metal precioso se mueve lateralmente, esperando a que un catalizador lo libere del rango. Las acciones estadounidenses se mantienen fuertes a pesar de la rotación fuera de la tecnología de la semana pasada y los rendimientos de los bonos del Tesoro estadounidense siguen bajos, con los tipos reales empujándose cada vez más en terreno negativo.

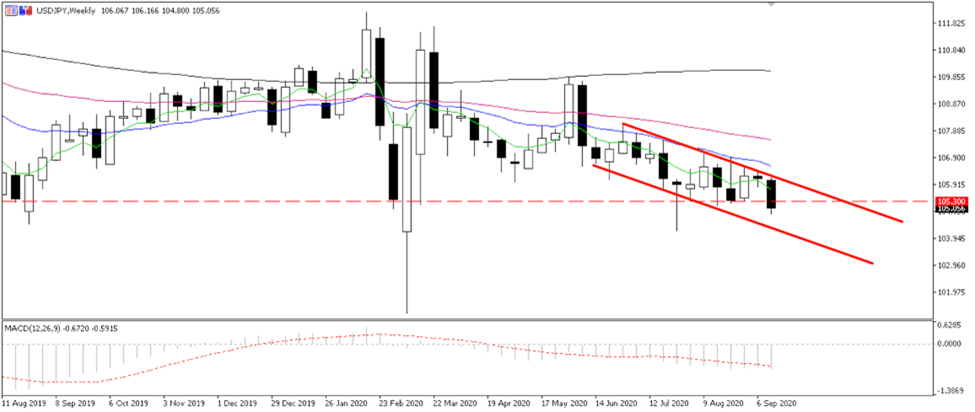

Posiblemente el par de divisas más importante a tener en cuenta a medida que se acercan las elecciones es el USD/JPY. El par de divisas tiene un historial de sensibilidad a las elecciones de EE. UU., que generalmente cae en el período previo a los flujos de refugio seguro y la cobertura de riesgos, y luego se relaja una vez que se asientan las incertidumbres.

En el gráfico semanal, encontramos al USDJPY en un canal descendente que hasta ahora se mantuvo durante 14 semanas. La caída constante refleja una debilidad más amplia del USD, pero también respalda la tendencia de fortaleza del JPY antes del día de las elecciones. El USD también puede simplemente tener dificultades para encontrar compradores hasta que se conozca el resultado de una elección. Entonces, si el canal bajista USDJPY se mantiene a medida que se acercan las elecciones, puede ser el flujo de noticias el día de las elecciones el que proporcione el catalizador para una ruptura al alza o a la baja.

Gráfico semanal USD/JPY:

A más corto plazo, estoy esperando una ruptura del soporte de 105.30 para alentar el próximo movimiento a la baja, con un objetivo cerca de los 104.22, todavía dentro del canal descendente.

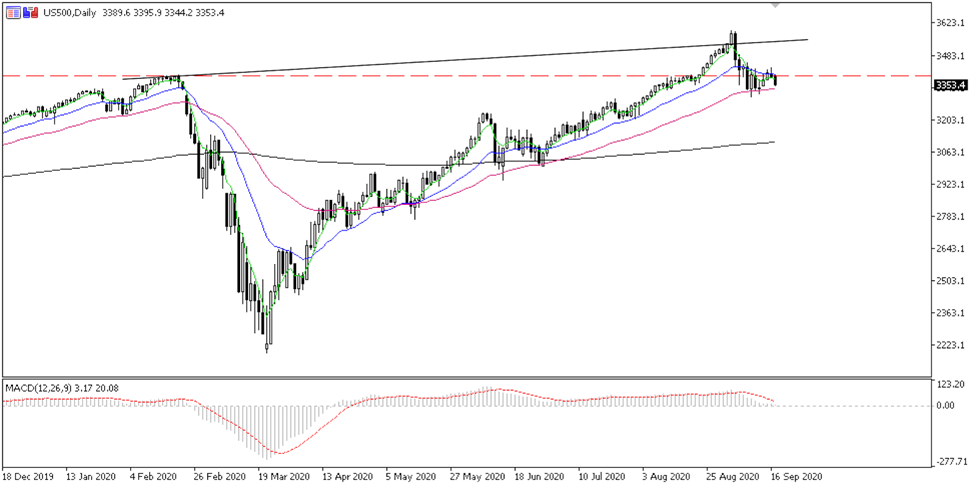

S&P 500 - ¿Tienen las acciones estadounidenses la clave?

Las acciones estadounidenses han desafiado las probabilidades y han borrado las pérdidas de la pandemia. El NAS100 comenzó a establecer nuevos máximos históricos en junio; y el S&P 500 (US500) en agosto.

Hay una razón por la que Trump enfatiza el NAS y el S&P una y otra vez: un mercado de valores positivo suele ser una buena noticia para el presidente en turno. De hecho, el 90% del tiempo desde 1928, el titular ha ganado un segundo mandato cuando el US500 ha sido positivo tres meses previo a las elecciones. El presidente ha ido tan lejos como para impulsar la idea de que una administración democrática dañaría el mercado de valores y, aunque no hay una razón real para justificarlo, esto muestra la conciencia de Trump de que el mercado de valores puede ser un ganador de elecciones.

Gráfico diario S&P 500

A pesar de la reciente venta masiva en la tecnología y la rotación hacia acciones de bajo rendimiento, el US500 se mantiene fuerte y hasta ahora ha encontrado soporte en el promedio móvil exponencial de 50 periodos (línea púrpura). Sin embargo, el precio está luchando por retroceder por encima del nivel de 3400, lo que representa los máximos previos a la pandemia. Si las acciones comienzan a deteriorarse, un cierre diario por debajo del PME 50 me preocuparía, también podrían hacerlo las probabilidades de reelección de Trump.

Entonces, ¿Estamos ante una eventual nueva prueba de la línea de tendencia de febrero a septiembre (en negro)? ¿O es este el comienzo de algo siniestro? Dejaré que se desarrollen los aspectos técnicos antes de echar un vistazo a este.

Escenarios electorales

Acciones estadounidenses fuertes y un dólar estadounidense débil, al menos por ahora. Entonces, ¿Cómo podrían los posibles resultados de las elecciones estadounidenses mover estos mercados?

Trump y un rojo total

Si recuerda el 2016, los mercados estaban nerviosos por lo que significaría una presidencia de Trump para los mercados. Sin embargo, rápidamente volvieron a encontrar su “mojo” cuando Trump comenzó a sonar "presidencial" y su postura a favor de los negocios se entendió mejor.

Una victoria de Trump en noviembre, con mayoría en el Congreso, es un caso bastante optimista para los mercados. Es el boleto del estatus quo ya que los mercados saben qué esperar, y aparte de la guerra comercial entre Estados Unidos y China, la política de Trump ha sido acomodaticia para las empresas y los mercados.

Pero a pesar de lo favorable que ha sido la administración para las empresas, lo que los mercados realmente necesitan es crecimiento para salir de la recesión del COVID-19. Si bien los recortes de impuestos corporativos de 2017 se financiaron principalmente con déficit y el apoyo fiscal de este año fue récord en tamaño, los republicanos de la Cámara no están tan dispuestos a gastar tanto como los demócratas.

Las encuestas también sugieren que es poco probable un rojo total. Si bien Trump podría volver a ganar la Casa Blanca, los demócratas probablemente mantendrán la mayoría en el congreso, lo que causará dolores de cabeza para la nueva legislación y los paquetes de recuperación.

Biden y la ola azul

Contrariamente a las creencias convencionales, una ola azul puede ser el caso más optimista para el USD y las acciones estadounidenses en esta elección. Claro que el Partido Demócrata generalmente se percibe como menos amigable con Wall Street y Biden ha hablado de un aumento de los impuestos corporativos, pero los mercados castigan menos a las monedas cuyos gobiernos tienen déficits cada vez mayores en estos días, y los demócratas están dispuestos a gastar mucho.

El boleto Biden-Harris ha propuesto un paquete de infraestructura de $2 billones, en su mayoría financiado con déficit, y las recientes negociaciones de la Cámara muestran que los demócratas están dispuestos a gastar más que el Partido Republicano. La Fed no puede impulsar una inflación más alta por sí sola, y los bancos centrales de todo el mundo han enfatizado la necesidad de que el gasto fiscal lidere la recuperación, por lo que el boleto democrático de 2020 puede ser el caso alcista para el crecimiento y el desempeño superior de EE. UU.

El gasto en infraestructura crearía empleos, respaldaría las empresas y, con suerte, crearía una presión al alza sobre los salarios y los precios. Si bien las acciones energéticas y financieras pueden tener problemas bajo las políticas demócratas, un caso sólido para el crecimiento impulsaría los sectores de bienes de consumo básico y discrecionales. Y a medida que la economía estadounidense comienza a superar al resto del mundo, el capital comienza a fluir hacia los Estados Unidos, impulsando el USD y las acciones estadounidenses.

Si el resultado del 3 de noviembre es una ola azul indisputable, aún podría haber cierto pánico típico en el mercado, sin embargo, espero que sea de corta duración y vea una oportunidad de compra.

Gobierno dividido

El gobierno de Estados Unidos está actualmente dividido, con una Casa Blanca republicana y un congreso demócrata. Recientemente, hemos visto los estancamientos que puede causar una configuración de este tipo cuando se intenta aprobar paquetes fiscales cruciales.

Bajo un gobierno dividido, se puede lograr menos y las respuestas a la crisis pueden ralentizarse; esto es particularmente preocupante cuando se trata de salir de una crisis económica como lo estamos ahora.

Entonces, si bien una administración mixta podría evitar que una administración de Biden levante la tasa de impuestos corporativos y tome medidas enérgicas contra la industria de los combustibles fósiles, esto también podría evitar los paquetes de estímulo y obstaculizar la recuperación, perjudicando al USD y los mercados de valores de EE. UU. con planes de estímulo que tienen menos probabilidades de implementarse.

Elección impugnada

Trump ha sembrado las semillas del fraude electoral por correo o de una elección amañada, insinuando que es posible que no ceda el poder tan fácilmente si los resultados son cercanos. Un conteo más lento de los votos por correo también puede hacer que los republicanos reclamen la victoria en los primeros resultados antes de que los votos por correo inclinen el resultado en azul. Todo esto es una receta para la volatilidad del mercado.

Ya sea que el resultado se retrase debido a la aceptación esperada en las boletas electorales por correo, o se impugne directamente porque los resultados son cercanos, la perspectiva se vuelve mucho menos segura. Los disturbios civiles recientes también sugieren que ciertos resultados podrían enfrentar protestas masivas.

Hay mucho que considerar antes del 3 de noviembre y muchas cosas podrían cambiar en las pocas semanas que quedan antes del día de las elecciones. Entonces, ¿Cómo operaras las elecciones estadounidenses de 2020?

Artículos más leídos

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.