分析

这意味着,如果本周美国CPI数据强劲,市场参与者将增加对收益曲线陡峭化交易的敞口,减少对美国2年期国债空头的兴趣 - 反过来,因为美元与2年期和10年期利差曲线之间的相关性接近零,这应该会限制美元的上涨。

关注美国债券市场,考虑到美国财政部将在本周发行总额高达1010亿美元的3年期、10年期和30年期国债,这可能会引起市场波动。

白线 - 美国2年期和10年期利差曲线

红线 - 美元指数(DXY)

从技术上看,美元似乎正在巩固,尽管伴随着相当大的风险,但动能账户再次看跌日元。虽然风险因素可能受到地缘政治消息的影响,但NZDJPY多头看起来可能推动潜在的突破,尤其是在中国市场重新开盘之际,我们可以看到经济出现“绿芽”。对于那些策略在高波动性环境中表现出色的投资者来说,他们可以将目光投向拉丁美洲货币,其中 COP、CLP 和 MXN 的大幅波动已引起日间交易者的关注。

除了美国CPI外,本周将是中央银行的盛宴,美联储、英国央行和欧洲央行官员将在NABE(国家商业经济学家协会)和国际货币基金组织的会议上发表讲话。市场似乎坚信欧洲央行和英国央行的加息周期已经结束,因此美联储官员可能会更积极地影响市场。

此外,我们还将迎来美国第三季度的企业财报,其中大型金融机构将成为焦点,这也使得美国30指数成为本周指数交易者的中心关注点。对于政治观察家来说,寻找新的众议院议长的过程将不断推进,这可能会对11月17日的下一轮政府关门谈判产生重大影响。

在地缘政治担忧加剧的情况下,原油仍然是人们关注的焦点。我们关注期货开盘的反应,标准普尔 500 指数和 NAS100 期货在重新开盘时小幅走低。

需要关注的主要经济数据:

美国CPI(10月12日 23:30 AEDT) – 这可能是本周最重要的事件风险。经济学家的共识是,广义CPI和核心CPI都将环比增长0.3%。这将使广义CPI的年度同比涨幅达到3.6%(相较于3.7%),而核心CPI涨幅降至4.1%(相较于4.3%)。市场对广义CPI的定价(反映在CPI比价中)为0.25%的环比增长和3.54%的年同比增长。

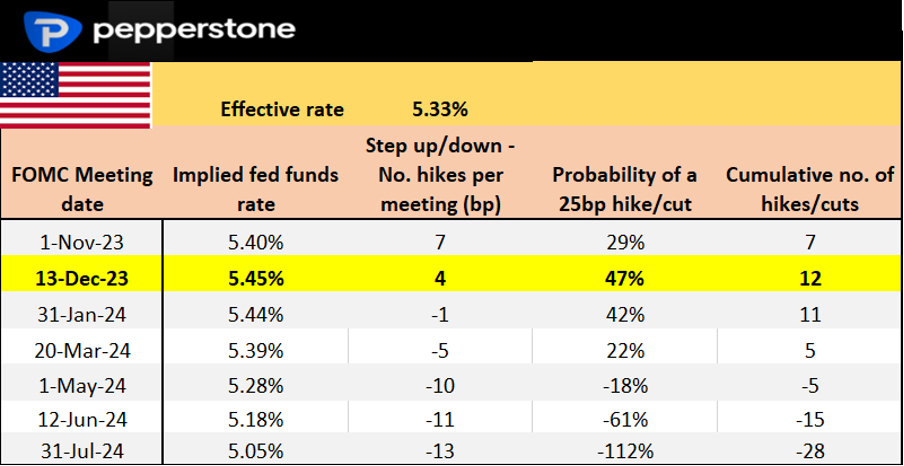

以“3”作为百分比开头的核心CPI将受到市场欢迎,可能导致美元多头回补,从而推高XAUUSD和NAS100。核心CPI达到4.3%以上可能会导致对11月FOMC的加息概率预期上升至约40%(目前为29%),并推动债券收益率上升,从而提振美元的上涨。

美国掉期市场对每场FOMC会议的定价

美国PPI通胀(10月11日 23:30AEDT)- 预期总需求环比增长0.3%,核心PPI年度同比涨幅为2.3%。市场对PPI的敏感程度不如CPI数据,但与共识相比的大幅增加或下降可能会对经济学家如何估算PCE通胀(于10月27日公布)产生影响。

中国新增贷款(本周无具体日期)- 做出预测非常困难,但市场预计信贷会出现反弹,预期新增人民币贷款为2.5万亿元(相较于之前的1.35万亿元)。如果数据超出共识预期,可能会推动中国/香港股市继续上周五的强劲涨势,并使澳元和新西兰元表现出色。

中国CPI/PPI通胀(10月13日 12:30AEDT)- 中国的低通胀持续存在,但消费价格可能会从0.1%轻微上涨至0.2%,生产者价格可能为-2.4%。USDCNH在中国的黄金周假期内盘整,但如果我们看到趋势出现,其交易方向对G10货币对的走势可能产生影响。

中国贸易数据(10月13日 无明确时间)- 中国经济数据流应会继续小幅改善,预计出口将下降7.3%(从-8.8%),进口将下降6%(从-7.3%)。优于预期的数据可能会推动中国股市上涨。

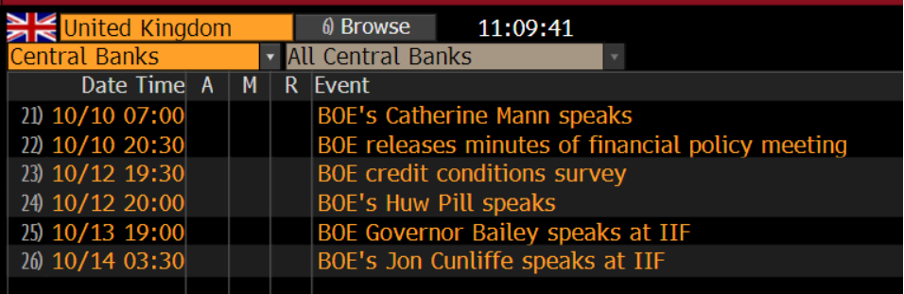

英国央行信贷状况报告(10月12日 19:30AEDT)- 我们将获得英国月度GDP和工业生产数据(均于17:00ASDT公布),这两个数据都预期保持疲软。考虑到最近的抵押贷款批准数据,英国央行的信贷数据可能也会偏低。在利率互换市场基本上认为英国央行的加息周期已经结束的情况下,交易员仍需要关注本周的英国央行演讲。

墨西哥CPI(10月9日 23:00AEDT)- 市场预计广义CPI为4.5%(相较于4.64%),核心CPI为5.75%(相较于6.08%)。因为原油价格疲软 ,MXN缺少支撑,但本周本地数据可能会发挥更大的作用。USDMXN在18.40附近出现卖压,但摇摆交易员可以考虑回调时在17.90区域买入,以获得更多上涨动力。

本周美国第三季度财报 – 花旗、摩根大通(10月13日)、美国银行、富国银行、联合健康

本周我们将得到美国大型金融机构的最新财报。关注点主要集中在资产质量、贷款需求、净利差(NIM)以及对最近金融条件收紧的相关评论上。

关注US30指数

当我们看US30成分股中的公司时,其中只有两家银行 - 高盛和摩根大通。然而,US30指数与XLF ETF(标普金融部门ETF)之间的相关性非常高,10天相关性为93%。由于许多主要金融机构都将发布财报,如果这种相关性保持不变,那么US30指数应该会反映出美国银行的走势。

本周对US30指数交易者来说另一个重要的风险是市场对联合健康集团(UNH - 10月13日发布财报)的财报反应如何。UNH在US30指数中占据着10%的巨大权重,可以说是该指数中最重要的股票。UNH不像特斯拉或英伟达那样备受差价合约交易者密切关注,因为它的价格走势更具防御性。这是适合区间交易者的股票,过去12个月内,以460美元买入和520美元卖出的策略表现良好。然而,考虑到其权重,US30交易者应该注意该股票可能造成的影响。

市场对UNH发布财报当天的隐含波动定价为2.6%,这与过去8个季度报告期间的平均价格变动相符。UNH股价曾受财报影响出现较大的百分比波动,还记得在上一个财报发布后,该股上涨了7.2% - 因此,考虑到其权重,较大的上涨/下跌将影响US30指数。

虽然宏观因素,如债券收益率、美元和油价的波动,将影响US30指数,但可以看出,本周的财报也可能发挥重要作用 - 是时候买入还是我们即将看到该指数下跌?

央行发言人

美联储发言人 – 第一眼看上去,美联储理事Christopher Waller的讲话可能最值得关注。

欧洲央行发言人– 本周欧洲央行发言人众多,对于欧元交易者来说,您喜欢听到这种噪音吗?正如之前提到的,市场相当确信欧洲央行将长期保持政策不变。

英国央行发言人 – 鉴于市场普遍认为英国央行(BoE)不会再次加息,投资者将密切关注BoE官员Mann、Pill和Bailey的评论,以增强对这一市场定价的信心。

澳洲储备银行发言人 – 助理行长Christopher Kent(10月11日 12:00AEDT)

Related articles

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。

_(1).jpg?height=420)