- Italiano

- English

- Español

- Français

Analisi

UK Plc. - Prezzato come gli Stati Uniti, agisce come l'Europa

Il Regno Unito presenta attualmente una sorta di rompicapo, che deriva dalla visione del mercato e del lato venditore su come è probabile che si evolva l'economia britannica per il resto del 2024.

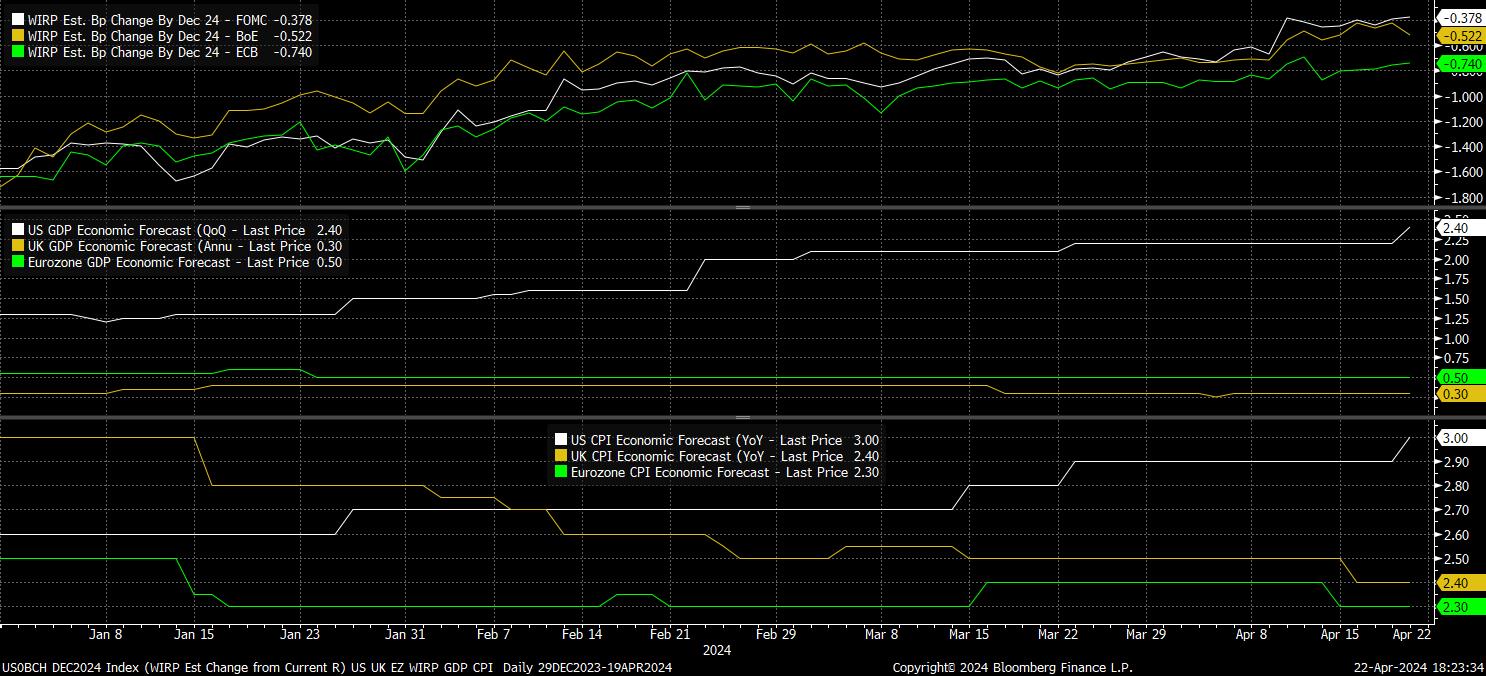

Da un punto di vista della politica monetaria, gli swap prezzi una prospettiva ampiamente in linea con quella fissata per la FOMC - prevedendo poco più di due tagli dei tassi del 25bp da parte della 'Vecchia Signora' quest'anno, solo marginalmente più accomodante rispetto al percorso di politica monetaria fissato dall'altra parte dell'Atlantico.

Tuttavia, dal punto di vista economico, la prospettiva - secondo sia i dati economici in arrivo che le aspettative di consenso del lato venditore - sembra molto più simile a quella dell'eurozona, con la crescita destinata a rimanere relativamente anemica e l'inflazione a scendere verso l'obiettivo del 2% in modo molto più rapido.

Questo solleva alcuni punti interessanti.

Innanzitutto, a un livello di base, è il mercato o gli economisti che hanno maggiori probabilità di avere ragione?

A prima vista, le prove farebbero pensare che la comunità degli economisti probabilmente ha ragione in questo momento; l'inflazione sta rapidamente dirigendosi verso il 2%, e dovrebbe raggiungere tale obiettivo in primavera grazie ai prezzi dell'energia in calo, mentre la disoccupazione è salita al livello più alto degli ultimi sei mesi nei tre mesi fino a febbraio, poiché il mercato del lavoro continua ad allentarsi gradualmente.

Inoltre, il vice governatore della BoE, Dave Ramsden, notò la scorsa settimana che il bilancio dei rischi per le prospettive di inflazione ora "pende verso il ribasso", e si è anche detto "più fiducioso" che la persistenza dell'inflazione si stia attenuando. Dato che, in particolare, i membri interni del MPC parlano raramente rispetto ai loro colleghi della Fed o della BCE, questi commenti sembrano essere sia deliberati che significativi, preparando il terreno per un taglio dei tassi già alla riunione del MPC di giugno. Il riferimento alla politica che rimarrà restrittiva, anche quando inizieranno i tagli dei tassi, nei verbali del MPC di marzo, serve a rafforzare ulteriormente questo punto di vista.

Se un taglio fosse effettuato a giugno, è probabile che l'MPC voglia procedere oltre quel punto a un ritmo relativamente cauto. I tagli trimestrali sembrano un ritmo logico, anche se ciò significherebbe effettuare tali tagli alle riunioni successive alla pubblicazione di un Rapporto sulla Politica Monetaria, piuttosto che in concomitanza con ciascuna previsione dei risultati, come probabilmente vedremo con la BCE. In ogni caso, i tagli trimestrali da giugno ci porterebbero a 75bp di tagli entro la fine dell'anno.

Ma, come potrebbe il mercato avere ragione?

Fortunatamente, l'MPC è stato relativamente chiaro nell'esporre i fattori che sta monitorando per determinare i cambiamenti di politica, ovvero - "indicazioni di persistenza inflazionistica", solidità nel mercato del lavoro, crescita dei salari e inflazione dei prezzi dei servizi.

Non è necessario avere un dottorato per dedurre che i prezzi dei servizi ostinati (oltre le previsioni più recenti dell'MPC), la crescita dei salari elevata e/o un rinnovato irrigidimento del mercato del lavoro potrebbero ritardare i tagli dei tassi. Tuttavia, i dati concreti attuali non si stanno muovendo in questa direzione, mentre gli indicatori principali mostrano relativamente poco rischio che ciò avvenga.

In alternativa, forse il mercato potrebbe avere ragione se si guarda all'economia del Regno Unito attraverso una lente diversa - una in cui la crescita potenziale è sostanzialmente più bassa rispetto agli Stati Uniti, poiché la forza lavoro si riduce sempre di più, ma in cui l'inflazione è strutturalmente più alta rispetto ad altri Paesi sviluppati, non aiutata dalla tendenza a lungo termine alla debolezza della GBP che importa ulteriori pressioni sui prezzi. Naturalmente, la gente correrebbe a gridare 'stagnazione' in un tale scenario, che è molto lontano dal caso base.

E se né il mercato, né gli economisti, avessero ragione?

Questo sarebbe probabilmente il caso solo se dovesse verificarsi qualche tipo di incidente finanziario o geopolitico. Nella prima situazione, i tagli probabilmente sarebbero molto più profondi e rapidi rispetto a quanto attualmente previsto, con le banche centrali, inclusa la BoE, che hanno questa opzione nel "taschino" nel caso in cui fosse necessario, con l'inflazione, sostanzialmente, tornata al target.

Le tensioni geopolitiche sarebbero probabilmente molto più difficili da gestire, anche se i responsabili politici hanno, e probabilmente lo farebbero di nuovo, guardato oltre gli impatti inflazionistici temporanei di qualsiasi potenziale aumento dei prezzi del petrolio.

Infine, cosa significa tutto questo per la GBP?

Nel caso base, i mercati sono troppo orientati al rialzo rispetto a ciò che l'MPC è probabile che consegnerà, con la curva OIS GBP che vede solo una probabilità del 60% di un taglio a giugno, e prevede solo una possibilità su tre di 3 tagli da 25bp quest'anno.

Una rivalutazione ribassista applicherebbe naturalmente ulteriore pressione al ribasso sulla GBP, in particolare mentre i rischi della politica della Fed si orientano sempre più al rialzo allo stesso tempo.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.