- Italiano

- English

- Español

- Français

LATAM FX: perché queste valute dovrebbero essere sul tuo radar

A differenza della grande maggioranza delle nostre maggiori coppie di valute, queste valute (escluso il MXN) potrebbero non essere scambiate per l'intera giornata, cinque giorni alla settimana. Ciò può comportare rischi legati ai gap e limitare la capacità di reagire continuamente alle notizie.

Gli spread sono tipicamente più ampi rispetto a EURUSD o GBPUSD, il che può sembrare intimidatorio, soprattutto per gli scalpers e i trader ad alta frequenza. Tuttavia, i trader sono ampiamente compensati dalle relativamente ampie variazioni giornaliere tra massimi e minimi di negoziazione e dalla maggiore volatilità.

Ciò che interessa molti trader è il fatto che sono compensati dalla relativa facilità con cui si muovono i prezzi. Ciò può essere altamente attraente per i day trader, la cui strategia vede spesso una migliore performance attraverso l'espansione delle variazioni e i periodi di azione dei prezzi aggressivi durante la giornata.

Vediamo queste condizioni di trading attualmente in gioco, con la volatilità del mercato valutario che ha ricevuto una spinta, e di conseguenza stiamo assistendo a enormi movimenti nelle nostre valute LATAM.

LATAM FX: veicoli preferiti per esprimere opportunità di trading tattico

1. Trading del sentiment di mercato e delle variazioni di volatilità

2. Valute di carry trade di default

3. Alta sensibilità alle variazioni di petrolio e rame

4. Trading del sentiment verso la Cina attraverso le valute LATAM

Un gioco ad alto beta sul sentiment di mercato

Nel recente ambiente di difesa durante l'ultima ondata di avversione al rischio, i trader tattici l'hanno espressa attraverso la vendita allo scoperto di valute ad alto rischio. Il COP, il MXN, il BRL e il CLP sono tra le valute ad alta volatilità tra le nostre offerte.

Le valute LATAM sono quindi ottime proxy per il rischio e solitamente hanno prestazioni migliori quando i mercati azionari sono in rialzo, attirando un maggiore flusso di vendite quando si verifica l'avversione al rischio.

Ad esempio, la correlazione mobile di 10 giorni tra il MXN e l'indice VIX (volatilità implicita a 30 giorni dell'S&P500) si attesta a 0,70: questa relazione è significativa e la più alta tra tutte le coppie di valute del nostro vasto universo.

.png)

Valute di "carry" di default

Sebbene una vendita sfrenata dei titoli del Tesoro USA sia stata dietro l'insaziabile richiesta di USD, l'alta volatilità nei mercati ha messo sotto pressione le valute con alto "carry" (tasso di interesse). Le valute LATAM FX, con tassi di interesse relativamente alti, hanno visto un grande interesse da parte dei trader interessati a vendere valute con alto "carry".

La bassa volatilità di mercato e gli indici azionari in tendenza positiva sono un contesto essenziale affinché gli hedge fund possano avere "long carry" come strategia di trading. Tuttavia, con il VIX che si spinge fino al 20% durante un calo dell'8,5% nei futures dell'S&P500, il mercato è stato rapido nel disfare queste operazioni, optando per strategie più difensive piuttosto che ottenere il reddito offerto dalle differenze dei tassi di interesse.

Una ragione fondamentale aggiuntiva della vendita del CLP, del COP, del MXN e del BRL è che molte delle rispettive banche centrali LATAM sono ora ben avanti nel loro ciclo di easing. Come vediamo attraverso i prezzi dei tassi di interesse di swap, si prevede che queste banche centrali continueranno a tagliare i tassi, con la banca centrale cilena prevista per un ulteriore taglio del 50pb nella riunione del 26 ottobre. Si prevede che la banca centrale colombiana taglierà di 25pb o 50pb entro la fine dell'anno e in Brasile si prevede un ulteriore taglio di 100pb entro la fine dell'anno.

Sensibilità ai termini di scambio

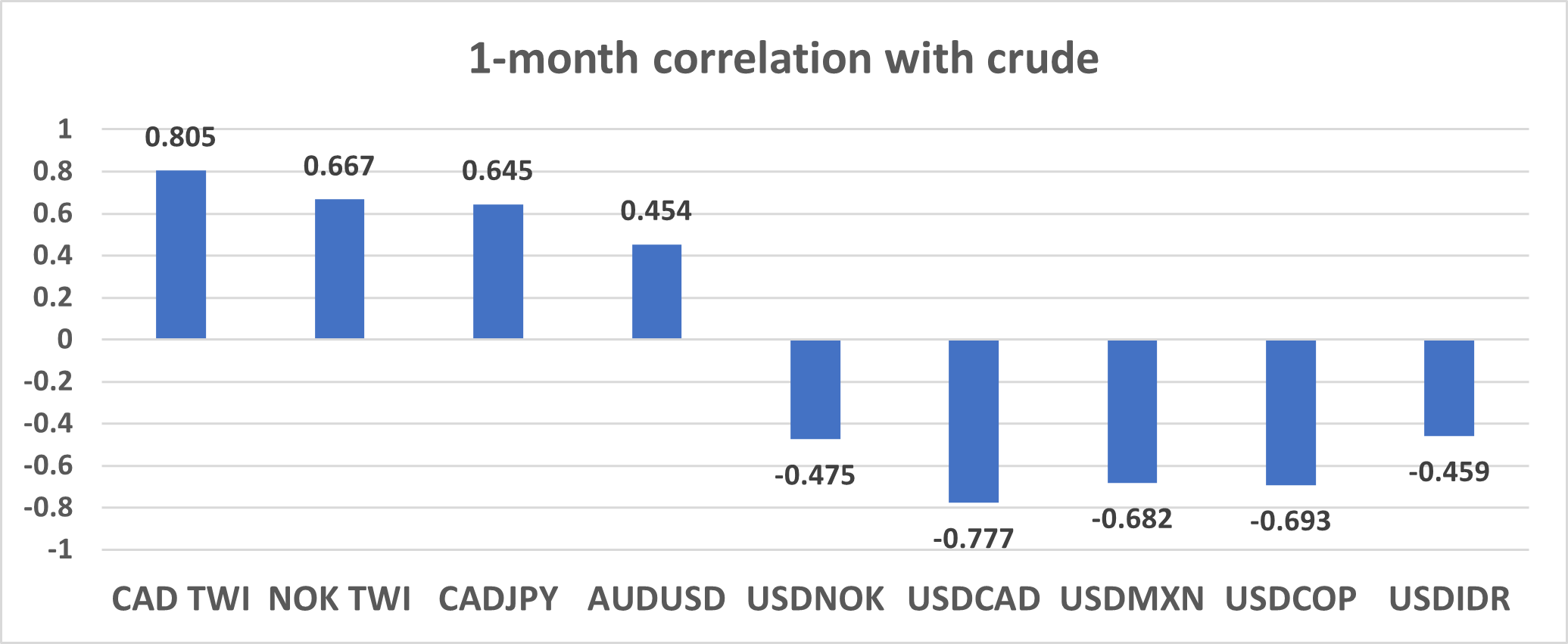

Tatticamente i trader possono esprimere una visione del petrolio attraverso il COP e il MXN, dato il loro status di "petrovalute". Possiamo vedere entrambe le valute mantenere una relazione statistica molto stretta con il Brent e il petrolio statunitense. Molti trader faranno trading anche sul CAD o il NOK come espressione sulla direzione del petrolio attraverso i canali valutari. Tuttavia, per coloro con una maggiore tolleranza al rischio, il COP e il MXN avranno tipicamente variazioni percentuali maggiori durante la giornata.

Un proxy per la Cina

Il CLP (Peso cileno) prende principalmente direzione dal sentiment di mercato ma a volte può avere una forte correlazione con il rame, dato che il Cile è il più grande produttore mondiale di rame. Quando quasi il 40% delle esportazioni totali del Cile sono scambiate con la Cina, il CLP - come l'AUD e il NZD - fungerà da proxy per la Cina. Ad esempio, quando vediamo una reazione a un dato economico cinese, o quando vediamo variazioni straordinarie dello yuan o dei mercati azionari, spesso vediamo che ciò influisce sul CLP.

Anche in questo caso, ciò può rendere il CLP una convincente espressione tematica tattica ad alto rischio per i trader.

Metti le valute LATAM FX nella tua watchlist

Per coloro con una maggiore tolleranza al rischio e le cui strategie lo consentono, le nostre valute LATAM potrebbero essere veicoli di trading convincenti. Non solo hanno movimenti più ampi, ma sono anche ottime espressioni di una tematica macro. Dai un'occhiata alla gamma e familiarizza oggi stesso.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

.jpg?height=420)