- Italiano

- English

- Español

- Français

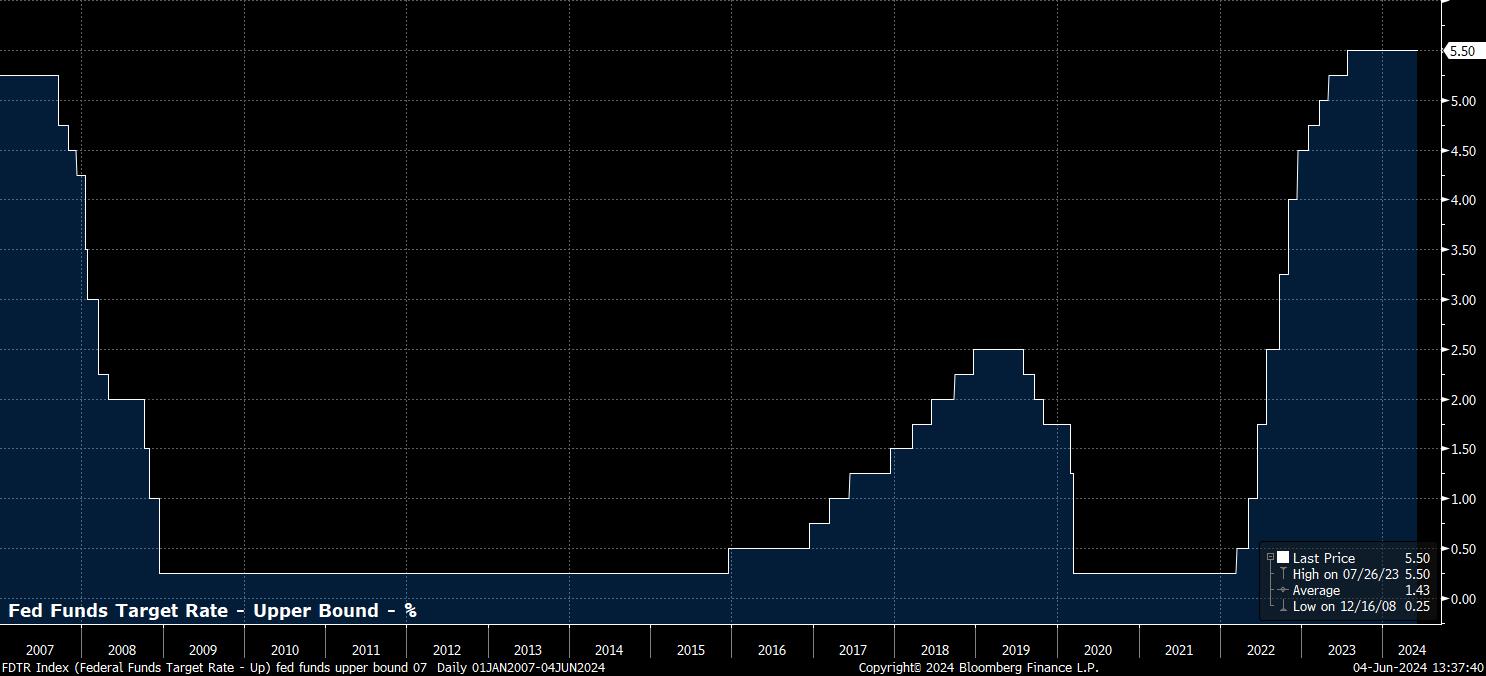

Come già evidenziato, l'intervallo di target per il tasso dei fondi federali dovrebbe restare invariato al 5,25% - 5,50% al termine della riunione di giugno, la settima riunione consecutiva in cui i tassi sono rimasti fermi. I mercati monetari, secondo la curva USD OIS, non prevedono praticamente alcuna possibilità di variazione dei tassi in questa riunione, con la decisione di mantenere lo status quo probabile essere unanime tra i membri della FOMC. Il progresso verso il target del 2% di inflazione rimane insufficiente per giustificare un taglio dei tassi in questo momento.

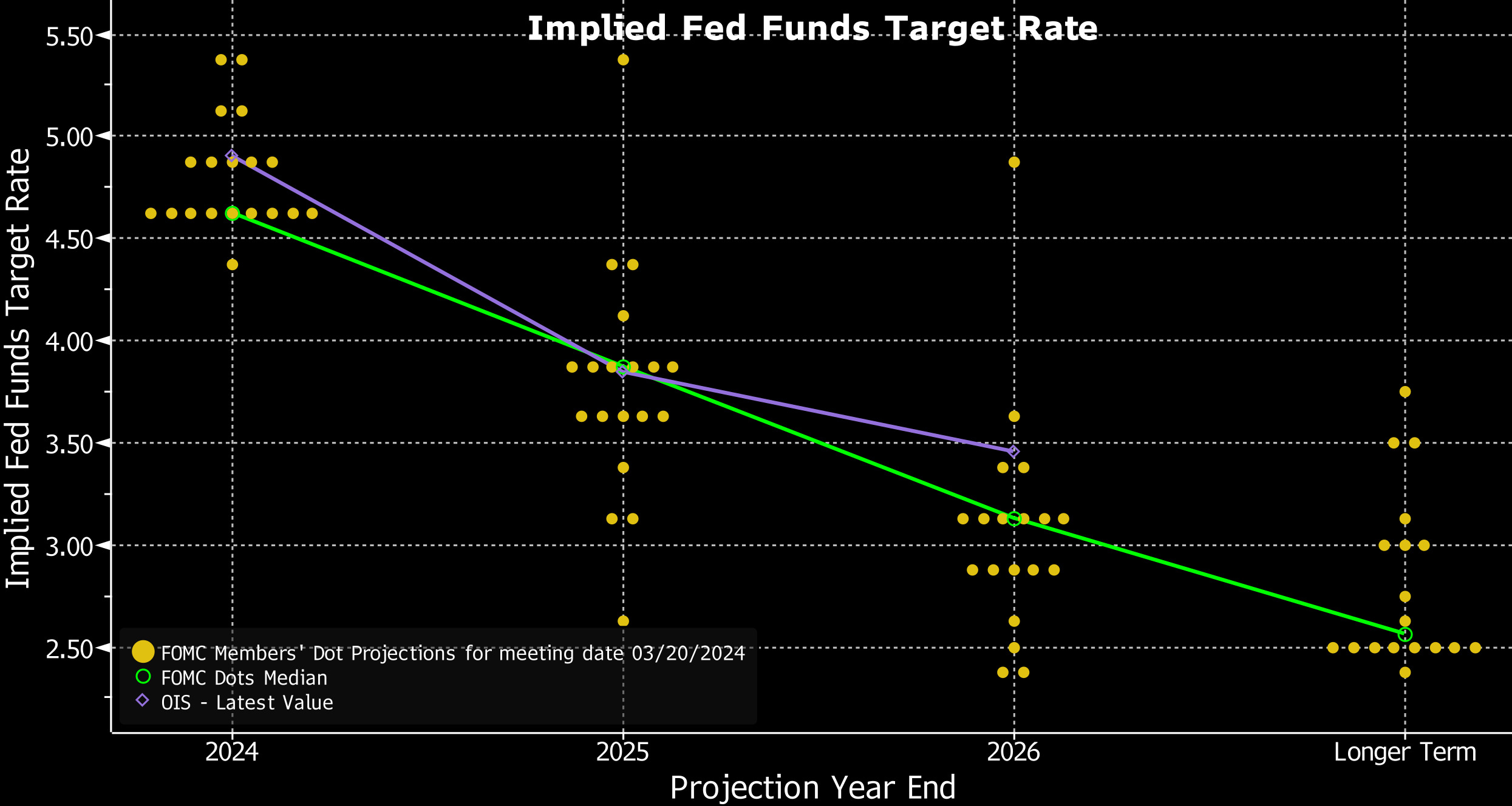

Sul tema della formazione dei prezzi di mercato, non vi è stata alcuna sostanziale variazione significativa nella curva OIS dall'ultima riunione del maggio. I mercati continuano a prezzare circa 40bp di allentamento entro la fine del 2024, con il primo taglio del 25bp completamente prezzato al momento della riunione di novembre, che arriva appena 2 giorni dopo le elezioni presidenziali. Chiaramente, il mercato ha tratto conforto dai recenti dati sull'inflazione, in particolare dopo che il CPI core è sceso ai minimi di quasi 3 anni su base annua ad aprile.

Nonostante ciò, sembra improbabile che il Comitato apporterà cambiamenti significativi alla guida in termini di prospettive di politica. Una conferma della guida di lunga data che i tagli dei tassi non saranno 'appropriati' fino a quando i decisori politici non abbiano "acquisito maggiore fiducia che l'inflazione si stia muovendo in modo sostenibile verso il 2 percento" è il caso base, con qualsiasi deviazione da questo altamente improbabile.

Detto ciò, c'è la possibilità che la FOMC modifichi il linguaggio utilizzato per descrivere le prospettive economiche. Sebbene rimanga ragionevole descrivere la crescita economica come "solida" e i guadagni occupazionali come "forti", il ritmo di entrambi si è notevolmente rallentato di recente, aumentando i rischi di un lieve indebolimento del linguaggio utilizzato per descrivere ciascuna variabile. Inoltre, per quanto riguarda l'inflazione, anche se persiste una "mancanza di ulteriori progressi" verso l'obiettivo, i responsabili politici potrebbero cercare di aggiungere contesto, notando che il progresso si è "rallentato" nei mesi recenti.

Naturalmente, ciò che sarà di gran lunga più importante di qualsiasi commento saranno le ultime previsioni economiche della FOMC, con il meeting di giugno che segna il rilascio dell'ultima 'Sommario delle proiezioni economiche trimestrali', o SEP.

In primo luogo, per quanto riguarda il PIL, sembra che non ci sia motivo per la FOMC di modificare la loro attuale previsione di crescita del 2.1% anno su anno quest'anno, nonostante la crescita trimestrale annualizzata del 1.3% vista nel primo trimestre sia notevolmente più lenta del previsto. Sebbene il momento economico stia chiaramente rallentando, almeno se si considerano gli ultimi sondaggi PMI, il settore dei servizi relativamente resistente, unito a un modesto aumento del momento manifatturiero, rende ancora ragionevole aspettarsi una tale crescita.

Alcune modesti revisioni delle previsioni, tuttavia, sono probabili per quanto riguarda sia l'inflazione che il mercato del lavoro.

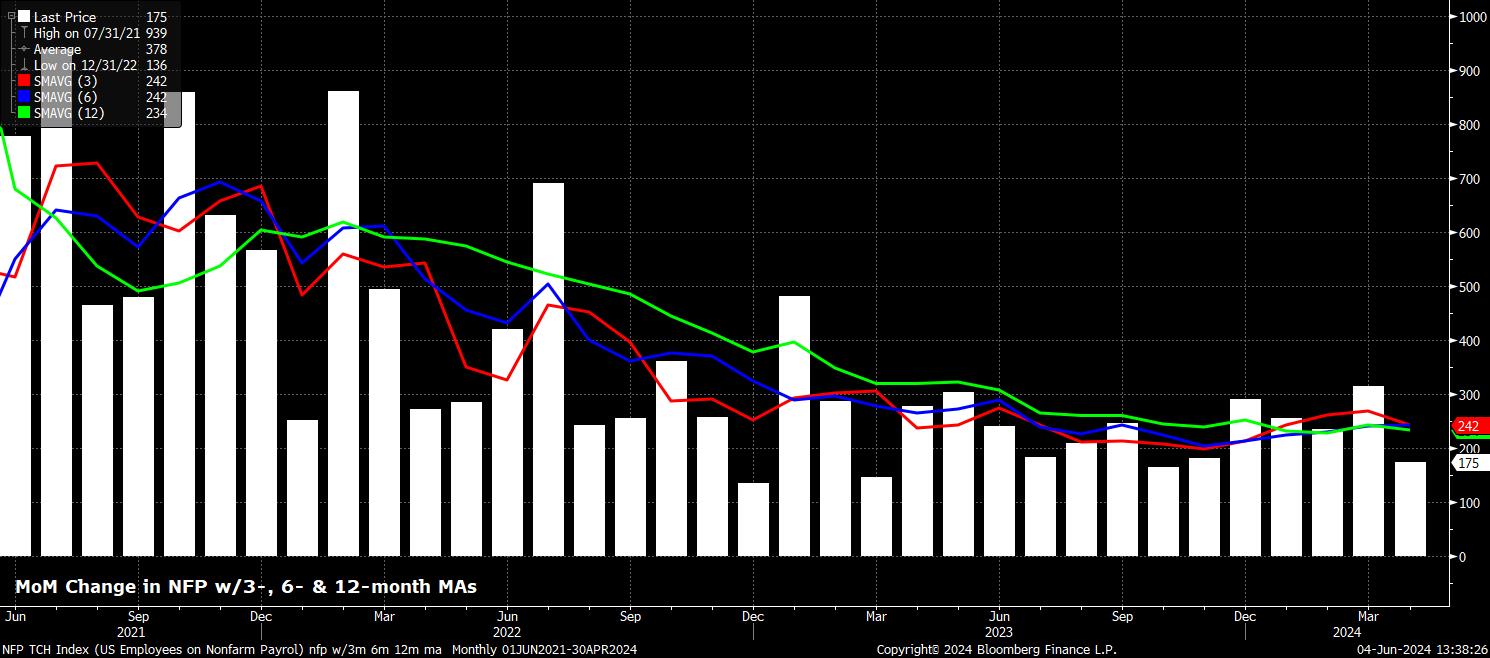

Per quanto riguarda quest'ultimo, mentre il rapporto sui posti di lavoro di maggio è previsto per il 6 giugno, prima della riunione della FOMC, i dati al momento della stesura indicano un chiaro rallentamento nelle assunzioni, con una crescita media dei salari di 242k in aprile, appena al di sotto del ritmo 'break-even' - il tasso di crescita dei posti di lavoro necessario per tenere il passo con la crescita della dimensione della forza lavoro. Nel frattempo, la disoccupazione ha iniziato ad aumentare, tornando al 3,9% in aprile, pari al massimo da inizio 2022, mentre la partecipazione alla forza lavoro rimane appena sotto i massimi ciclici al 62,7%.

Una revisione al rialzo sottile, per prevedere un tasso di disoccupazione del 4,1% quest'anno, sembra ragionevole, specialmente considerando che gli indicatori principali indicano un ulteriore rallentamento nelle assunzioni man mano che l'anno avanza.

Pertanto, la proiezione del PCE core per il 2024 probabilmente sarà spinta leggermente al rialzo al 2,7%, dal 2,6% nel SEP di marzo, anche se entrambe le metriche dell'inflazione di base e dell'inflazione totale dovrebbero comunque essere previste tornare al 2% entro la fine dell'orizzonte temporale previsto; anche se, in realtà, i rischi sono inclinati verso il raggiungimento dell'obiettivo di inflazione in modo considerevolmente più rapido.

Complessivamente, queste revisioni delle previsioni probabilmente porteranno a un aggiustamento restrittivo del "dot plot" della FOMC di giugno.

A marzo, il "dot" mediano indicava un totale di 75 punti base di tagli da effettuare quest'anno. Dato che il punto di mezzo del 2024 è stato raggiunto senza che sia stato effettuato alcun taglio e che il progresso verso l'obiettivo dell'inflazione al 2% è considerevolmente più lento di quanto desiderassero i decisori politici, sembra probabile una revisione al rialzo, con il mediano che probabilmente si sposterà in direzione restrittiva e indicherà solo 50 punti base di tagli quest'anno, un errore di arrotondamento rispetto al percorso di politica attualmente prezzato dai mercati.

In ogni caso, sarebbe sufficiente che un membro della FOMC attualmente preveda tre tagli quest'anno per passare il proprio "dot" individuale a due tagli affinché anche il mediano si sposti di 25 punti base in più - tutte le altre cose essendo uguali.

Più avanti, il mediano del 2025 potrebbe essere anch'esso rivisto leggermente al rialzo, a meno che la FOMC non voglia indicare 100 punti base di allentamento - cioè un taglio ogni trimestre - l'anno prossimo. Potrebbe anche esserci una modesta revisione al rialzo del "dot" a più lungo termine, attualmente al 2,562%, in particolare dati i crescenti dibattiti tra i decisori politici sul fatto che il tasso naturale di interesse sia strutturalmente aumentato. Tuttavia, dati gli incerti associati a tali previsioni a lungo termine, eventuali mosse del genere dovrebbero essere prese con cautela.

Oltre ai punti, la conferenza stampa del presidente Powell sarà l'altra attrazione principale della riunione di giugno della FOMC.

Detto ciò, sembra improbabile che Powell si discosti significativamente dai recenti discorsi, sottolineando invece ancora una volta che la politica è effettivamente restrittiva, e che i decisori continuano a ritenere appropriato dare a una tale posizione politica "ulteriore tempo" per funzionare e ridurre l'inflazione. Tale atteggiamento paziente persiste nonostante i recenti dati sull'inflazione accolti con favore, ai quali Powell difficilmente reagirà in modo esagerato.

Come nella conferenza stampa di maggio, è probabile che Powell sottolinei nuovamente che un ulteriore rialzo è improbabile, descrivendo invece tre possibili percorsi politici - un taglio dovuto ai progressi sull'inflazione, un taglio dovuto a una debolezza inattesa del mercato del lavoro, o tassi che rimangono invariati fino a quando non si ottiene sufficiente fiducia nel ritorno dell'inflazione verso l'obiettivo.

Per i mercati, sembra esserci poca possibilità di una sorpresa significativa da parte della FOMC questa volta, anche se una reazione impulsiva rialzista al 'dot plot' aggiornato resta decisamente possibile. Nel medio termine, tuttavia, fintanto che un taglio dei tassi rimane la mossa successiva più probabile e i rialzi rimangono fuori discussione, il percorso di minor resistenza dovrebbe continuare a portare al rialzo per le azioni.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.