- Italiano

- English

- Español

- Français

Anteprima BCE giugno 2024: Un taglio, ma cosa succederà dopo?

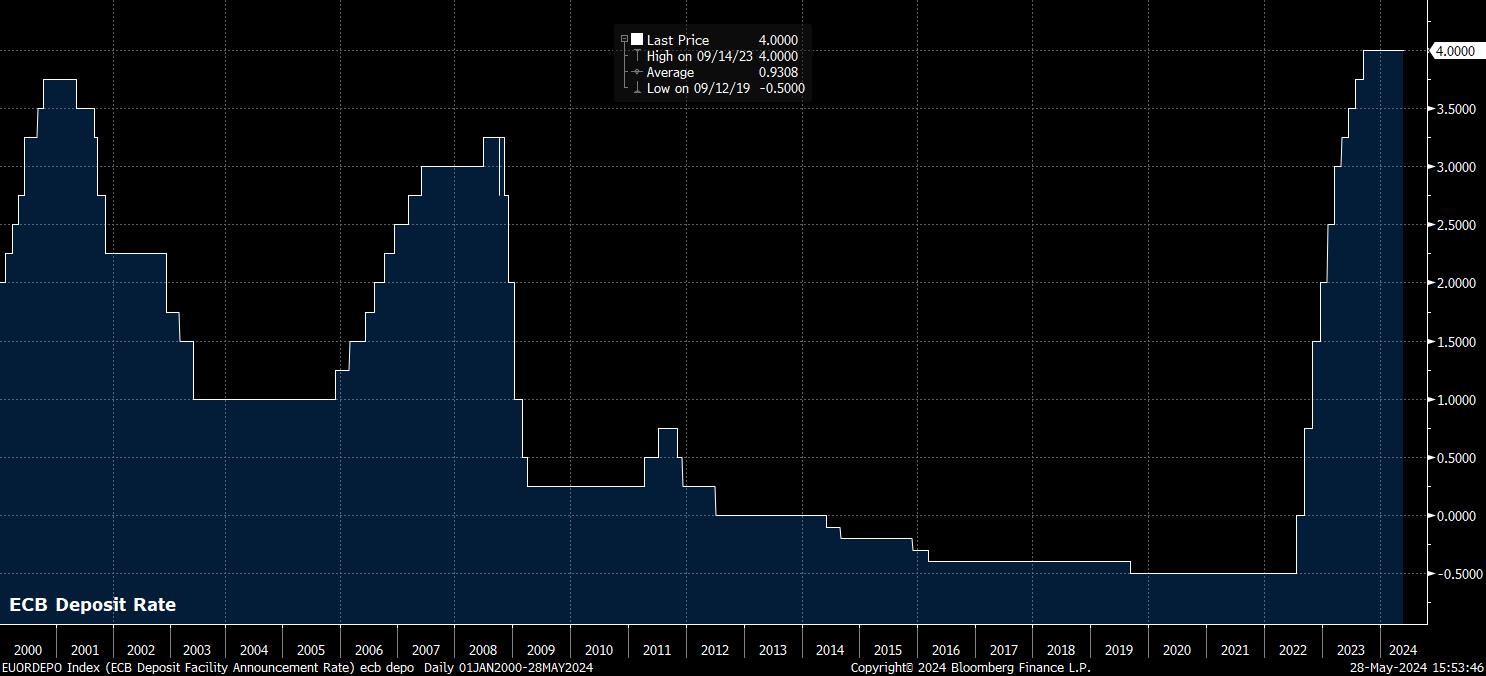

Come notato, è quasi certo che la BCE effettuerà un taglio di 25 punti base durante la riunione di politica di giugno, il primo movimento dei tassi dallo scorso settembre e il primo taglio dei tassi dal 2019.

Non solo i mercati, efficacemente, valutano pienamente una tale mossa, ma anche un taglio è stato segnalato da qualche tempo. Già al meeting di marzo, il Presidente Lagarde faceva notare che i responsabili delle politiche conosceranno "molto di più" entro il primo meeting dell'estate, lasciando aperta la porta a un taglio al confab di giugno.

Da allora, l'orientamento verso una tale mossa è aumentato sia in frequenza che in concretezza. Quasi tutti i membri del GC, nelle apparizioni recenti, sembrano favorire una tale mossa, anche i responsabili delle politiche di solito falchi come il Governatore della Banca Centrale Austriaca Robert Holzmann. Il Capo Economista Lane, visto dalla maggior parte come il 'cervello' dietro agli spostamenti della politica della BCE, ha anche sostenuto un taglio a giugno in una recente intervista al FT, notando che "a questo punto nel tempo c'è abbastanza in quello che vediamo per rimuovere il livello superiore di restrizione". In altre parole, Lagarde & Co. sono pronti per un taglio a giugno.

Certo, con una tale mossa pienamente attesa e già scontata dai mercati finanziari, l'attenzione si sposta naturalmente su ciò che potrebbe accadere dopo.

Su questo fronte, i responsabili delle decisioni sembrano avere due scelte su come desiderano presentare tale taglio.

Un'opinione suggerisce che i responsabili delle decisioni potrebbero presentare un taglio a giugno semplicemente come un'inversione dell'aumento di 25 punti base dello scorso settembre, che alcuni hanno visto come una 'rete di sicurezza' per garantire che la disinflazione si consolidasse alla fine dell'estate scorsa. Tale presentazione ridurrebbe le aspettative che la BCE inizi un ciclo di easing prolungato, rappresentando un percorso più falco rispetto a quello che la maggior parte ha attualmente preventivato.

Più probabilmente, tuttavia, è che la BCE segnali un taglio a giugno come l'inizio di un processo più deliberato di normalizzazione della politica. Sebbene ogni indicazione concreta sui tempi dei futuri tagli dei tassi sia probabile che sia scarsa, con la dipendenza dai dati che rimane il mantra della politica, la dichiarazione di politica dovrebbe accennare a ulteriori riduzioni del livello di restrizione della politica, purché la "fiducia" che l'inflazione stia tornando al target in modo "sostenuto" persista.

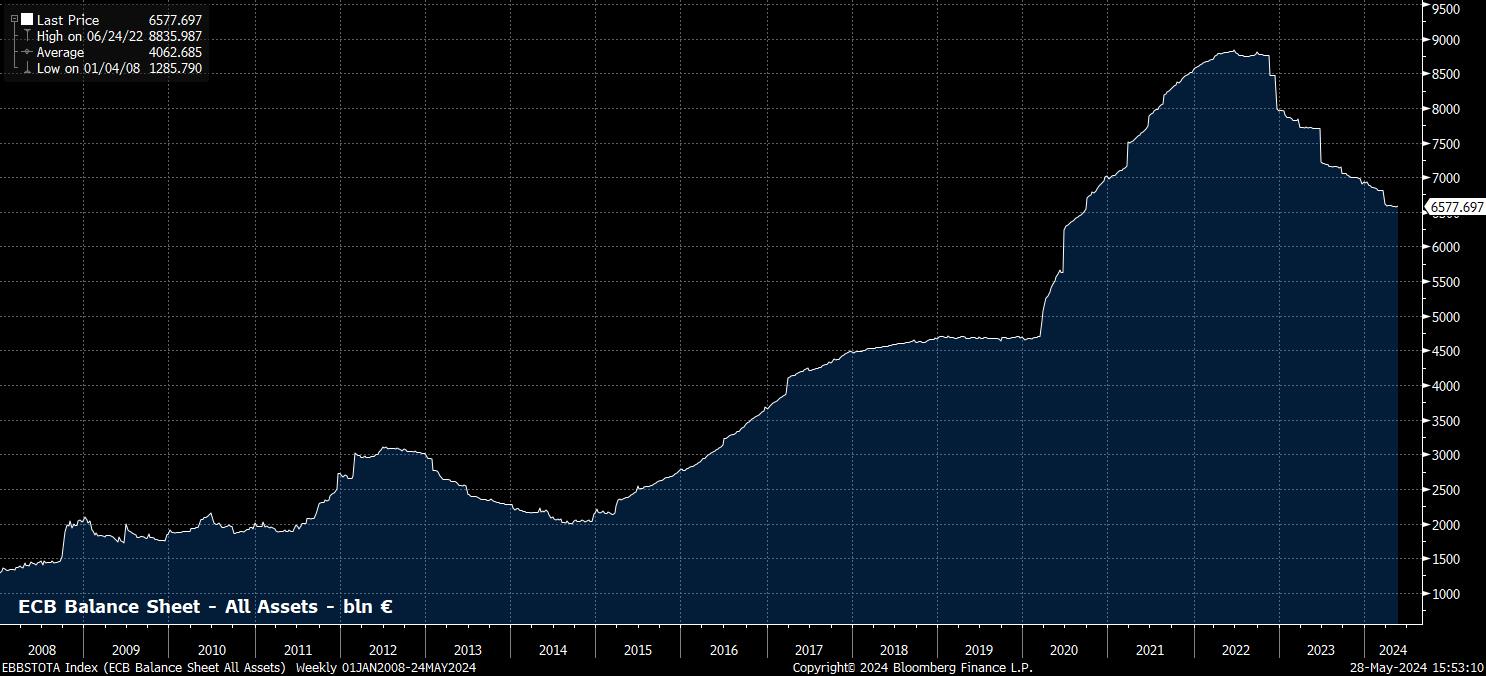

Naturalmente, i responsabili delle decisioni sono improbabili che si impegnino in modo specifico su un percorso di tassi, preferendo piuttosto un approccio più ambiguo e agile, che consenta una maggiore flessibilità per reagire ai dati in arrivo. Nonostante ciò, il caso di base rimane che la BCE procederà con ulteriori tagli oltre l'estate, probabilmente a un ritmo trimestrale (cioè a settembre e dicembre), vedendo un totale di 75 punti base di tagli consegnati quest'anno. Tuttavia, i rischi sono inclini a un esito più falco in questo momento. In ogni caso, la riduzione del bilancio dovrebbe continuare in linea con i piani precedentemente delineati, con i reinvestimenti del PEPP ancora pronti a concludersi alla fine dell'anno.

I rischi di tipo aggressivo menzionati al percorso dei tassi sono dovuti principalmente a due fattori: un'apparente stallo nel ritmo della disinflazione e la diminuzione dei rischi al ribasso della crescita. Fortunatamente, la BCE fornirà le loro ultime previsioni macroeconomiche del personale per accompagnare la decisione di giugno.

Nell'inflazione, è probabile che ci siano pochi cambiamenti al percorso dell'IPCA delineato durante l'ultima tornata di previsioni a marzo, con le pressioni sui prezzi che si sono evolute ampiamente in linea con le proiezioni precedenti e con le condizioni sottese a queste previsioni che probabilmente non differiranno significativamente dalle ultime. Pertanto, è probabile che le previsioni indichino nuovamente che il target IPCA del 2% sarà raggiunto nel 2025, seguito da un modesto mancato rispetto l'anno successivo, implicando che i mercati continuino a prezzare un percorso dei tassi troppo aggressivo.

Naturalmente, è importante notare che i dati 'flash' sull'IPCA di maggio sono attesi venerdì 31, anche se è altamente improbabile che alterino il percorso politico e arriveranno ben dopo il taglio per le ultime previsioni. Tuttavia, si presenta un certo rischio al rialzo delle previsioni, per via dei prezzi dei servizi che rimangono ostinatamente alti, mentre la disinflazione dei beni rallenta.

Nel frattempo, sul fronte della crescita, le ultime previsioni potrebbero dipingere un quadro più ottimistico, almeno nel breve termine, rispetto a quelle emesse tre mesi fa.

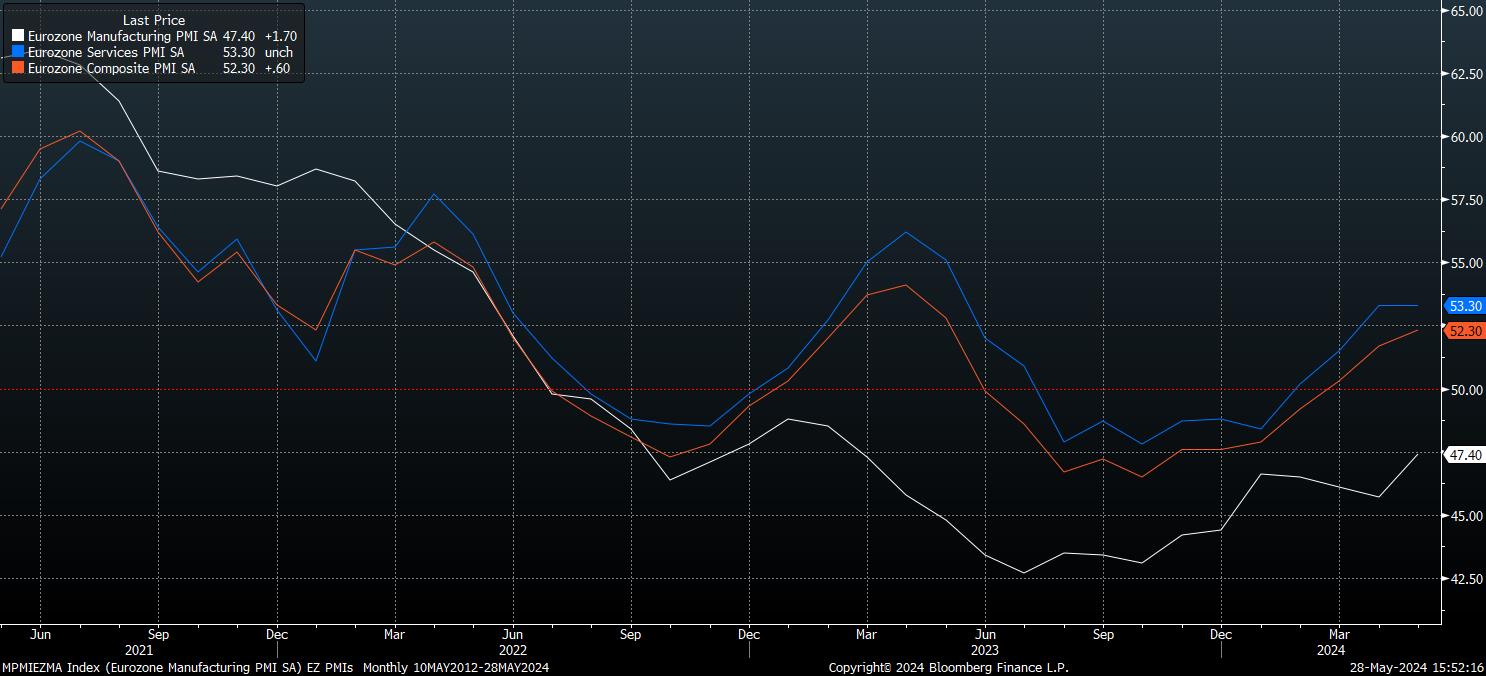

Dal meeting di marzo, i rischi al ribasso che minacciano l'economia della zona euro sembrano essere leggermente diminuiti. Non solo l'impatto macroeconomico della attuale situazione geopolitica del Medio Oriente è rimasto relativamente limitato, ma segnali timidi di ripresa continuano ad emergere in Cina, rimuovendo un ulteriore potenziale ostacolo alla crescita della zona euro. Inoltre, il blocco ha continuato a mostrare segnali di ripresa, con il PMI composito che è salito a un massimo di 1 anno di 52,3, secondo la lettura preliminare di maggio, trainato principalmente da un aumento della produzione nel settore manifatturiero in difficoltà.

Tutto sommato, ciò dovrebbe risultare in un aumento relativamente modesto delle attuali previsioni di crescita del PIL reale del 2024 dello 0,6% anno su anno. Tuttavia, con le proiezioni del 2025 e del 2026 già relativamente solide, rispettivamente del 1,5% e del 1,6%, revisioni più avanti nell'orizzonte delle previsioni sembrano improbabili.

Proiezioni a parte, l'altro punto principale di interesse sarà la conferenza stampa post-incontro del Presidente Lagarde. In linea con la dichiarazione, è improbabile che Lagarde riveli troppo, con un impegno preciso verso futuri cambiamenti di politica improbabile. Una ripetizione dei precedenti tre mesi, in cui il tempismo dei futuri movimenti dei tassi è stato chiaramente annunciato, sembra improbabile, anche se la direzione dei tassi - ovvero, ulteriori tagli sono all'orizzonte - dovrebbe essere comunicata chiaramente.

Una volta ancora, Lagarde sembra incline a fare affidamento sui tre fattori delineati nella dichiarazione di politica di aprile - la valutazione del Consiglio direttivo sull'outlook dell'inflazione, le dinamiche sottostanti dell'inflazione e la forza della trasmissione della politica - come i principali determinanti di quando verrà effettuato il secondo taglio del ciclo. Anche se non si chiuderà del tutto la porta all'idea di un altro taglio del 25bp prima della pausa estiva, mosse consecutive sembrano relativamente improbabili a questo punto.

Per quanto riguarda la reazione di mercato probabile alla decisione della BCE di giugno, i rischi per l'EUR sembrano inclinati al ribasso.

_Daily_29_2024-05-28_15-51-57.jpg)

Ultimamente, l'EUR OIS si è riprezzato in modo significativo in una direzione falchi, prevedendo ora solo tagli del 60bp in totale entro la fine dell'anno, rispetto ai 75bp scontati prima della decisione della BCE ad aprile. In altre parole, i mercati monetari indicano ora solo due terzi di probabilità che la BCE effettui tre tagli quest'anno, rispetto alla certezza che tale percorso politico fosse considerato circa sei settimane fa.

Ovviamente, ciò lascia un ampio margine per il ripristino dei prezzi, specialmente considerando che è relativamente improbabile che il Presidente Lagarde approvi un percorso così falco, con qualsiasi indicazione esplicita - se sarà fornita - probabile che sia orientata al rialzo. Di conseguenza, gli orsi dell'EUR potrebbero ben controllare le operazioni, anche se la valuta comune sembra destinata a rimanere contenuta in un range stretto tra $1.08 e $1.09 per il momento.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.