- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Analisis

Nirvana de toma de posiciones de riesgo afectando a los mercados accionarios globales

Es como si un nirvana de condiciones favorables para la toma de riesgos hubiera descendido sobre los mercados y los traders tuvieran muy poco de qué preocuparse aparte de seguir la corriente de mercado. Los titulares se centran en que el Dow Jones alcanza los 30k, aunque es el Russell 2000 (US2000) el mercado a tener en cuenta en mi opinión.

La rotación en los sectores de valor del mercado es real, con el sector energético subiendo un 47% desde los mínimos de octubre y el financiero alcanzando los mejores niveles desde febrero (XLF ETF). Las pequeñas capitalizaciones están aplastando a las grandes capitalizaciones y US 2000 largo / NAS100 corto (como una operación de pares) es una situación de impulso de ensueño. Las acciones del sector cíclico del S&P 500 están destruyendo a los sectores defensivos y al índice de utilidad industrial del S&P 500. Una señal de advertencia clásica que se ha elevado a los niveles más altos desde octubre de 2018.

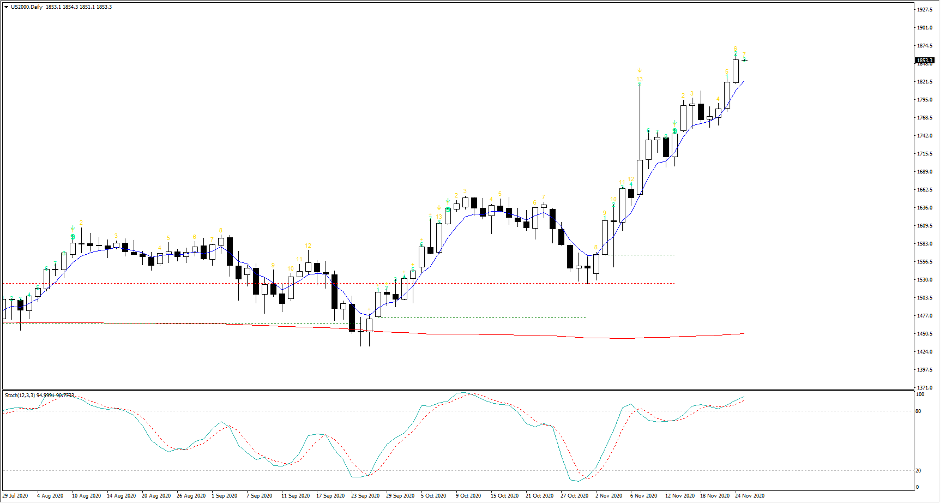

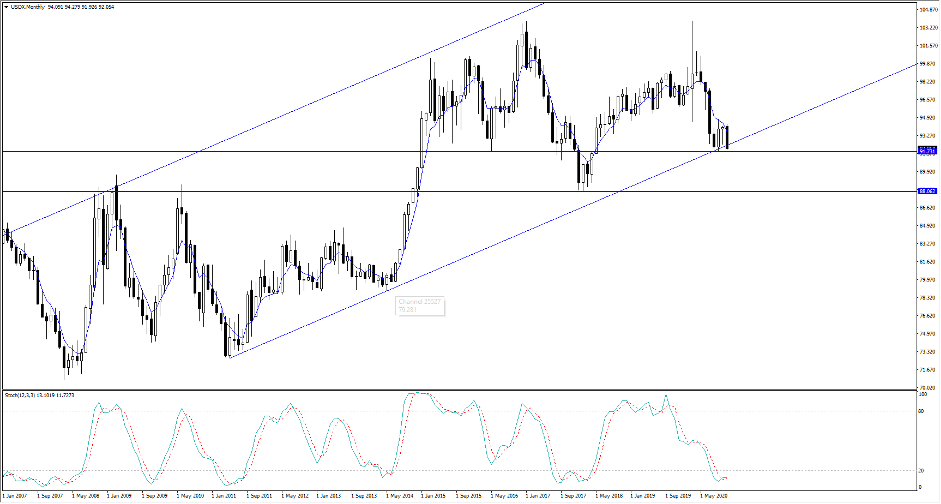

La amplitud de mercado es sólida, las correlaciones entre las acciones están cayendo con fuerza, las curvas de rendimiento de los bonos se están inclinando, el USD está a la baja y los mercados emergentes (ME) están volando. La nueva dinámica es que el crudo se ha disparado y eso claramente ayuda a la confianza, con las expectativas de inflación (es decir, "breakevens") aumentando más rápido que los bonos del Tesoro estadounidenses nominales, lo que ha reducido los rendimientos reales. El hecho de que se hayan ofertado el oro y la plata a pesar de este telón de fondo es una función de los operadores mirando el costo de oportunidad de tener oro, cuando la energía, las finanzas y las criptomonedas están volando.

Un aluvión constante de noticias positivas sobre vacunas, una falla en los datos de alta frecuencia y en tiempo real que se vieron dramáticamente impactados por las restricciones de COVID y una vibra positiva hacia el nombramiento de Janet Yellen como secretaria de UST están contribuyendo al flujo favorable. Una transición suave del poder hacia la administración de Biden también es un catalizador. Naturalmente, podemos agregar factores como FOMO, compra técnica y cobertura delta del distribuidor a medida que las opciones de compra de acciones únicas a corto plazo se mueven hacia el dinero y los redactores de estas opciones se ven obligados a protegerse comprando el subyacente. Todo está ahí.

Supongo que la preocupación que tengo aquí es que el puro amor por los activos de riesgo es enorme y los participantes del mercado están tan increíblemente seguros del tema de la recuperación de 2021 que están trayendo el desempeño futuro al presente.

Si miramos los aspectos internos del mercado, el S&P 500 está un 15% por encima de su media móvil de 200 días, la prima más grande desde el 2009. El 39% de las empresas del S&P 500 cerraron en un máximo de 4 semanas, lo cual no es una gran preocupación (mi señal de advertencia cuando este porcentaje está por encima del 60%), pero vemos que el 83% y el 90% de los componentes están por encima de su MM de 20 y 200 días, lo cual es elevado. También vemos que el 22% de las acciones cierran con un RSI por encima de 70, mientras que el 11% del índice cerró por encima de la banda superior de Bollinger. Las partes internas sugieren que la banda elástica está preparada y lista para una modesta reversión a la media.

Algunos miran hacia el indicador del miedo de CNN, que se inclina hacia las lecturas más extremas. Uno puede ver las variables que componen este índice y uno pensaría que estaría más cerca del 95% si el índice VIX estuviera firmemente por debajo del 20%.

De cualquier manera, es difícil ver qué podría hacer descarrilar a este monstruo. Las acciones están sobrecompradas y sobrevaloradas, pero no está claro qué podría causar una reversión.

Related articles

Artículos más leídos

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.