- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

El trading de petróleo es el intercambio de una de las materias primas más cruciales y valoradas del mundo, el crudo.

El petróleo crudo y sus productos refinados son esenciales para la economía mundial. Como fuente primaria de energía y materias primas, el petróleo se consume las veinticuatro horas del día en todo el planeta.

No sería exagerado decir que el petróleo contribuyó a crear el tejido mismo del mundo moderno.

El petróleo se comercializa en unidades denominadas barriles, cada una de las cuales contiene algo menos de 159 litros de crudo.

Según datos de Statista, el mundo produjo 93,90 millones de barriles diarios durante 2022. Sin embargo, esta cifra fue inferior al récord de 2019 de 95,0 millones de barriles diarios.

¿Qué ventajas tiene el trading de petróleo?

La búsqueda de petróleo ha provocado históricamente conflictos, y gran parte del petróleo mundial se sigue produciendo en zonas políticamente sensibles. El nivel de demanda de petróleo se considera a menudo un criterio para medir la salud de la economía mundial.

Esta combinación de demanda fluctuante pero persistente, economía y geopolítica significa que los precios del petróleo están casi siempre en movimiento, lo que hace que el petróleo sea muy atractivo para especuladores y operadores.

¿Qué riesgos entraña el trading de petróleo?

Los precios del petróleo son sensibles a la economía y la geopolítica mundiales, y actúan como barómetros de ambas. Esta sensibilidad significa que los precios del petróleo pueden ser volátiles y moverse bruscamente cuando se producen noticias importantes o acontecimientos inesperados.

Los cambios en la dinámica de la oferta y la demanda también pueden hacer que los precios del petróleo experimenten movimientos bruscos.

Este tipo de acontecimientos pueden surgir de forma inesperada y son difíciles de predecir y planificar.

Es importante ser consciente de que los múltiples precios del petróleo se derivan de forma diferente:

- Petróleo crudo NYMEX WTI: Basado en una referencia en los contratos de futuros del petróleo que se negocian en la Bolsa Mercantil de Nueva York CME.

- Petróleo Brent: Referencia internacional utilizada principalmente en Europa, que se negocia en el Intercontinental Exchange (ICE).

- Cesta OPEP: Precio agregado del petróleo producido y exportado por los países de la OPEP, con Arabia Saudí como miembro clave.

¿Cuáles son los principales tipos de trading de petróleo?

La mayor parte del trading en petróleo se realiza en dos referencias clave: El crudo WTI y el Brent.

El WTI, o West Texas Intermediate, se conoce como un crudo dulce ligero, que fluye con facilidad y requiere menos refinado que sus homólogos pesados o agrios. El WTI se considera un crudo centrado en Estados Unidos, y la entrega de los contratos de futuros del WTI tiene lugar en Cushing, Oklahoma, situado en el corazón de América. Cada día se negocian en los mercados contratos por más de 1.000 millones de barriles de crudo WTI, y a medida que Estados Unidos se convierta en un productor y exportador cada vez más importante de crudo, esa cifra podría aumentar.

El crudo Brent es también un crudo ligero dulce, producido originalmente en los yacimientos de petróleo Brent situados en el Mar del Norte, entre el Reino Unido y el norte de Europa, en 1976. Aunque el yacimiento Brent en sí ya no está activo, se ha conservado el nombre, y el crudo extraído de otros yacimientos petrolíferos europeos se engloba ahora bajo esta denominación.

El Brent se considera la referencia para los crudos de la cuenca atlántica. Sin embargo, el Brent también actúa como barómetro de los precios de hasta el 80% de la producción mundial de crudo, según datos del Intercontinental Exchange (ICE).

¿Cómo influyen los acontecimientos geopolíticos en el precio del petróleo?

El petróleo y la geopolítica están estrechamente interrelacionados porque muchas de las economías productoras de petróleo del mundo son también focos políticos. Además, los mayores consumidores de petróleo se encuentran entre las naciones más poderosas.

Los acontecimientos que amenazan o dificultan la producción o el transporte del crudo y sus productos refinados pueden hacer subir los precios del petróleo muy rápidamente. A la inversa, los acontecimientos geopolíticos que aumentan la producción de crudo o alivian los cuellos de botella del transporte, como los del Estrecho de Ormuz o el Canal de Suez, pueden hacer bajar los precios del petróleo.

¿Cómo puedo integrar el análisis macroeconómico en mi estrategia de trading de petróleo?

La sensibilidad del petróleo a los acontecimientos geopolíticos y macroeconómicos significa que es relativamente fácil incorporar el análisis macroeconómico a una estrategia de trading de petróleo.

Como todas las materias primas, el petróleo se cotiza y negocia principalmente en dólares estadounidenses, por lo que es sensible a los cambios en el valor del dólar.

Un dólar más fuerte ejerce presión sobre los precios del petróleo, mientras que un dólar más débil los apoya.

De ello se deduce que los acontecimientos macroeconómicos que influyen en el valor del dólar también pueden afectar a los precios del petróleo. Cuanto más significativo sea el dato, mayor será su impacto potencial.

Estudiando y filtrando el calendario macroeconómico de Pepperstone, podemos crear un calendario de publicaciones de datos macroeconómicos clave y estar preparados para ellos.

Los mercados tienden a moverse más cuando los datos se desvían de las expectativas de los analistas o de las tendencias anteriores. El dólar y el crudo no son diferentes.

Estar al tanto de lo que se espera de las principales publicaciones económicas y de la historia reciente de los datos podría proporcionarle una ventaja en el trading del petróleo.

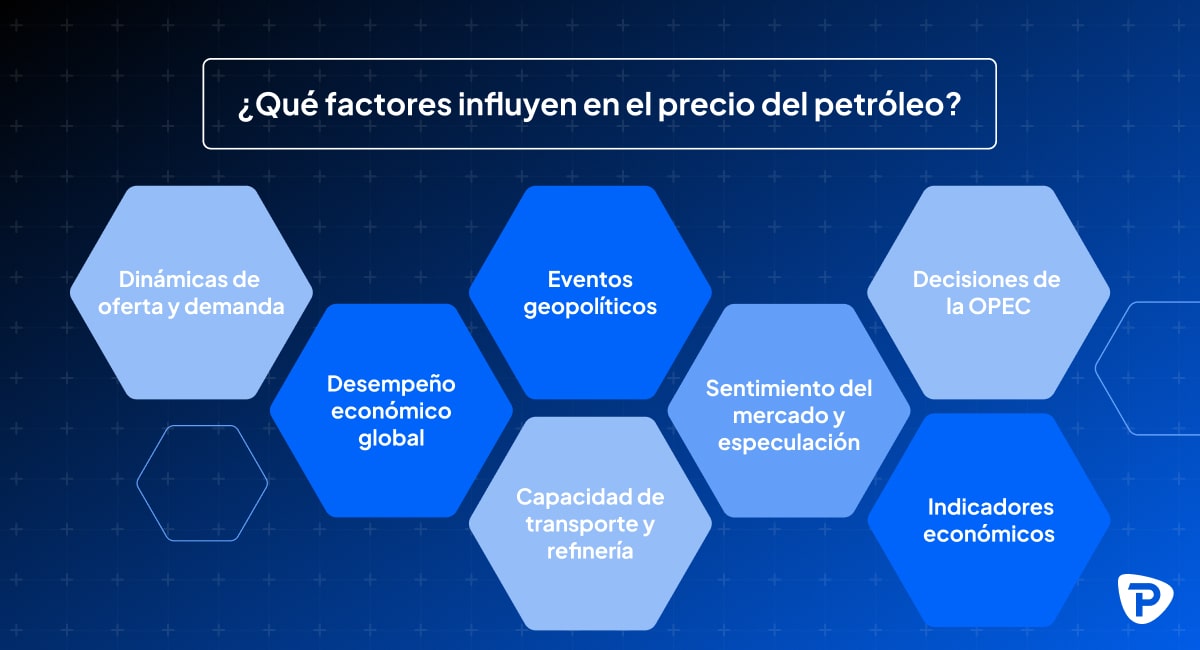

¿Qué factores influyen en el precio del petróleo?

Los precios del petróleo se ven influidos por una gran variedad de factores, entre ellos:

- La evolución de la economía mundial y, en particular, de las principales economías, como Estados Unidos, China, Japón y la UE.

- Los cambios en la dinámica de la oferta y la demanda dentro del mercado del petróleo. Por ejemplo, los precios del petróleo se triplicaron durante la crisis del petróleo de los años setenta.

- Los precios del petróleo también se ven influidos por el coste y la disponibilidad del transporte, a través de oleoductos o buques petroleros, y la disponibilidad de capacidad de refinado.

¿Qué es la OPEC y cómo influye en el mercado del petróleo?

La OPEC (Organisation of Petroleum Exporting Countries) es el órgano comercial internacional de muchos países productores de petróleo y gas.

La organización, con sede en Viena (Austria), saltó a la fama en la década de 1970, cuando los productores de petróleo de Oriente Medio exigieron un mejor trato a sus clientes occidentales subiendo colectivamente el precio al que vendían el petróleo.

Desde los años 70, la OPEP ha ampliado el número de sus miembros y hoy intenta gestionar la oferta y la producción de crudo a escala mundial. A veces lo hace conjuntamente con naciones productoras de petróleo no pertenecientes a la OPEP, como Rusia, para intentar crear una horquilla de precios del petróleo estable y atractiva para sus Estados miembros.

La OPEP celebra reuniones periódicas a lo largo del año para establecer objetivos y cuotas de producción.

Sin embargo, con el crecimiento de la producción de petróleo fuera de la OPEP, en Estados Unidos y otros países, su influencia global es mucho más limitada que en su apogeo en los años 70 y 80.

¿Cómo influyen las preocupaciones medioambientales y de sostenibilidad en el mercado del petróleo?

Los gases de efecto invernadero, como el dióxido de carbono (CO2), que se produce al quemar combustibles fósiles, como el petróleo, se han convertido en sinónimo de calentamiento global y cambio climático.

Muchas de las economías del mundo están tomando medidas para reducir su uso de combustibles fósiles a través de un proceso conocido como transición energética.

Su objetivo es reducir su dependencia de los combustibles fósiles en favor de fuentes de energía renovables y respetuosas con el medio ambiente, como la solar, la hidroeléctrica y la eólica.

Con el tiempo, es probable que el abandono de los combustibles y fuentes de energía que producen CO2 reduzca la demanda de petróleo.

Sin embargo, el petróleo y el gas están integrados en nuestras economías e infraestructuras. Y eso significa que esta transición energética llevará décadas y billones de dólares de inversión.

Además, los países en desarrollo y muy poblados de Asia están empezando a abandonar los combustibles fósiles. Por consiguiente, la demanda de petróleo y gas en estas regiones podría crecer a medio plazo.

¿Cuáles son las distintas formas de trading con petróleo?

Existen varias formas de trading con petróleo, incluidos los futuros del petróleo, y hay contratos de futuros distintos para el crudo WTI y el Brent, ambos de más de 1.000 barriles de petróleo.

Esto significa que un lote de futuros del crudo WTI (en el momento de escribir estas líneas) tiene un valor teórico de aproximadamente 80.000 dólares.

Los márgenes o depósitos iniciales de los contratos de futuros del WTI rondan actualmente los 5.900 $ por lote, según el sitio web de la CME.

También es posible operar con acciones de empresas petroleras que cotizan en las principales bolsas de todo el mundo.

Sin embargo, el trading con acciones de empresas petroleras no es un juego puro con los precios del petróleo. Otra posibilidad es el trading con ETF o fondos cotizados, que siguen el precio del petróleo.

La normativa sobre el trading de ETFs varía de una jurisdicción a otra, lo que podría limitar la elección de fondos a su disposición o impedirle por completo el trading con ellos.

En lugar de las opciones mencionadas, muchos operadores prefieren utilizar CFD para operar con petróleo.

Los CFD o Contratos por Diferencias son contratos no entregables liquidados en efectivo que le permiten especular con la subida y bajada del precio del petróleo sin necesidad de poseer el petróleo subyacente.

¿Cómo puedo empezar a trading en petróleo con CFDs?

Cuatro pasos clave para empezar a operar con petróleo utilizando CFDs:

- Abra una cuenta: Empiece abriendo una cuenta con un broker de CFD, como Pepperstone, que ofrece una selección de plataformas de trading y acceso a los precios del petróleo.

- Los nuevos operadores pueden familiarizarse con la plataforma de negociación y los mercados utilizando una cuenta demo que simula las condiciones del mercado en tiempo real y el trading sin necesidad de arriesgar dinero real.

- Deposite fondos en su cuenta: Una vez abierta su cuenta de trading, deberá depositar fondos en ella.

- Descargue la plataforma de trading: Descargue la plataforma de trading que le proporciona su broker y familiarícese con sus características y funcionalidades.

- Comience a operar: Cuando haya adquirido confianza en el uso de la plataforma de trading, estará listo para empezar a operar con petróleo.

Pepperstone trading en lo que se conoce como CFD de petróleo, o Contratos por Diferencias, que se liquidan en efectivo y no son entregables. Esto le permite operar en largo o en corto con la misma facilidad, sin preocuparse por la propiedad o la entrega de la materia prima subyacente.

¿Qué es el apalancamiento y cómo se utiliza en el trading de petróleo?

El apalancamiento permite a los operadores aumentar su exposición al mercado del petróleo sin necesidad de disponer de todo el capital que normalmente requeriría la posición. Esto se consigue mediante el " margen de trading " de los Contratos por Diferencia (CFD), en los que el corredor presta al operador fondos adicionales para ampliar su posición en el mercado.

Por ejemplo, si un operador tiene 500 dólares en su cuenta y el corredor ofrece un apalancamiento de 10:1, puede controlar una posición de hasta 5.000 dólares en el mercado del petróleo. Esto significa que el operador puede tomar una posición mayor de la que normalmente le permitiría el saldo de su cuenta, apalancando el depósito inicial para aumentar los beneficios potenciales.

El broker proporciona este apalancamiento prestando la diferencia entre el margen inicial (o depósito) del operador y el valor teórico de la operación. Sin embargo, es importante tener en cuenta que si una posición se mantiene durante la noche, el operador incurrirá en gastos de financiación o intereses sobre el valor teórico de la operación. Estos gastos no se aplican a las operaciones que se abren y cierran en el mismo día hábil.

También es importante tener en cuenta que los tipos de margen o apalancamiento pueden variar según los distintos productos y jurisdicciones reguladoras.

Cómo analizar las tendencias del mercado del petróleo

El análisis de las tendencias del mercado del petróleo puede parecer desalentador en un principio, pero ahora es mucho más fácil para los traders minoristas acceder a información relevante sobre el mercado. He aquí algunos consejos para seguir y analizar las tendencias del mercado del petróleo:

- Siga los precios del petróleo:

Utilice las plataformas de trading de Pepperstone, que ofrecen los precios del petróleo en tiempo real y gráficos que muestran la evolución de los precios tick a tick. También se puede acceder a datos históricos para observar tendencias pasadas. - Utilice indicadores y herramientas técnicas:

Las plataformas de trading de Pepperstone vienen equipadas con una amplia gama de indicadores y herramientas técnicas. Estos pueden ayudar a analizar la acción de los precios e identificar tendencias en los precios del petróleo, facilitando la evaluación de los movimientos del mercado. - Aproveche los informes de regulación y posicionamiento:

Los informes periódicos pueden proporcionar información valiosa sobre las tendencias del mercado del petróleo. Entre ellos destacan el informe semanal Commitments of Traders (COT) de la Commodity Futures Trading Commission (CFTC), que se publica todos los viernes, y el informe de la Administración de Información Energética de Estados Unidos (EIA) sobre los inventarios de crudo, que se publica semanalmente los miércoles. - Supervise los principales sitios web del sector:

Los sitios web de organismos comerciales, como la Agencia Internacional de la Energía (AIE), ofrecen gran cantidad de datos y hechos sobre los mercados del petróleo y la energía. Estas fuentes pueden proporcionar información exhaustiva sobre las tendencias actuales y las previsiones de futuro.

Aprovechando estos recursos, los operadores pueden adquirir un conocimiento completo del mercado del petróleo y tomar decisiones de trading más informadas.

Elegir una estrategia de trading en petróleo

Seleccionar una estrategia eficaz para el trading en petróleo implica elegir una que pueda comprender y aplicar mientras se mantiene activo en los mercados. He aquí algunas consideraciones:

- Comprender la sensibilidad del mercado:

Los precios del petróleo son sensibles a los cambios en el valor del dólar estadounidense, los datos macroeconómicos y los acontecimientos geopolíticos. Reconocer estos factores puede ayudarle a anticiparse a los movimientos del mercado. - Considere estrategias de seguimiento de tendencias:

Los mercados del petróleo pueden seguir la misma tendencia durante largos periodos. Una estrategia sencilla de seguimiento de tendencias, que implica el trading en la dirección del movimiento del mercado, puede ser un buen punto de partida.

Esta estrategia implica mantener la posición mientras el mercado siga la tendencia en esa dirección y ajustar la posición sólo cuando la tendencia cambie o se invierta. - Identifique posibles puntos de inflexión:

La publicación de datos macroeconómicos clave, especialmente aquellos con desviaciones o sorpresas significativas, puede crear puntos de inflexión en las tendencias de los precios del petróleo.

Los acontecimientos geopolíticos importantes, incluidas las reuniones de la OPEP, también pueden influir en la dirección del mercado y deben seguirse de cerca.

Si comprende estos elementos y elige una estrategia que se ajuste a su nivel de comprensión y actividad, podrá navegar con mayor eficacia por el mercado de trading de petróleo.

¿Cómo puedo gestionar mejor el riesgo en el trading de petróleo?

La gestión eficaz del riesgo en el trading de petróleo implica atenerse a varios principios clave:

- Evite el exceso de trading:

Los precios del petróleo pueden variar con rapidez y de forma imprevisible. Para gestionar el riesgo, evite el trading excesivo y asegúrese de que el tamaño de sus posiciones es adecuado para el tamaño de su cuenta. - Dimensionamiento correcto de la posición:

Tener el tamaño de posición correcto o el número de posiciones abiertas en relación con el tamaño de su cuenta puede ayudarle a reducir y gestionar el riesgo de su trading. - Siga las tendencias existentes:

Los nuevos traders cometen a menudo el error de oponerse a las tendencias existentes. Aunque a veces la intuición puede ser correcta, el mercado del petróleo se rige en gran medida por el sentimiento y por importantes fuerzas financieras.

Las compañías petroleras internacionales, los grandes productores de energía, los consumidores, los bancos y los grandes operadores de materias primas disponen de mayores recursos, por lo que resulta poco práctico para los operadores minoristas oponerse a las tendencias predominantes. - Esperar a los cambios de tendencia:

Si desea oponerse a la tendencia actual, espere a recibir señales claras del mercado y de la acción de los precios que indiquen que la tendencia se está desvaneciendo antes de realizar un movimiento. - Utilice órdenes stop loss:

Utilice siempre órdenes stop loss para limitar las posibles pérdidas en el trading a una cantidad predefinida. Tenga en cuenta dónde coloca el stop loss para asegurarse de que mitiga eficazmente el riesgo.

Tenga en cuenta la posibilidad de deslizamiento al desarrollar sus estrategias de trading y de gestión del riesgo. - Vigilar los indicadores económicos:

Los precios del petróleo se ven influidos por los movimientos del dólar estadounidense, la publicación de los principales datos y los informes de producción. Estudie el calendario macroeconómico y el flujo de noticias para estar al tanto de las principales publicaciones de datos y reuniones, así como de las expectativas del mercado ante estos acontecimientos.

Siguiendo estas directrices, los operadores pueden gestionar mejor su riesgo y navegar por las complejidades del mercado de trading de petróleo.

Uso del análisis técnico en el trading de petróleo

La elección de las herramientas y los indicadores de análisis técnico adecuados para el trading en petróleo debe basarse en aquellos que pueda comprender y utilizar en su beneficio. Estas son algunas de las herramientas e indicadores fundamentales a tener en cuenta:

- Medias móviles:

Las medias móviles son una herramienta sencilla pero potente, que representa una medida móvil de los precios medios a lo largo de un período fijo, como 15 minutos, 1 hora o 10 días.

Los operadores suelen trazar dos medias móviles con distintos marcos temporales y estudiar sus interacciones con la línea de precios. - Por ejemplo:

Una media móvil de 5 días se recalcula cuatro veces más que una media móvil de 20 días.

La media móvil a más corto plazo proporciona información sobre el impulso y las tendencias actuales, mientras que la media móvil a más largo plazo ofrece una visión más amplia. - Cruce de medias móviles:

Los operadores observan la dirección de las medias móviles y los puntos en los que se cruzan.

Cuando la media a más corto plazo, que se mueve más rápido, se cruza por encima de la media a más largo plazo, que se mueve más lento, indica un impulso alcista de los precios.

Por el contrario, cuando la media a más corto plazo cruza por debajo de la media a más largo plazo, indica un impulso negativo de los precios. - Cruces de precios:

Las señales se generan cuando el precio actual cruza por encima o por debajo de las medias móviles, indicando posibles puntos de entrada o salida. - Índice de fuerza relativa (RSI):

El RSI, en particular el RSI de 14 días, es otro indicador valioso utilizado por los operadores técnicos.

Ayuda a identificar posibles cambios de tendencia y condiciones de sobrecompra o sobreventa en el precio del petróleo.

Comenzando con estas herramientas sencillas pero eficaces, los operadores pueden desarrollar una base sólida en el análisis técnico y mejorar su capacidad para tomar decisiones de trading informadas en el mercado del petróleo.

Preguntas frecuentes sobre trading de petróleo

¿Qué significa Brent en petróleo?

El crudo Brent se refiere a un tipo o calidad específica de petróleo descubierto en el yacimiento petrolífero británico de Brent, situado en el Mar del Norte. El Brent es un crudo ligero y suele asociarse con Europa.

¿Qué hace un trader de petróleo?

Un operador de petróleo especula con el precio del petróleo para obtener beneficios. Su objetivo es estar largo en petróleo cuando los precios suben y corto en petróleo cuando los precios bajan. Los operadores de petróleo esperan obtener beneficios vendiendo sus posiciones largas a un precio superior al que pagaron inicialmente o recomprando sus posiciones cortas a un precio inferior al que vendieron en un principio.

¿Qué ocurre con los CFD sobre petróleo si éste sube?

Los CFD (Contratos por Diferencia) son instrumentos delta-uno, lo que significa que su precio cambia uno por uno con el instrumento subyacente. Si el precio del petróleo aumenta en 5 $ por barril, el precio o valor de un CFD sobre petróleo también aumenta en 5 $ por barril. Sin embargo, los CFDs también son productos apalancados y eso significa que los cambios en el PnL, ya sean ganancias o pérdidas, reflejan ese apalancamiento y son magnificados por él.

Las pérdidas y ganancias de una operación con CFDs se calculan restando el precio de apertura del precio actual. Para una operación larga, si el precio actual está por encima del nivel de entrada, hay un beneficio corriente. Para una operación corta, se produce un beneficio cuando el precio actual es inferior al nivel de entrada.

¿Cómo operan los traders de petróleo?

El trading de petróleo se realiza electrónicamente y en línea a través de plataformas de trading especializadas. Los contratos que utilizan los operadores de petróleo dependen de su tipo y de sus objetivos y necesidades específicos:

- Los operadores que necesitan recibir el petróleo subyacente suelen operar con contratos de futuros.

- Los usuarios finales y los consumidores industriales pueden negociar mezclas específicas de petróleo y productos refinados utilizando una combinación de mercados de futuros y OTC (over-the-counter) y pueden recibir la entrega de estos productos subyacentes.

- Los especuladores del petróleo y los operadores minoristas, que no requieren entrega, suelen operar con el petróleo a través de CFD no entregables liquidados en efectivo.

¿Es rentable el trading en petróleo?

El trading en petróleo puede ser rentable debido a la gran actividad del mercado y a los numerosos factores externos que afectan a los precios del petróleo, creando frecuentes oportunidades de trading. Sin embargo, estos mismos factores pueden provocar pérdidas significativas si un operador carece de disciplina, ignora las normas de gestión monetaria y de riesgo, o realiza operaciones emocionales.

Este riesgo es especialmente cierto cuando se opera con productos de margen como los CFD sobre petróleo. Aunque el margen puede aumentar los beneficios en las operaciones exitosas, también puede aumentar las pérdidas en las operaciones que van en contra del trader.

¿Cuál es la diferencia entre los precios del petróleo al contado y a futuro?

El precio al contado del petróleo es el precio actual del petróleo en ese momento. Por el contrario, el precio de los futuros es el precio del petróleo en un punto fijo del futuro, como 1, 3 ó 6 meses. Los precios al contado y de futuros difieren debido a factores como el coste de transporte (incluidos los costes de almacenamiento y transporte) y la curva de oferta y demanda de petróleo.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.